写在前面的话

大家好,距离FRM只有50天啦,今天我们是来送福利的哦!

相信大家都已经开始了学习之旅,作为一个良心且持续提供干货的公众号,我们决定重启闭着眼睛学FRM的栏目,过去有持续跟着学习Current Issue的小伙伴都说,有了我们这个栏目的加持,这门有点虚幻的学科分数终于不用放弃过去了。

错过第一期的小伙伴,可以戳下面的链接前往哈

今年,为了给大家发更多的福利,何女神特地在喜马拉雅上面开了一档新节目——风险案例,对应FRM一级学科风险基础financial disasters的这一部分内容哦。

(如果对于一级有哪些学科还不清楚的小伙伴,强烈建议大家先去读一下我们的一级学科介绍哦)

当然,即使不考FRM的小伙伴,二老也认为大家可以听一下这门课,非常有趣的风险案例讲解,一定会让你对风险有更深的认识哦!

风险案例讲的是什么内容?

很多小伙伴会问,新开的这个风险案例栏目是讲的什么内容呢?

按照何老师的话,就是看看聪明的交易员是如何搞垮一家银行的。

这一次的栏目对应FRM一级学科风险基础financial disasters的这一部分内容,主要讲解历史上发生过的风险案例。

通过对案例的学习可以使得我们快速有效地明白各类金融风险的发生的成因、造成的损失、以及避免的方法;正所谓以人为鉴,可以明得失;以史为鉴,可以知兴替。

风险案例我们需要掌握什么内容?

一般来说,对于一个风险案例,我们需要掌握四方面的内容:

![]() 案例发生的背景、进程、交易员策略

案例发生的背景、进程、交易员策略

![]() 案例的结果

案例的结果

![]() 银行失败的主要原因,key factors

银行失败的主要原因,key factors

![]() 从这个风险案例中学到的经验教训

从这个风险案例中学到的经验教训

总体来看,最后两方面的内容是最重要的,大家要重点掌握哦~

接下来,我们来看第一个案例~

Chase Manhattan Bank and Drysdale Securities案例

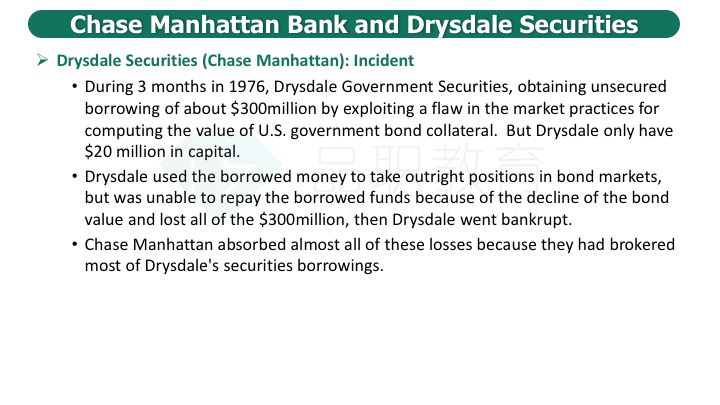

案例发生的背景

这个案例发生在80年代之后,当时金融市场的特点是回购市场发展得非常繁荣。

如果是没有金融背景直接来学习这一个案例的小伙伴,可以先去了解一下回购市场的作用机制,回购类似于抵押贷款,当一方手上持有债券,但是需要用钱,就可以把债券抵押给交易对手方,从而获得一定融资,并约定到一定时间再还款购回所抵押的债券。

同时,我们再来看一下债券交易市场上,市场上的交割价格是报价+Accrued Interest(AI), 也就是中文中所说的应计利息,比如一只债券半年付息一次,在8月15号这天A卖给了B,那么7月1日-8月15号这段时间内A还是该债券的持有者,因此这段时间的利息是归属于A的;

但是发行人只会在12月31日统一支付下半年的利息,这部分利息是会直接支付给当时的债券持有人(B)的,因此,在8月15号买卖债券的时候,B会先把应该付给A的利息(7月1日-8月15日的利息)先给A,这也就是所谓的Accrued Interest.

案例的交易策略

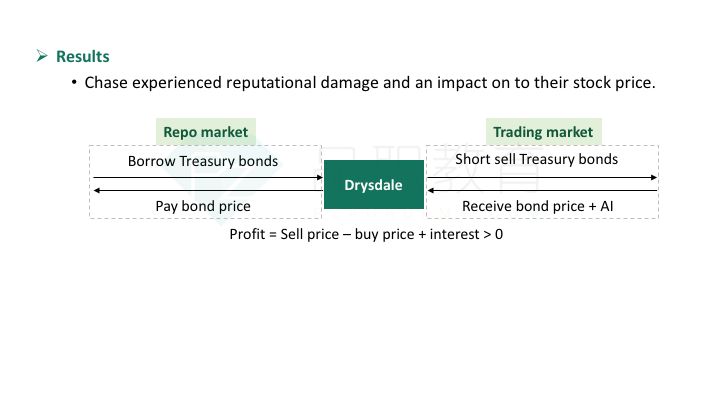

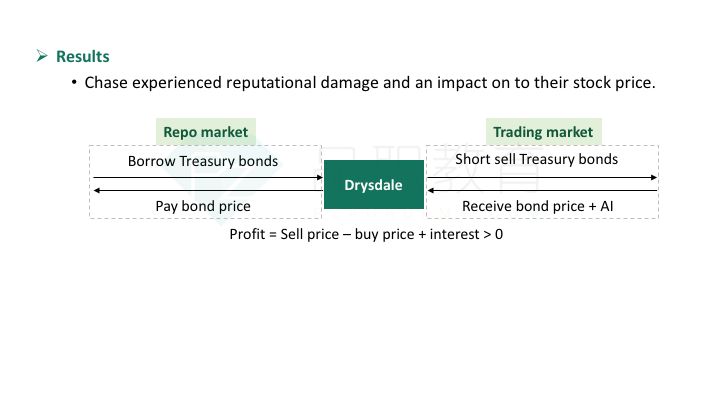

这个案例中Drysdale同时在交易市场上和回购市场上交易,具体可以看一下讲义中的图。

在交易市场上,Drysdale卖空short sale国债(也就是他本身没有这只债券但是卖空了它),他会收到债券价格+AI。

在回购市场上,Drysdale融券,支付债券价格。

这里要注意的是,交易市场和回购市场上的债券报价是不同的,交易市场上的价格是需要加上AI, 而回购市场融券借钱是不包括AI的,因此通过这样的操作,Drysdale是有获利的空间的。

让我们一起考虑到以下三种情况:

![]() 债券价格下跌,Drysdale获利(因为他做的是卖空的操作)

债券价格下跌,Drysdale获利(因为他做的是卖空的操作)

![]() 债券价格不变,Drysdale会获的Accrued Interest,仍然获利

债券价格不变,Drysdale会获的Accrued Interest,仍然获利

![]() 债券价格上涨,Drysdale会有亏损

债券价格上涨,Drysdale会有亏损

因此可以看出来,Drysdale面临的是市场风险,只有在债券价格下跌的时候,Drysdale才会面临亏损。

案例中大通曼哈顿银行的角色

在这个案例中,大通曼哈顿银行是代理商,Drysdale是通过大通曼哈顿进行借券的,但是在实际市场中大家都只看到大通曼哈顿银行是直接的交易对手。

因此,当债券价格下跌,Drysdale承担了大额亏损无法支付利息的情况下,大通曼哈顿银行就面临了一个尴尬的选择题,是否要先支付利息给交易对手方呢?(虽然他本身只是一个代理商)

如果同意支付利息,那么他需要承担损失,等Drysdale破产清算后再去追索。

如果不同意支付利息,那么很多交易对手会倒闭,那么以后大通曼哈顿银行会面临不断的诉讼。

思虑再三,最终大通曼哈顿银行选择了前者,承担了巨额的损失。

案例发生的key factors

总结来看,这个案例发生的key factors主要有以下几个:

![]() Chase failed to detect the unauthorized positions

Chase failed to detect the unauthorized positions

大通曼哈顿银行事先没有预估到Drysdale这么快会弹尽粮绝,损失造成后竟然无法支付利息

![]() Inexperienced managers

Inexperienced managers

管理层缺乏经验

![]() Did not correctly interpret borrowing agreements that made Chase responsible for payments due.

Did not correctly interpret borrowing agreements that made Chase responsible for payments due.

还有一点就是,大通曼哈顿银行和Drysdale的合同没有写清责任和义务,导致最后发生问题了无法明确划分双方的责任义务。

从案例中学到的经验教训

![]() Need for more precise methods for computing the value of collateral.

Need for more precise methods for computing the value of collateral.

这个案例中一个主要的问题就是交易市场和回购市场上的报价是不同的,因此从这个案例中我们学到要有精确的方法能计算抵押品的价值

![]() Need for better process control.

Need for better process control.

需要更好的内控流程

来听课试试

其实小编觉得也不用多言了,能做成电台给大家边走边听,一方面当然是这个科目的属性可以这么做,另一方面肯定是帮助到大家减轻复习的压力。

希望大家学风险案例也像学Ethics那样轻松愉快。

让何女神带着你,你们带着耳朵。

公车上,地铁上,出租车上,上班通勤时间闭着眼睛学风险案例。

好了,第二期让我们来了解大通曼哈顿银行和Drysdale案例

(由于微信的限制,每篇只能放一个不超过30min音频,完整版的音频放到了喜马拉雅上,扫码就可以收听,想一边听一边看文章,可以在聊天中置顶哈。)