学过税法的小伙伴都知道,个人出租房屋在计算个税的时候,可以抵扣相关的税费、修缮费等,那么这些项目的扣除有先后顺序吗?扣除顺序对缴纳个税有影响吗?

看到这可能不少同学应该都觉得这个问题并不难回答,因为实务或者之前的学习中都了解过相关的信息,这里我们再一起重温下国税函[2009]639号文件规定:

财产租赁所得个人所得税前扣除税费的扣除次序为:

(一)财产租赁过程中缴纳的税费;

(二)向出租方支付的租金;

(三)由纳税人负担的租赁财产实际开支的修缮费用;

(四)税法规定的费用扣除标准。

这样来看,租赁房屋的个税并不难计算。但是在新的个税申报表出现之后,原本清晰的答案其实变模糊了。

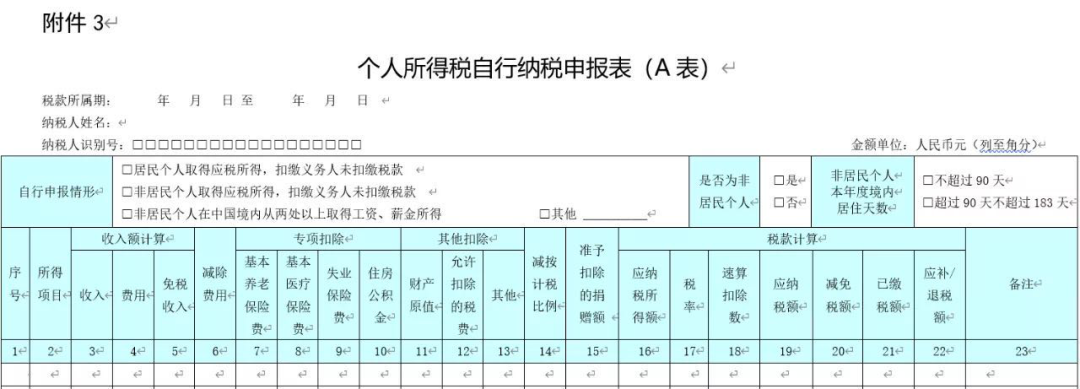

单单看表格可能发现不了什么异常,下面我们一起关注下与财产租赁相关的部分列次填表说明:

第3列“收入”:填写纳税人实际取得所得的收入总额。

第4列“费用”:取得劳务报酬所得、稿酬所得、特许权使用费所得时填写,取得其他各项所得时无须填写本列。

第6列“减除费用”:按税法规定的减除费用标准填写。

第12列“允许扣除的税费”:填写按规定可以在税前扣除的税费。

③纳税人取得财产租赁所得时,填写修缮费和出租财产过程中实际缴纳的可依法扣除的税费。

第13列“其他”:填写按规定其他可以在税前扣除的项目。

通过上述的内容我们可以总结出来,如果是个人申报出租房屋的个人所得税,扣除的顺序变成了这样的:

(一)税法规定的费用扣除标准。填第6列

(二)由纳税人负担的租赁财产实际开支的修缮费用,财产租赁过程中缴纳的税费。填第12列

(三)向出租方支付的租金。填第13列

再对比看看文章开头的扣除顺序,是不是有点变化?

可能有的小伙伴又有疑问了,反正都是要扣除的,顺序的影响不重要吧?这里小编不直接说结论,举个例子我们一起算一下。![]()

举例说明

2019年1月小糕出租一间自有房屋,一次性收取租金12万元,小糕能提供有效凭证,显示修缮费花费1万元,请问小糕出租房屋应当缴纳多少个税?

先按照国税函[2009]639的扣除顺序来计算,依次扣除以下费用

(一)财产租赁过程中缴纳的税费:

1.城建税及附加:个人采取一次性收取租金形式出租不动产取得的租金收入,可在对应的租赁期内平均分摊,分摊后的月租金收入未超过10万元的,免征增值税。

在这个例子中,120000/12=10000/月<100000/月,免征增值税,同时减免城市维护建税及附加。

2.房产税:对个人出租住房,不区分用途,按4%的税率征收房产税。

2019年1月1日至2019年12月31日,增值税小规模纳税人房产税减按50%征收。

120000*4%*50%=2400元

3.城镇土地使用税:个人出租住房,免征城镇土地使用税

4.印花税:个人出租、承租住房签订的租赁合同,免征印花税。

综合起来看,以上税费合计为2400元,平均每月200元。

(二)向出租方支付的租金

因为小糕出租的是自有住房,所以本项为0。

(三)允许扣除的修缮费用

以每次800元为限,一次扣除不完的,准予在下一次继续扣除,直至扣完为止。

![]() 所以小糕2019年应缴纳的个人所得税 =(120000/12-200-800)*(1-20%)*10% *12=8640元

所以小糕2019年应缴纳的个人所得税 =(120000/12-200-800)*(1-20%)*10% *12=8640元

财产租赁过程中缴纳的税费、向出租方支付的租金、允许扣除的修缮费用这三项的计算步骤和上边一样。只看最后一步计算个税。

![]() 小糕2019年应纳个人所得税=(120000/12*(1-20%)-200-800)*10%*12=8400元

小糕2019年应纳个人所得税=(120000/12*(1-20%)-200-800)*10%*12=8400元

两种不同的计算方法,个税相差8640-8400=240元。

产生差异的原因,就是在20%的扣除标准,之前的税法规定是以净收入来计算的,而现在的费用扣除标准是以毛收入来计算的。

所以看似不起眼的顺序变化对我们的纳税结果还是会产生影响的。这个知识点你get了吗![]()

戳原文,直接购买「2020品职CPA课程」