小伙伴们,CFA学到这里,我们怕的是数不清的科目里的每一门课吗?怕……

好吧,那我们更怕的是什么?

其实是它们之间一不留神的相遇——搞出来一些综合型的产物和问题,有时候真的让人头大。如果我们不能真正理解和融会贯通每一part的知识,那就是死磕N久都依然是看到题就掉线的超级难点:学了晕、晕了背、背了忘……

这样的循环,我就常常在“利率互换(Interest Rate Swap)”这个小妖精身上看到。那么抛开死记硬背,我们首先必须从基本概念上真正理解它的本质。

![]()

![]()

![]()

衍生品“互换Swap”的一个特例

“互换是个什么鬼来着?”如果你有这样的问题,让我们一起来温故知新一小下:不同于很多对赌性质的远期合约,它为签订合约的双方寻找到了从外界获得额外好处的途径,是把蛋糕做大的“非零和”游戏——双方通过在未来交换约定好数额的资产或者负债,利用各自在不同领域的比较优势互惠互利,谋求利益最大化。

如果双方约定未来互换的是负债,比如定期的利息支付,那么就是利率互换啦。这可是衍生品这门课最喜欢考到的一个类型,就是因为它可以将固收里的知识点也串联进来对广大考生进行全方位的轰炸啊。

需要注意的是,在利率互换中交易双方通常不交换本金,只是在约定的互换时点交换利息的差额。

通常就是一方用固定利率换另一方的浮动利率,我们管支付固定利率的一方叫付固定收浮动(paying fixed and receiving floating);如果是付浮动利率就是收固定付浮动(paying floating and receiving fixed)。

那这么干究竟可以得到怎样的好处呢?

发挥比较优势,提升整体利益

在互换活动中,最可贵的是一个“双赢”的精神。

具有“比较优势”是实现双赢的基础

假设市场上有2家公司准备从银行融资,A公司的信用等级是AAA,B公司的信用等级是BBB,显然A公司比B公司的信用等级高,自然融资成本就会更低。这时A、B两家公司同时找到C银行融资,C银行给了如下报价:

Fixed

Floating

A Corp

10.0%

6-month Libor+0.3%

B Corp

11.2%

6-month Libor+1.0%

从C银行的报价不难看出,对A公司而言,无论是借固定还是借浮动都比B公司的价格低。这个就叫做A公司的“绝对”优势。

但是,“比较”优势就不一样了。如果是借固定,A公司比B公司的成本低1.2%(11.2%-10.0%);如果是借浮动,A公司比B公司的成本只低0.7%(Libor+1.0% - Libor+0.3%)。所以A公司相对B公司的比较优势是借固定。B公司虽然绝对值来看哪儿哪儿都不如A公司,但是在比较优势上B公司相对A公司是借浮动。

换句话说,正是因为A公司在借固定上优势更为突出,A公司如果能在借所有资金时都可以只用固定利率而不用借浮动利率,那简直就是最理想的状态。可惜现实很骨感,一家公司往往面临着两种利率都需要用到的场景,或许是预测未来利率向下调整,又或许是自身经营需要等等,anyway,这个时候,一个不那么优秀的小弟——B公司的出现就很重要了。利用互换合约,A公司可以把借浮动分配给B去做,有点像我们高度分工合作的现代社会,各司其职,最大限度地发挥出各自最擅长的部分。

本例中,如果A公司借固定、B公司借浮动,则两家公司的总成本是Libor+11.0%;如果A公司借浮动、B公司借固定,则成本变为Libor+11.5%。看到了吗?

第二种方案比第一种方案两公司总成本增加0.5%。所以对A、B公司而言,最合理的借款方式就是方案一:A借固定、B借浮动,然后互相交换。

“比较”优势的魅力在于双方一旦充分认识到并且利用上各自的比较优势,就会使得整体利益总和提升或者整体损失总和缩小。

“共赢”机制详解

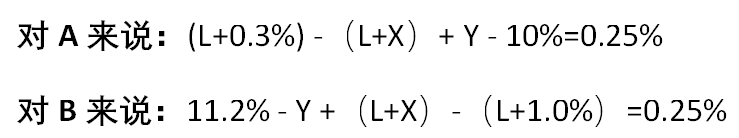

当充分利用比较优势,用上述方案一可以节省A与B整体借款成本0.5%的利息;那具体怎么规定A付给B多少浮动利息,B付给A多少固定利息呢?这取决于A、B双方讨价还价的结果。假设A、B公司在谈判中势均力敌,决定平分节省下来的成本,也就是双方各得到0.25%好处。

首先在外部关系中,根据上面的利率对照表,A要向银行借固定10%,B要向银行借浮动Libor+1.0%,来发挥各自的比较优势(反之,若A从银行借浮动为L+0.3%,B从银行借固定为11.2%)。

其次A与B之间,需要互换固定和浮动,即A向B支付浮动利率设为(L+X),B向A支付固定利率设为Y。

![]() 可以得到两个方程:

可以得到两个方程:

求解方程组得到X=0, Y=9.95%

整理具体操作带来的损益情况如下:

A Corp

B Corp

固定利率:

支付10%,收到9.95%,亏损0.05%

固定利率:

支付9.95%,相比直接向银行借款11.2%,收益1.25%

浮动利率:

支付L,相比直接向银行借款借款L+0.3%,收益0.3%

浮动利率:

支付L+1.0%,收到L,亏损1.0%

净收益:0.25%

净收益:0.25%

降低利率风险

当然,很多公司做利率互换并不完全是基于比较优势,很重要的原因是为了使资产与负债相匹配,减少利率风险敞口。这啥意思呢?我们举一个银行的例子。

大家都知道银行很重要的一项主营业务就是借钱再贷出去赚息差,可是如果两方需要的利率是不同性质的,也就是负债端要偿还的利息与资产端要支付的利息所依据的利率变动不同步甚至差别很大,那就会产生很大的利率风险。

假设D银行发行了一笔长期限浮动利率债券,利率是6个月Libor+100bps,那么今后D银行的利息支出将与市场利率Benchmark挂钩。而发行债券获得的资金将用于地铁建设融资,不幸的是,虽然地铁的建设周期恰好与这笔债券的期限匹配,但是却采用的是固定利率。这就产生了一个市场利率波动带来的净息差的变动风险。

所以这个时候,找到合适的利率互换合约,将固定利率换成浮动利率,就可以解决这个问题咯。

我们这期的学霸笔记就讲到这里啦,我们下次再见!

![]()

![]()

![]()

配图来源网络

戳原文,直接购买「2020品职CFA课程」