当你走进一家咖啡店点了一杯咖啡,付款时你会选择现金还是刷卡呢?似乎刷卡还是现金并没有区别,但两者的本质却有着天壤之别。IFBS关于货币兴起的报告将告诉我们,日常交易中的货币居然如此多样!

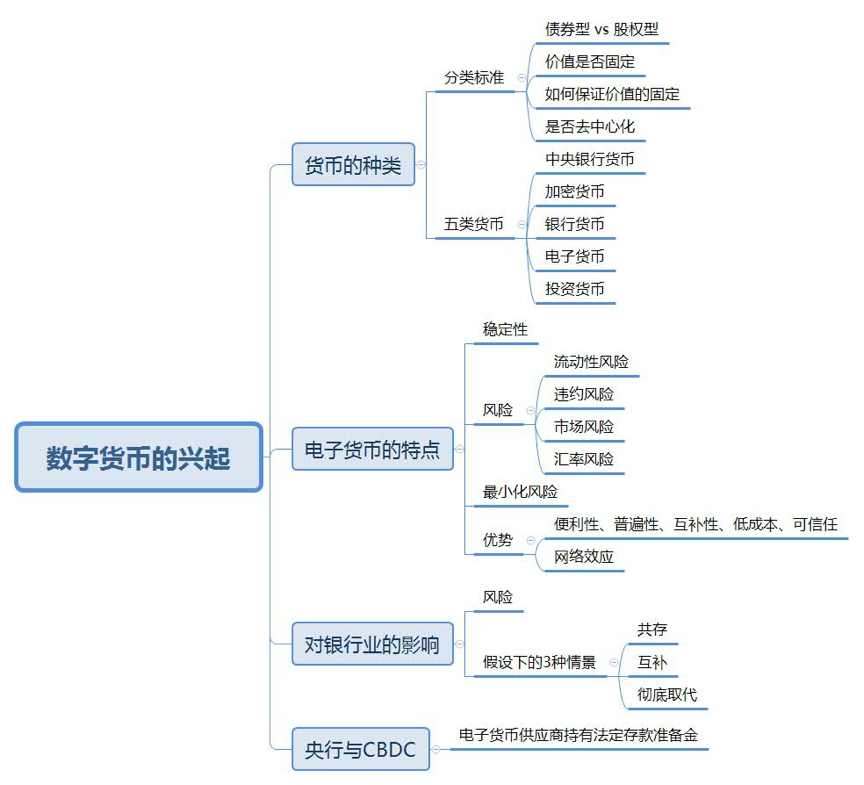

货币的种类

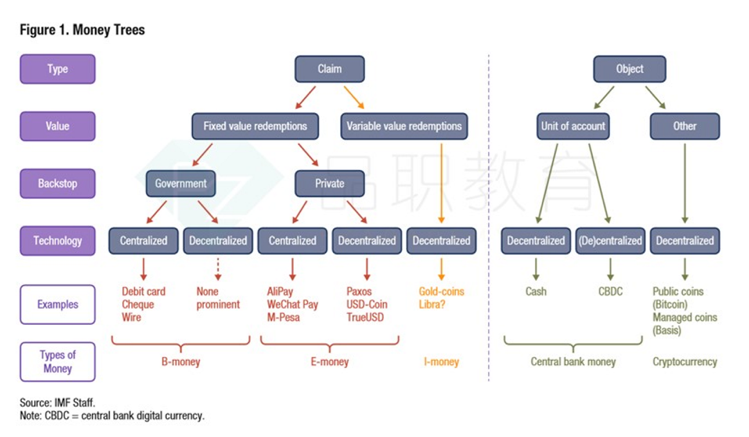

首先我们来看一张关于货币分类的图,没想到吧,我们日常中使用的货币居然有这么多种!具体是如何对货币进行分类的呢?我们一起来看一下![]()

![]()

分类标准

标准一:债权型vs股权型

股权型货币的本身就代表了价值,例如现金就是典型的股权型货币。以借记卡为代表的债券型货币的本质是一种索取权,交易的过程意味着索取权的转让。

标准二:价值是否固定

债券型货币按照索赔价值是否固定分为固定价值货币与浮动价值货币;(这一标准不适用于股权型债券)

标准三:如何保证价值的固定

对于固定价值型货币可以由政府保证其价值,也可以由单个公司来保证其价值,例如腾讯的微信钱包。

标准四:是否去中心化

去中心化的货币意味着应用了区域链技术,采取分布式记账。

![]()

五类货币

依据上面的四个标准,我们将货币分成了如下五类:

![]() 中央银行货币(central bank money):中央银行货币是由央行发行的,代表计量单位的货币。实物形式的货币纸币和硬币两种,在交易过程中去中心化。其数字形式是目前备受关注的数字货币。

中央银行货币(central bank money):中央银行货币是由央行发行的,代表计量单位的货币。实物形式的货币纸币和硬币两种,在交易过程中去中心化。其数字形式是目前备受关注的数字货币。

![]() 加密货币(crypto-money):加密货币通常是在区域链发行的,依据其算法是否保证币值的稳定分为managed coins 与public coins。

加密货币(crypto-money):加密货币通常是在区域链发行的,依据其算法是否保证币值的稳定分为managed coins 与public coins。

![]() 银行货币(B-money): 银行货币是应用范围最广的货币,在许多国家b-money都可以跨银行甚至跨国境转移。b-money的赎回由政府进行担保。

银行货币(B-money): 银行货币是应用范围最广的货币,在许多国家b-money都可以跨银行甚至跨国境转移。b-money的赎回由政府进行担保。

![]() 电子货币(E-money):我们十分熟悉的支付宝、微信都是电子货币。相比加密货币,电子货币可以直接与法币转换。但它不同于银行货币,其赎回不受政府保护。

电子货币(E-money):我们十分熟悉的支付宝、微信都是电子货币。相比加密货币,电子货币可以直接与法币转换。但它不同于银行货币,其赎回不受政府保护。

![]() 投资货币(I-money):作为一种新型支付方式,投资货币的未来面临很大的不确定性。它可索赔的通常是黄金、股票这样价值不固定的资产。

投资货币(I-money):作为一种新型支付方式,投资货币的未来面临很大的不确定性。它可索赔的通常是黄金、股票这样价值不固定的资产。

以上,就是我们开始看到的money-tree的内容,货币原来还有这么多的分类!

电子货币的特点

一种货币要用作支付工具的必要条件就是其价值要保持稳定,上文提到的五种货币按照稳定性排序:中央银行货币>银行货币>电子货币>投资货币>加密货币。

电子货币作为稳定性居中的货币,它相比其他货币面临的风险有哪些风险呢?作者为我们介绍了E-money的四种风险

![]() 流动性风险:无法按时兑付

流动性风险:无法按时兑付

![]() 违约风险:发行人倒闭违约

违约风险:发行人倒闭违约

![]() 市场风险:发行人投资所持有资产的价格波动

市场风险:发行人投资所持有资产的价格波动

![]() 汇率风险:发行人投资持有海外资产

汇率风险:发行人投资持有海外资产

电子货币应该如何最小化风险呢?作者给出四点意见:

1.投资流动性好、安全性高的资产;

2.保留货币的发行权(不超发);

3.将持有的资产进行托管,防止被挪用;

4.维持资产充足率。在实际生活中,电子货币的供应商通常会把不受存款保护的资产放进信托,以进行破产隔离,降低风险。

为什么电子货币会在多种货币中异军突起,备受青睐呢?这是因为电子货币有其独特的优势所在,它的优点体现在它的便利性、普遍性、互补性以及交易的低成本、可信任。然而最重要的是它具备网络效应,这是它成为燎原之火的关键所在。

电子货币对银行业的影响

电子货币不同于银行货币,其发展会产生一些新的风险。作者在文中提到的风险有

1.大的公司会因为网络效应产生自然垄断;

2.作为银行货币的替代,将削弱货币政策的传导;

3.去中心化的技术,涉及到金融诚信问题,反洗钱和反恐怖融资困难将增大;

4.存在一定的数据风险。

电子货币的发展必然与银行货币产生竞争,对现有的银行有较大的影响。作者对电子货币对银行的影响假设了3个场景:

![]()

共存

作者假设的第一种情景是电子货币作为银行货币的补充,两者共存。一方面银行拥有众多的物理网点,且可以进行交叉销售。而另一方面电子货币可以提供更加便捷的应用场景。

在这种情景下,两者属于竞争关系,电子货币会提高银行的融资成本,使一些小银行获取资金困难;会切断银行与客户之间的关系;也会使银行失去客户数据。

此时,银行可以通过提高利率、改善服务、寻求新的资金来源作为应对措施。

![]()

互补

在第二个情境下,电子货币与商业银行之间相互合作。科技公司利用数据优势有偿地给商业银行提供信用报告,帮助商业银行提高经营效率。目前在一些低收入国家,已经出现互补的情况,科技公司帮助一些无法在传统金融中得到服务的企业与个人获得资金。

![]()

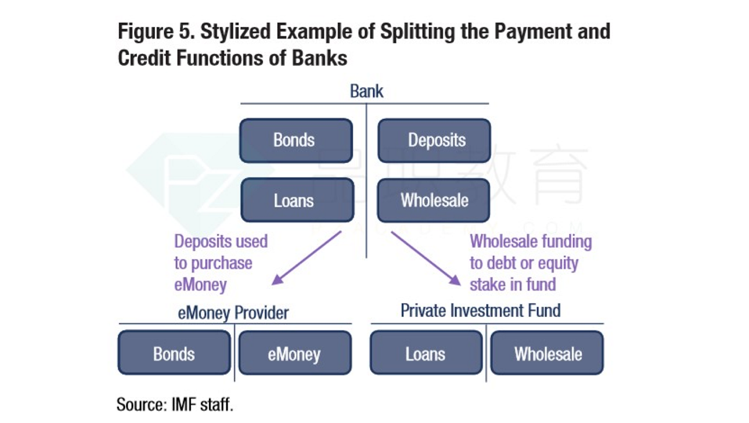

彻底转型

彻底转型是一种极端的情景,电子货币彻底取代了银行货币。银行的资产负债模式彻底破裂,存款与信贷将完全分开。客户将存款换成电子货币,电子货币再集中资金购买信托、基金等理财产品。而个人则会去一些私人公司获取信贷。

中央银行与CBDC

在未来,电子货币是否也会持有法定存款准备金呢?其实现在就已经有这个趋势了。印度和香港给予非银行金融机构提供牌照,持有法定存款准备金。在我国更是直接要求Alipay和WeChat pay和商业银行一样持有准备金,电子货币的发行商被转换成了狭义的银行。这样做有什么好处呢?潜在的优点包括:

1.电子货币变相得到了政府的担保,保证了电子货币的稳定性;

2.增加了电子货币的互动性(未来支付宝和微信有可能也能互相转账哦);

3.避免了外国化。在电子货币的大趋势下,开放本国市场,可以保留控制权;

4.保证了货币政策的传导;

5.方便监管;

允许电子货币供应商持有法定存款准备金是一项很重大的决定,那么下一步可能就是由央行直接发行电子货币(CBDC)啦!

以上便是文章的所有内容,更多详细内容欢迎收听李老师的课程哦,扫描下方的二维码即可直达!

戳原文,直接购买「2020品职FRM课程」