5.4.1的第二小问,是否应该加入alternative,我的第一反应是real expected return小于spending rate ,所以加入alternative能increase expected return to meet spendib rate,所以接受alternative。题中给的答案是因为他是small size,所以拒绝。

lynn_品职助教 · 2022年05月03日

嗨,爱思考的PZer你好:

Small size属于constraints,而提高收益率的重要性要低于small size这个限制条件。

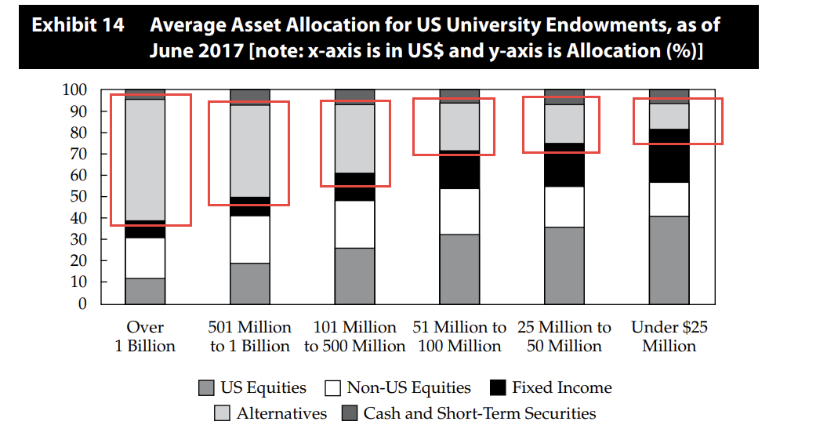

看原版书这张图

首先是随着基金规模的增加,alternatives的比例会逐渐上升。

但最大的基金群体(Over 1 billion),Alternatives的比例会在50%左右。

对于非常小的基金,比例一般在10%左右。

所以可以理解成在10%~50%左右的Alternatives是可以接受的。

比例如果超了50%的话,可能就要引起我们的注意了,就要结合题干条件,看看流动性是否可以满足,风险承受能力是否可以接受,是否有能力投资alternatives等等。

题干中推荐的投资比例是:

20% in PE(Alternatives),40% in hedge funds(Alternatives),25% in上市公司股票,15% in 固收

She recommends investing 20% in private equity, 40% in hedge funds, 25% in public equities, and 15% in fixed income.

那这么算下来,他们基金在Alternatives的投资就是60%,这个比例过高。

然后可以结合他们基金的特点,来分析60%的Alternatives过于激进,不适合这个Endowment。

具体来看:

首先是Alternatives是专业化较高的投资,需要有专业的投研人员,从题干看,他们基金的投研人员太少了,只有四人:

Upon completion of the investment policy review by her four-person staff

所以可以看出,他们公司可能不具备自己投资Alternatives的能力。

那这道题建议用的是Endowment model,Endowment model是将投资外包出去,让外部的基金来帮助投资。在这种情况下,他们基金就需要有能力筛选出外部优秀的Alternative基金,因为Alternatives投资中,好的基金和差的基金,投资收益的方差太大了。所以,即便要外包投资,也需要具备筛选出外部优秀基金的能力。那在只有4名投研人员的情况下,他们公司也可能不具有筛选外部优秀基金经理的能力。于是60% Alternatives不适合。

第2点就是,他们公司的Asset under manangement太小了(assets under management are relatively small),太小的基金规模,不具备激进投资的能力,同时Alternatives投资一般具有较高的投资门槛,太小的规模导致无法接触到优秀的Alternatives基金经理,因此,60%的比例在高风险的Alternatives,过于激进,他们也无法接触到优秀的外部基金,也导致不适合他们公司。

----------------------------------------------

努力的时光都是限量版,加油!