使用衍生品 就是overlay

equity 的讲义p67

说到使用衍生品的优点之一是low cost

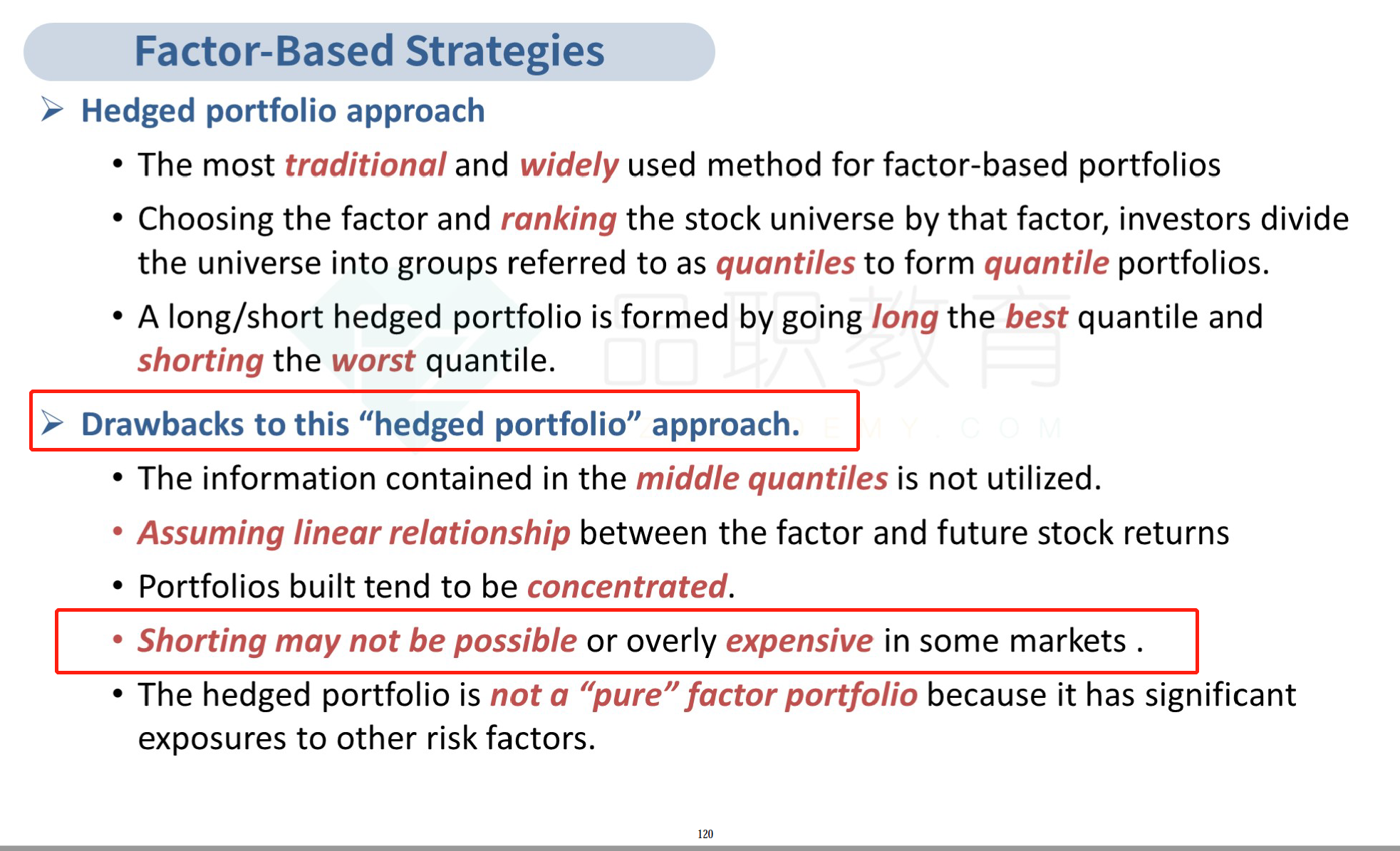

但是equity 的讲义p120

说到hedged portfolio approach的缺点之一是

有做空限制,且 overlay expensive.

请问,如果涉及到衍生品或者对冲,或者overlay的优缺点?

那么是流动性是好还是差?

成本是高还是低 ?

笛子_品职助教 · 2022年03月13日

嗨,爱思考的PZer你好:

同一件事,成本可以是高,也可以是低,关键是,和谁进行比较。

equity 的讲义p67

说到使用衍生品的优点之一是low cost

这是和直接在underlying基础上进行调仓进行比较的。

比如,持有股票,但是不看好指数,于是把股票卖了,持有现金,这是一种在underlying上调仓的方式

也可以,持有股票,但是不看好指数,于是做空指数期货,这就是一种利用衍生品做对冲的方式。

无疑,用衍生品做对冲的方式,成本更低。

但是equity 的讲义p120

说到hedged portfolio approach的缺点之一是

有做空限制,且 overlay expensive.

这里是指因子投资的两种方式:

一种方式:用因子选股,然后只做多,既赚因子选股带来的Alpha,又赚指数上涨带来的beta

另一种方式:用因子选股,然后做空指数,只赚因子选股带来的alpha,对冲掉指数波动带来的beta

这两种方法比较,第二种方式,纯粹多了对冲这一步骤,所以相对第一种方式来说,是expensive。

所以说,讲义里这两处的说法,都是没问题的。因为比较基准,不同。

请问,如果涉及到衍生品或者对冲,或者overlay的优缺点?

那么是流动性是好还是差?

成本是高还是低 ?

如果单独问及衍生品的好处:那么一般来说,是把使用衍生品对冲,与直接调整现货头寸,进行比较的,那么优点一定是,流动性好,成本低。

如果是把,纯做多的因子投资,与对冲后的因子投资,进行比较,那么问法是不一样的。它会直接问,long only factor investment,与hedge portfolio的比较。

----------------------------------------------就算太阳没有迎着我们而来,我们正在朝着它而去,加油!