蓝色框:

为什么相对于NPV,IRR更适合短期小规模投资?IRR是基于NPV计算出来的,难道短期小规模投资用NPV计算就不合适?

王琛_品职助教 · 2022年03月09日

嗨,从没放弃的小努力你好:

因为 IRR 的再投资假设 reinvestment assumption,决定了 IRR 更适合规模小或期限短的项目,怎么理解呢?

1

无论是计算 NPV 还是 IRR,都需要知道项目的各期现金流,然后按照折现率折现

将现金流按照一定的折现率折现时,隐含的假设是,每一笔现金流,能按照对应的折现率做再投资

"Mathematically, whenever you discount a cash flow at a particular discount rate, you are implicitly assuming that you can reinvest a cash flow at that same discount rate."

怎么理解呢?

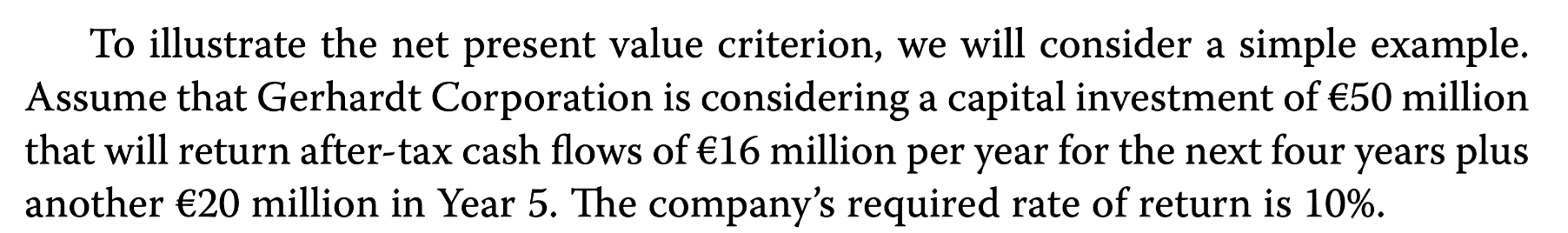

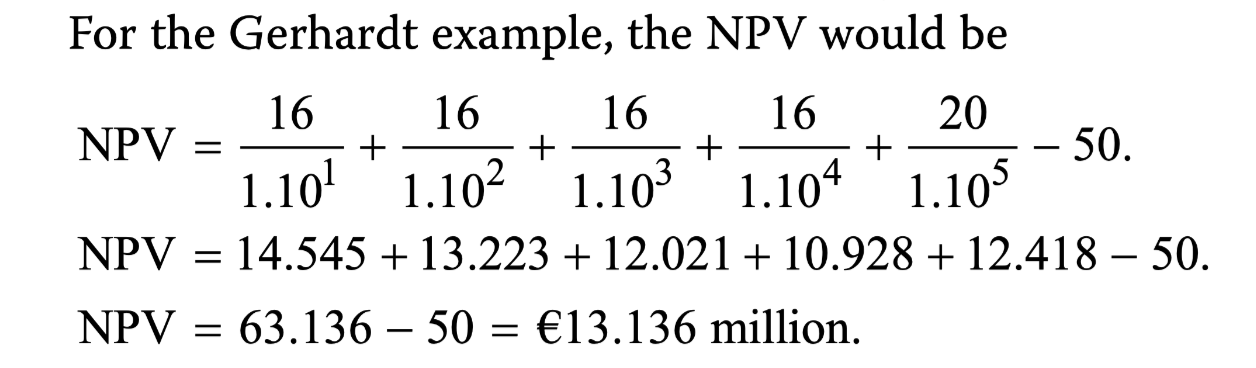

参考原版书 P651 的例题:项目期初投资 50,为期 5 年,前四年现金流每年均为 16,第五年现金流为 20,项目的要求回报率为 10%

2

我们先看 NPV

第一年末收到的现金流 16,按照 10% 折现。隐含的假设是,我们可以在期初投资 14.545,如果第一年的收益达到 10%,即可在第一年末变成 16

第二年末收到的现金流 16,按照 10% 折现两次。隐含的假设是,我们可以在期初投资 13.223,如果第一年的收益达到 10%,即可先在第一年末变成 14.545;然后将 14.545 再投资,如果第二年的收益继续达到 10%,即可在第二年末变成 16

之后的现金流,逻辑以此类推

3

我们可以假设项目的现金流,按照 10% 的折现率做再投资吗?这种假设合理吗?答案是合理的

因为我们假设项目的要求回报率是 10% 的时候,相当于在假设该项目的机会成本是 10%,即我们可以找到的其他项目的最大的收益率是 10%

该折现率,体现了项目的风险,具有现实意义

4

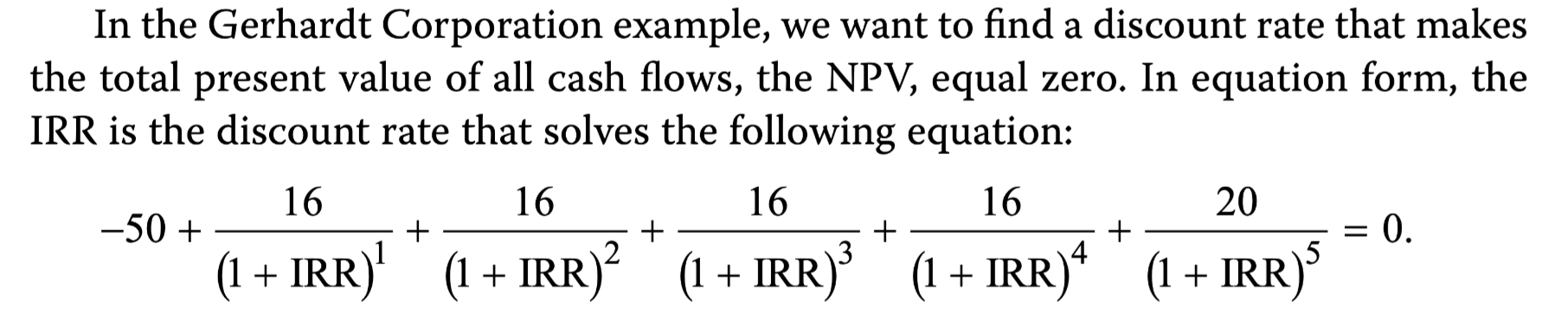

我们再看 IRR

我们可以通过计算器,得到 IRR 为 19.52%

第一年末收到的现金流 16,按照 19.52% 折现。隐含的假设是,我们可以在期初投资 13.39,如果第一年的收益达到 19.52%,即可在第一年末变成 16

第二年末收到的现金流 16,按照 19.52% 折现两次。隐含的假设是,我们可以在期初投资 11.20,如果第一年的收益达到 19.52%,即可先在第一年末变成 13.39;然后将 13.39 再投资,如果第二年的收益继续达到 19.52%,即可在第二年末变成 16

之后的现金流,逻辑以此类推

5

我们可以假设项目的现金流,按照 19.52% 的折现率做再投资吗?这种假设合理吗?答案是不合理的

IRR 不体现项目的风险,我们不能按照这个折现率去做再投资,因为如果我们能够这样做的话,那么项目的要求回报率,就不是 10% 而是 19.52% 了

6

同学说 “IRR是基于NPV计算出来的”

其实严谨的说,IRR 并不是基于 NPV 算出来的,咱们在按计算器时,不管是计算 NPV 还是 IRR,其实输入的变量主要是各期现金流

只不过计算 NPV,还要输入折现率 I/Y

而计算 IRR,连 I/Y 都不用输入,输入完现金流,直接计算 CPT IRR 即可

7

同学说 “难道短期小规模投资用NPV计算就不合适?”,其实不是的,NPV 比 IRR 的适用场景多

这里的背景是,当我们评估互斥项目时,有可能使用 NPV 和 IRR 得到的结果不同,比如互斥项目 A 和 B,根据 NPV 应该选项目 A,而根据 IRR 应该选项目 B

如果评估的互斥项目,相对来说都是规模较小,或者项目期限较短的,则使用两种方法得到结果,可能是一样的;但是如果存在规模较大,或都是期限较长的项目,则使用两种方法得到的结果,可能会不一样

----------------------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!