1.课件218 1+l+k+“equity risk premium”为什么是代表no credit risk 和no equity risk ,可是公式里k已经代表对euqity risk 的补偿,这里说辞是否矛盾

请课代表将218头两个公司里分别代表no risk 给予正确答案,我的理解是没有哪个字母在公式里代表没有那个风险。

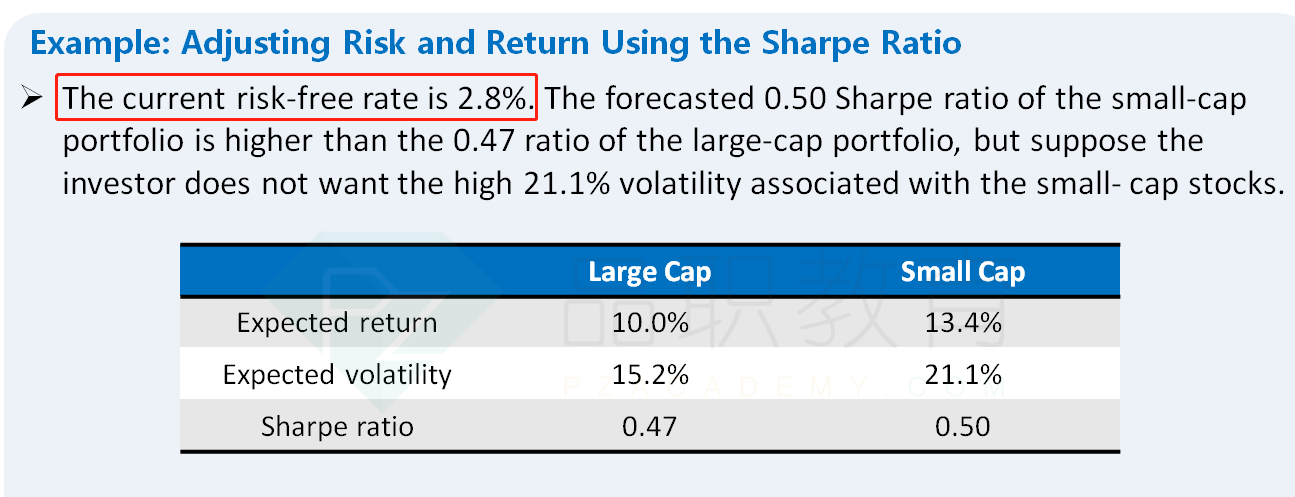

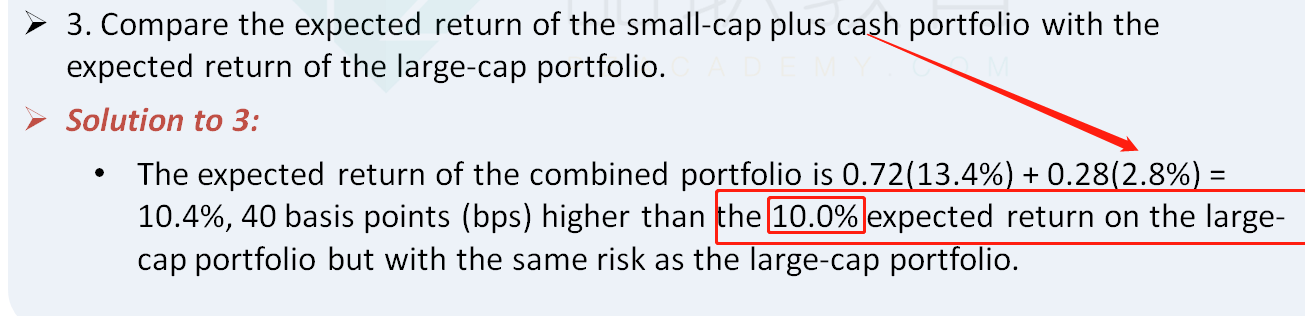

1.课件239页第三问为什么在算large cap portfolio用的是2.8%而不是237页表格里的10.0%?

2.课件241页为什么使用80*5%后,short sell the benchmark portfolio 这里这个转折不是很明白。哪里多出了可以short sell 的部分?对应的short sell 什么时候是long buy?