worldcup · 2021年11月12日

Hertz_品职助教 · 2021年11月13日

嗨,从没放弃的小努力你好:

同学你好~

1. 关于collar & risk reversal的问题

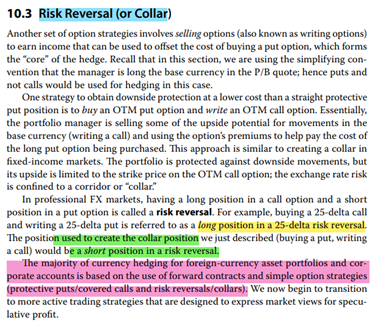

(1)关于collar和risk reversal

① 如果题目说collar又称作risk reversal策略,这是与教材一直的,看教材截图中蓝色突出的部分,说明教材没有对二者作明确的区分;

② 但在绿色突出的部分,教材的表述是short risk reversal用来构建了collar策略,这是比较严谨的说法。

因为collar = long stock +long put + short call,其中long put + short call构成了 short risk reversal策略,即collar相比于short risk reversal策略是包含了现货头寸的,所以二者并不一样。

③ 应对:如果题目信息中涉及到collar又叫做risk reversal的表述,可以认为没有问题;但遇到比较collar和risk reversal策略,则需要按照上面的②进行严格的区分。

(2)关于risk reversal

由教材中的表述(黄色和绿色突出)可知,教材对risk reversal策略也进行了划分,分为long /short risk reversal

① long risk reversal=long call + short put 。

② short risk reversal=long put +short call 。其中collar是相比于short risk reversal策略多一个现货头寸。

③ 粉色突出的内容,说明多数情况下,使用的是short risk reversal策略,所以如果遇到无法判断long或者short头寸的时候,可以先把他当作short 头寸去理解。

2 关于那道mock题的解析:我们需要知道这其实描述的是collar策略,并不是risk reversal策略。但这里之所以这么表述,参考上面1(1)③,不必纠结。

1. 关于collar是delta neutral的risk reversal。

注意不要这么理解哈,二者并没有delta上的具体联系。之所以collar策略有可能达到delta neutral,是因为collar策略里面的long put的delta是(-1,0)范围内的,short call的delta也是在(-1,0)范围内的,而long stock的delta=1,总有一种情况下,三者的delta加起来等于0,也就是delta neutral。但并没有collar是delta neutral的risk reversal的说法哈。

2. 关于你提到的教材的内容

这里是在讨论隐含波动率相关的内容。因此他是站在vega的角度在理解。

因为股票的现货头寸是没有vega的,而long put是增加vega,而short call是减少vega,所以如果这一买一卖的期权如果搭配合适的话,就有一种vega neutral的情况出现了。

当然这种情况下,如果是想利用volatility获利就不太行了,因为vega neutral了嘛。

有利可图的话就是低买高卖,即对应的short 的call的vega要大于long 的put的vega了,也就是你提到的这个交易者希望call的波动要更大一些了。

----------------------------------------------

努力的时光都是限量版,加油!