请问老师,这题的表格中给的是BPV per10000 in par value,如何判断这是futures的 BPV还是CTD的BPV?

pzqa015 · 2021年07月18日

嗨,从没放弃的小努力你好:

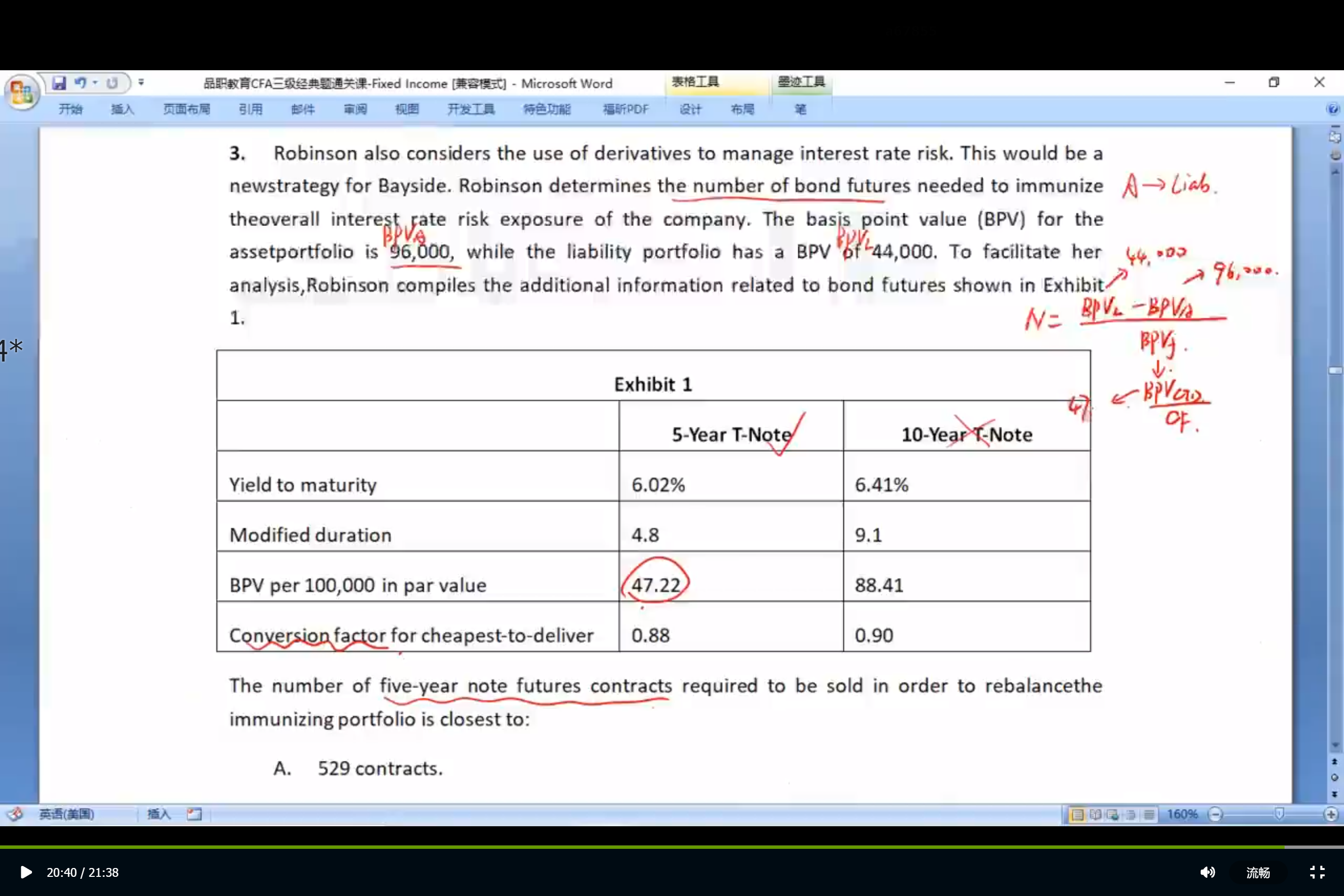

FI经典题第26页用futures做derivatives overlay

请问老师,这题的表格中给的是BPV per10000 in par value,如何判断这是futures的 BPV还是CTD的BPV?

------------

同学你好,

首先回顾一下CTD交割的原理:

Short方要在futures到期向Long方交出资产,收到Pf。与其他期货合约对应一个固定交割资产不同,国债期货合约在签署的时候没有对应的交割债券,而是提供一个债券池,short方从池中选任一只债券都可用来交割,池中每只债券都有一个CF,用来计算真实的交割价格,满足PCTD=PF*CF①(CF、PF都是期初确定的,PF就是期初签订合约的价格),也就是说,到期short一方支付债券,收到PCTD的金额。

但short手中没有债券,因此在合约到期时,要在二级市场买债券,按照PCTD卖出,为了实现利润最大化,short方要选择二级市场买债券的价格与交出债券收到的PCTD差最大的债券作为交割债券,这只债券就是CTD债券。

同时,因为BPV=MV(或者说是P)*MD,所以我们可以把公式①深化为BPVCTD=BPVF*CF②,我们在期初做derivative overlay时,已知的是标准券的BPVF,也即BPVP+nf*BPVF=BPVT③,综合②与③,计算出的就是标准券的份数nf。

回到本题,题目表格已知的是两只国债的信息,包括两只债券的CF,从CF这个信息,我们可以判断出这两只国债都是可以作为CTD的交割债券(不一定是对应同一标准合约的CTD,也就是说,5年期国债可能是5年期期货合约的CTD,10年期国债是10年期期货合约的CTD),因此,表格中的BPV应该是BPVCTD而不是BPVfutures。

题干又说到,the number of five year note futures contracts required to be sold,这句话告诉我们需要用到的是5年期的期货合约,因此,对应的CTD只能用题干已知的5年期国债,它的YTM=6.02%、MD=4.8,BPV=47.22,也就是BPVCTD=47.22。

一般题目如果没有CF信息,已知的BPV是BPVF可能性较大;若已知CF信息,就要结合上下文看一下,大多数情况下已知CF时的BPV是BPVCTD.

----------------------------------------------努力的时光都是限量版,加油!