在讲义的226-232页。

我实在没搞懂以下的问题。

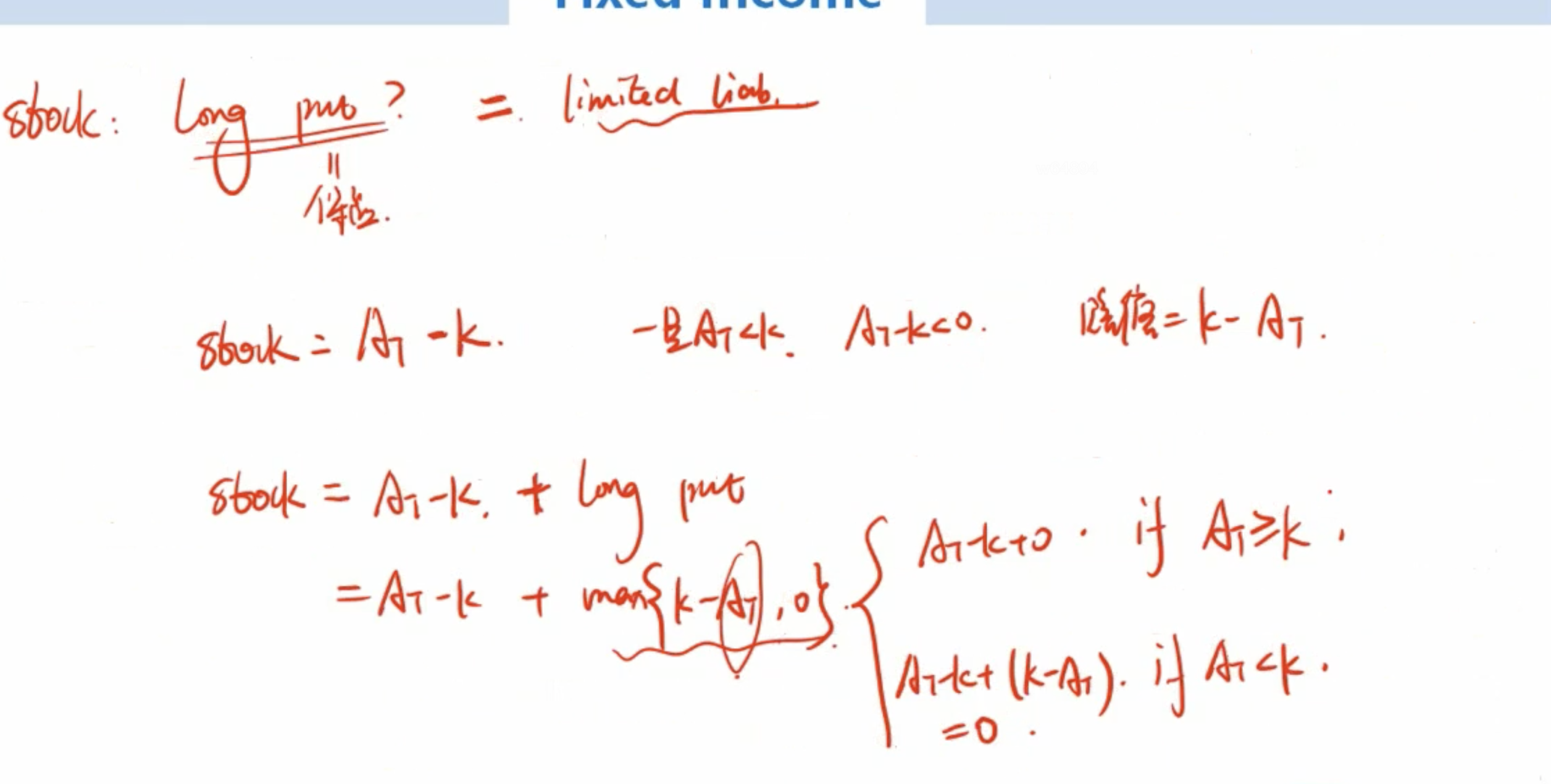

- 在call option里面我们类比的时候把stock的投资当作 long call,这个我明白是因为股票越长越赚钱。但是为什么用put option类比的时候是要long put? 我们要买一个卖权吗?买这个卖权是为了什么?

- 何老师提到,不看坏市场可以short put,这到底是为什么啊?我真的没听懂。我们卖一个卖权,这是卖给谁呢?

WallE_品职答疑助手 · 2021年06月28日

嗨,爱思考的PZer你好:

老师讲的还蛮清楚的哈,同学这里可以再慢慢并仔细的听一遍。

1.你得站在损失的角度去想这个问题,股东是获得公司资产减去负债后的剩余价值,如果投资一个公司,最后公司资不抵债宣布破产,股东是1分钱都拿不到的,所以股东的损失就是最多亏到0,亏完自己当时投资的钱,没有连带责任公司资不抵债不需要股东去赔偿。相当于买了一个看跌期权锁定自己的亏损。

2.不看坏市场,举个例子,你就觉得一个公司今年业绩不温不火,不会下跌的,所以你卖出一个put options赚个期权费。

这里老师用这个来讲的意思就是,你持有公司的一个债券+看跌期权=无风险收益,那么反过来持有一个公司的债券就相当于持有一个无风险国债收益的人卖出了一个看跌的期权。这里并不是真正的卖了个看跌期权给你。而是告诉你持有公司债券是有风险的。

----------------------------------------------努力的时光都是限量版,加油!