NO.PZ2020012003000040

问题如下:

甲公司2020年境内发生的符合条件的研发费用为120万元,同年委托境外独立第三方乙公司开展研发活动,支付给境外乙公司150万元。由于开发项目持续时间较长,当年境内、境外研发活动并未形成无形资产。按照企业所得税相关税收优惠,除了据实扣除的研发费用外,甲公司2020年度可加计扣除的研发费用金额合计为( )。

选项:

A. 90万元

B. 170万元

C. 150万元

D. 210万元

解释:

本题考查居民企业境内境外研发活动费用的相关扣除规定,答案是C。

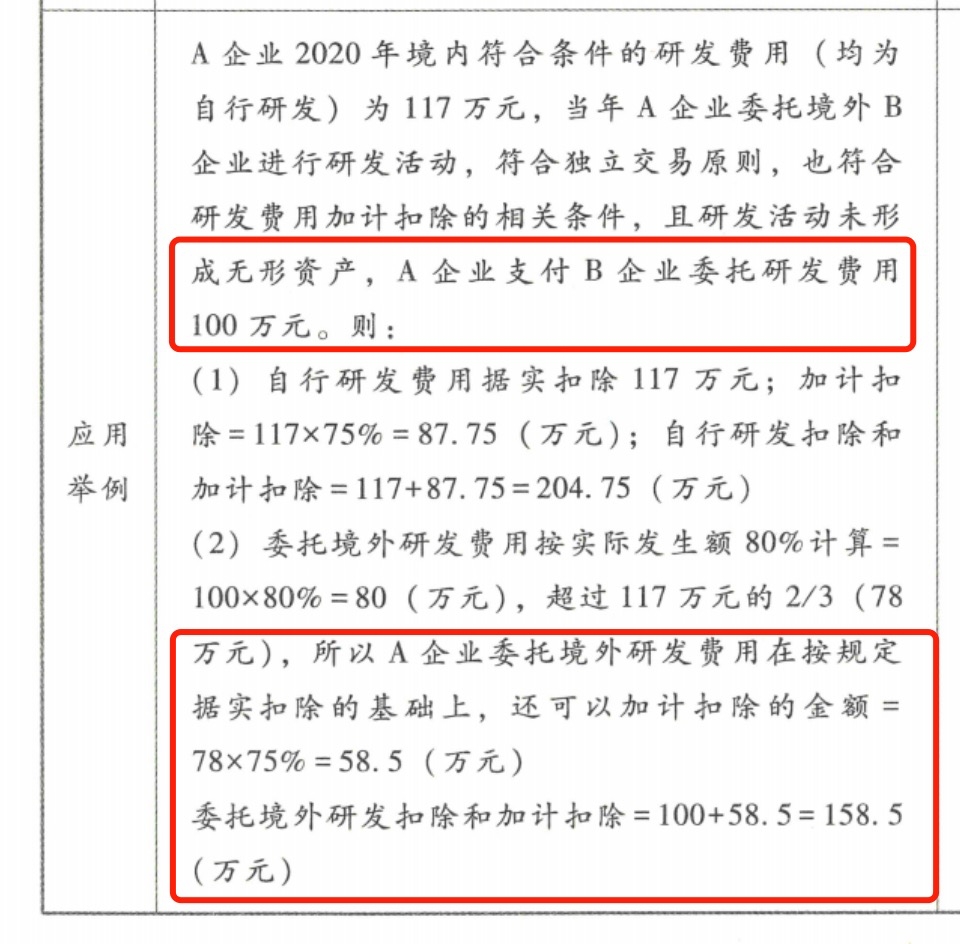

对于一般企业的研究发开费用,未形成无形资产计入当期损益的,在按照规定据实扣除的基础上,还可再按照研究开发费用的75%加计扣除。因此甲公司境内发生的150万元研发费用,可加计扣除的金额=120×75%=90万元。

对于甲公司委托境外乙公司进行研发活动发生的费用,相关规定为:企业委托境外的研发费用按照费用实际发生额的80%计入委托方的委托境外研发费用,不超过境内符合条件的研发费用2/3的部分,可以按规定在企业所得税前加计扣除。实际发生的150万元可以据实扣除,此外加计扣除的部分基数标准=实际发生额的80%=150×80%=120万元,高于基数上限,即境内研发费用的三分之二=120×2/3=80万元,因此境外委托研发费用可加计扣除的金额=80×75%=60万元。

综上,甲公司可加计扣除的金额合计=90+60=150万元,选项C正确。

境外研发费用可以据实扣除,不是按照80万扣吗?