不是很理解这段话,pzqa015老师的回答让我更疑惑。辅导员让我问其他老师。

covered interest rate parity成立,则赚取的利率差就等于投资货币贬值程度,那为啥即便CRP成立依然有利可图?

发亮_品职助教 · 2021年05月27日

嗨,努力学习的PZer你好:

covered interest rate parity成立,则赚取的利率差就等于投资货币贬值程度,那为啥即便CRP成立依然有利可图?

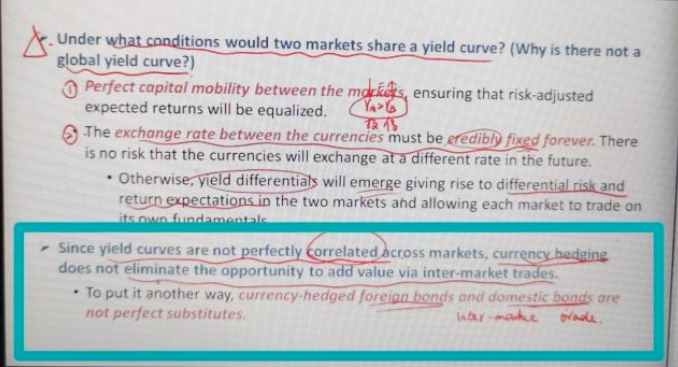

这里是这样,我们说Covered interest rate parity成立时,投资国外与投资国内没有任何区别,两者的Holding period return是一致的。

因为两个国家的收益率差会完全被Forward的收益抹平。于是,投资了海外债券就仿佛投资的是本国债券一样,没有Currency risk。这种Hedge之后的收益一致,其实本质还是两国间的套利行为驱使的,有任何的收益不相等,都会有套利行为,最终会驱使两国收益相等。

所以,理论上讲,投资海外债券,用Forward hedge成本国货币,获得的总收益与直接投资本国债券获得的收益是一样的。这种趋同是套利促使的,因为套利活动,两个国家最终对各种风险的补偿Hedge成统一货币之后是一致的,那这样的话,其实选择投资海外债券就没有太多的价值。

但实际上,由于市场上存在着各种的障碍,套利无法顺利执行,所以投资了海外债券,Hedge成本国货币之后,与直接投资本国货币的收益是不相同的。于是,在这种情况下,就存在投资海外债券的价值了。其实本质就是因为无法顺利套利,各国对各种风险补偿是不一致的,就算用了Hedge,两国的收益也是不一样的。

然后讲义就解释了为什么使用Hedge之后,投资海外债券还是有收益的:

就是由于不同国家之间的收益率曲线不是完全关联的(例如两国对期限的补偿不一致,两国对流动性风险的补偿不一致,两国对Default risk的补偿不一致),且资本又不能自由流动。所以,每个国家的收益率本质上是不同的,且不具备太强的相关性。

那这样的话,投资了海外债券,就算用Forward进行了Hedge,我们发现,Hedge之后的收益与直接投资本国债券的收益也是不一样的。

理论上讲,完全自由流动的市场,会使得这样的收益差抹平,会让两国的收益率曲线Hedge之后会趋同。但是,各种障碍造成了各个国家的收益率曲线不是Perfectly Correlated,所以就算是使用Forward进行Hedge,投资两国的债券,他们之间的收益也是不同的。其实本质上是两国对债券的风险补偿不同,无法进行套利让各类风险补偿趋同。

----------------------------------------------

就算太阳没有迎着我们而来,我们正在朝着它而去,加油!