发亮_品职助教 · 2021年05月25日

嗨,努力学习的PZer你好:

为什么HPR不等于implied forward rate呢?何老师上课好像讲过,长期债券提前卖出的持有期收益率等于forward rate,假设投资期为1年。

只有Zero-coupon bond做Riding the yield curve时,HPR等于Implied forward。

例如,我们做1年期的Riding the yield curve,期初是5年期的零息债券,那期初的债券价格是:

投资1年之后,该债券变成了1年期债券,那期末的债券价格是:

那做Riding the yield curve的收益是

发现,这个收益算下来刚好就是Forward rate,即从第4年开始的1年期利率f(4,1)。

所以只有用零息债券做Riding the yield curve时,赚取的收益是这段期间的Implied forward rate。因为用零息债券算的Riding the yield curve的收益刚好能约掉,刚好就是Implied forward rate。

但如果用付息债券的话,没办法实现这个Implied forward rate收益,因为付息债券有期间的Coupon,上面那个等式没办法约掉Coupon的影响。

----------------------------------------------

就算太阳没有迎着我们而来,我们正在朝着它而去,加油!

发亮_品职助教 · 2021年05月23日

嗨,爱思考的PZer你好:

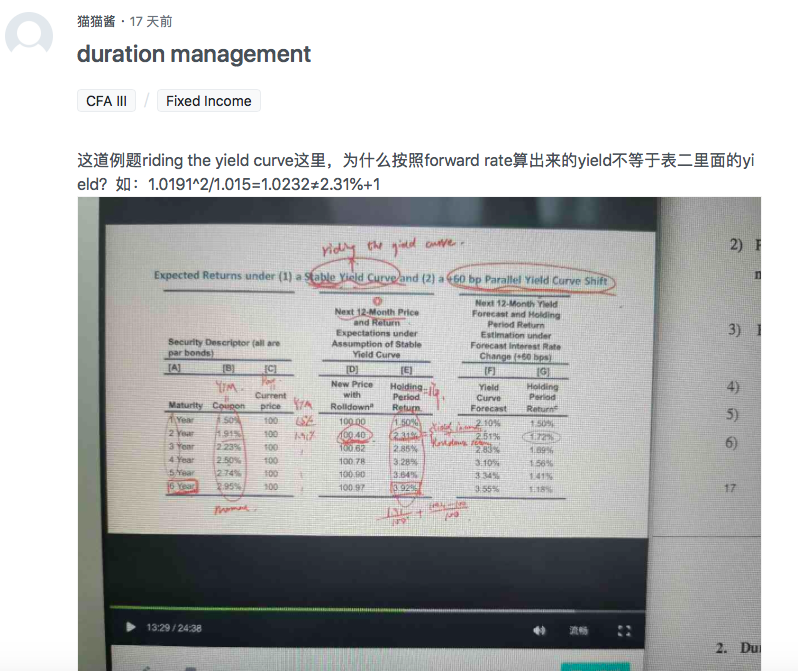

E列算的是Holding period return,不是Implied forward rate。

E列是根据B、C、D这3列算出来的,下面就以E列的2.85%、3.28%这两个数据为例,展示一下E列是如何算出来的。

E列算的是Stable yield curve下,做12个月的Riding the yield curve时获得的Holding period return;

那如果投资3-year的债券做Riding the yield curve,根据B列,拿到的Coupon=2.23;同时,期初买债券的价格,根据C列是Current price 100;期末卖债券的Price,根据D列是100.62。

那这样的话,这1年的投资收益是:2.23 + (100.62-100)= 2.85

Holding period return 等于收益除以期初投入资金,为: 2.85 / 100 = 2.85%,这就是E列3-year的HPR。

接下来是4-year的3.28%,投资该债券做Riding the yield curve的Price appreciation为:(100.78-100)=0.78;

投资该债券拿到的Coupon为:2.50

于是,投资该债券1年做Riding the yield curve的Holding period return为:(2.50 + 0.78)/ 100 = 3.28%

这就是E列的算法。

这是一个原版书的表格,这个表格的目的是展示几个收益是如何算的。注意,本题的投资期都是1年,所以不存在Coupon的Reinvestment return,我们考试应该也不会碰到计算Reinvestment return的情况,所以无需担心这点。

同时,本题有个特殊的地方,就是无论是哪支债券,期初的购买价格都是100,都是B列的Current price。

----------------------------------------------

就算太阳没有迎着我们而来,我们正在朝着它而去,加油!