老师,图1和图2是经典题里的一个题。说的是把其中一部分资金替换成market neutral策略会增加active risk。

图3和图4是原版书的例题。说的是long/short 策略会减少active risk。

市场中性就是long/short的一种。为什么这两个题结论相反???

maggie_品职助教 · 2021年05月23日

嗨,努力学习的PZer你好:

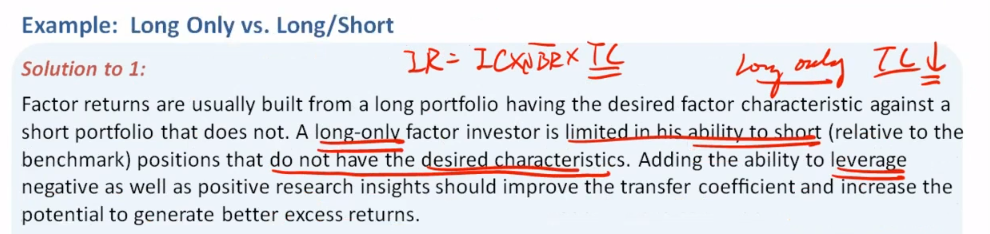

是啊,既然得不到结论就不要再从这个公式出发了。information ratio除了等于active return/ active risk以外,还有一个重要公式:IR= TC*IC*squared(BR) 这道题前半段就是从这个公式来解释为何IR变大了。

我们知道TC:Transfer coefficient代表基金经理的想法能否顺利实现,如果能够完全实现就是TC=1,现实中往往实现不了,那么TC<1。long-only的基金经理,只能针对他们认为表现好的股票去建仓,而那些表现不好的因子,基金经理就没有办法实施策略,因此不能做空导致long-only的TC较低。Adding the ability to leverage可以提升TC,因此,long/short的information ratio比long-only要大。

而这道题例题第二段的解释李老师认为是不正确,所以在理解information ratio变化这点就可以不用参考第二段了。

----------------------------------------------

努力的时光都是限量版,加油!

maggie_品职助教 · 2021年05月22日

嗨,努力学习的PZer你好:

同学,你这个问题很好,我们这几天都在和李老师讨论这个问题,所以回复晚了,请见谅。李老师最终认为是原版书例题有问题,要不就是缺失背景条件,要不就是出错了。鉴于考试在即,他建议你先不要管原版书的这个例题了,就以mock题的解释为准。

李老师的具体回复如下:从原理角度来解释,我们的benchmark(大盘)只承担系统性风险,而long only一定承担系统性风险,但是加入short之后,特别是在market neutral的情况下,系统性风险都没有了,那么long short 就一定比long only更不像大盘,跟踪误差更大

----------------------------------------------

努力的时光都是限量版,加油!

lixiaobai · 2021年05月22日

information ration分子是active return,分母是active risk 从active return方面来说,long/short比long-only要高,毕竟它赚2个α。还带有杠杆。这个对吧 那再看分母,按老师的说法,active risk也是long/short的大, 这样综合起来,分子分母都大,information ratio无法下结论了??