嗨,努力学习的PZer你好:

同学,这个risk-efficient delivery 原版书给出了严格的判断标准,请不要按照你自己的思路来解题,这个知识点的考察相对固定,请按照考纲要求的套路来做。请先抛开之前的思考和理解,先按照我下面给你解释的来,希望能帮你理顺下思路:

risk efficient delivery这个点有非常固定的考查模式,就考查你对两个判断标准的理解,而这两条判断标准李老师在基础班讲解的最详细,讲到经典题时他已经假设大家都掌握了,所以这个地方我建议你结合我下面的解释再去听下基础班的讲解。(对于这个点的理解光听这道题的讲解和强化班是不够的)。

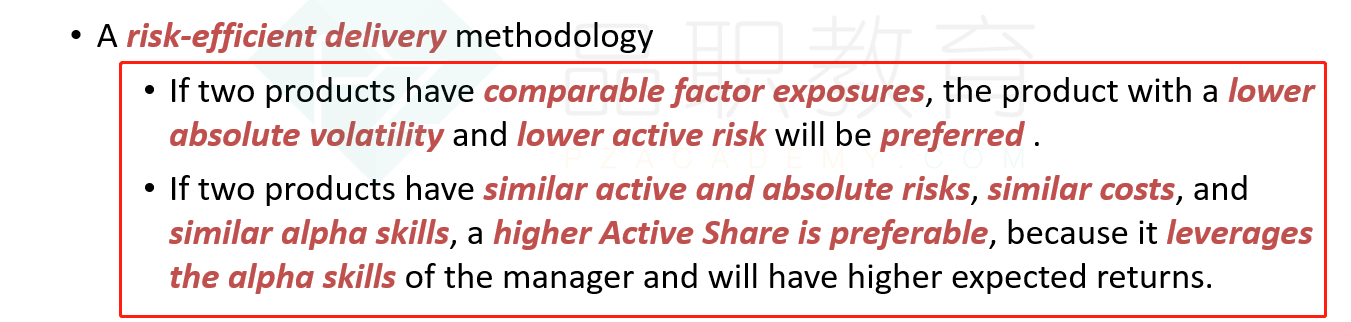

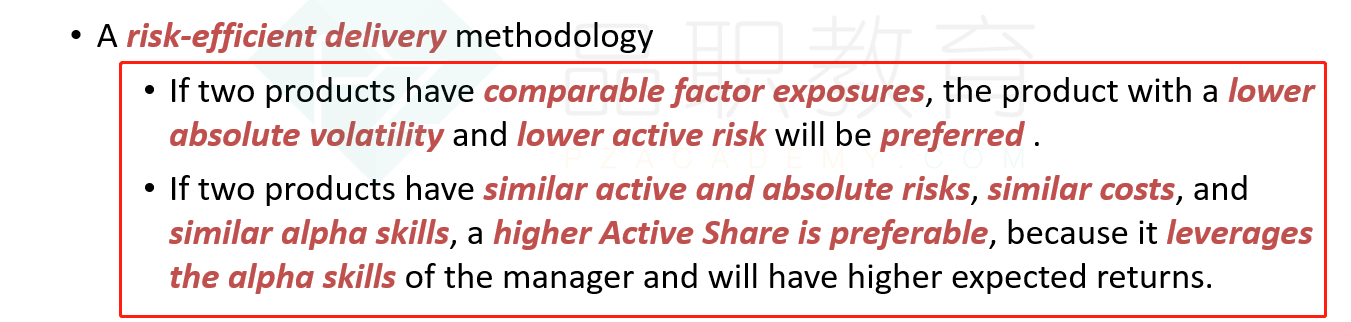

先解释一下什么是risk efficient delivery methodology: risk efficient delivery就是有效率的承担风险方式即承担的风险要值得。判断组合是否risk efficient有两个标准(不需要同时成立,根据题目给出数据判断使用哪条标准,我把基础班的内容截图如下,红框中是这两个标准,我在下面分别进行解释)。

再说下risk efficient:

一般效率高指的是别人需要10个小时完成的工作,你只需要1个小时,即同样的时间能干更多的事。而只有承担风险才能获得回报,那么风险高效(risk efficient)就是承担风险我能获得更多的回报。

两条标准(这道题是基于第二条做的判断):

1. 在相同的结果下(承担的风险因子、风险敞口相同,说明收益应该相似),此时选风险越低的组合越好

2. 如果两个组合风险一样、成本一样、alpha skill也一样,如何看风险效率更高呢?选active share越大的。一般投资的股票数量越少即投资的越集中和benchmark就越不像,active share越大,由此可见这一条标准说的是如果两个组合风险一样、成本一样、alpha skill也一样,那么选active share大的即用更少的股票就得到了相同的风险,此时风险效率越高。比如一个基金经理用100只股票获得的风险和另一个基金经理用200只股票获得的风险相同,说明虽然第二个基金经理分析了200只股票,相当于其中一半股票是和benchmark差不多的,根本没有获得主动风险(一半股票做了无用功)。而我们做主动投资的目的就是为了和benchmark不同。那么肯定是100只股票的基金经理的风险效率更高。

因此回到这道题上来,即便不理解上面的原理,从结论判断也可以得到答案即AS大、N小。所以选March.

----------------------------------------------

加油吧,让我们一起遇见更好的自己!