有个概念我混淆了,请帮助澄清一下:

一个浮动利率债券,它的coupon = YTM,所以每期的价格 = 面值。其中,coupon = LIBOT + spread.

但是在二叉树求浮动利率价格时,coupon仍然 = LIBOR+spread,但是折现却只按照 LIOBR(不包括spread),这是为什么?

如果这个概念不清楚,又会影响到衍生品的IRS定价问题,因为收取浮动部分假设是一个浮动利率债券,每期的浮动利率就假设为coupon,但是又不包括spread。

糊涂了

请解答

谢谢

WallE_品职答疑助手 · 2021年05月04日

嗨,从没放弃的小努力你好:

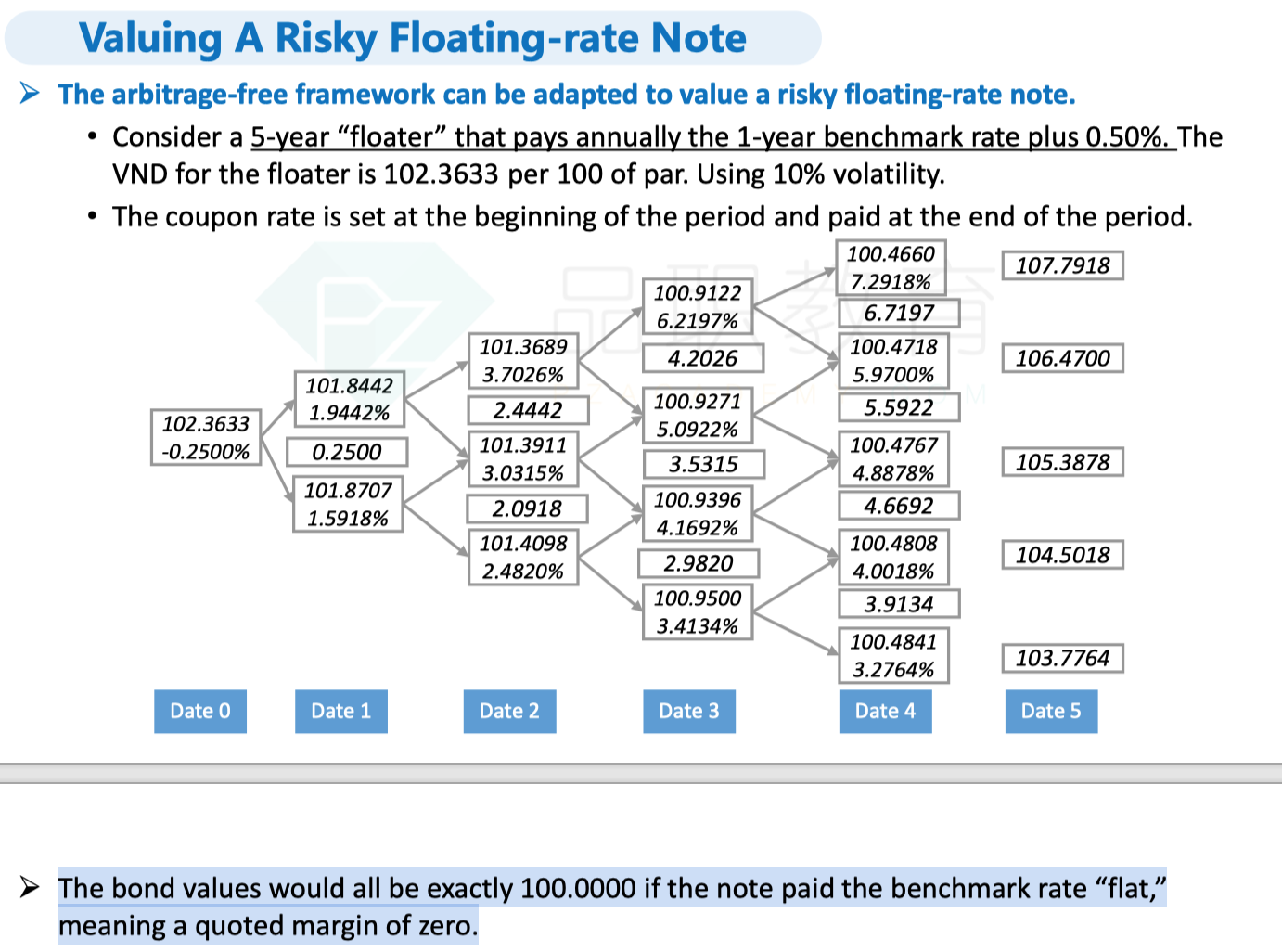

分子上coupon = LIBOR + quoted margin spread. 其中quoted margin spread可以是等于0的,并不一定每一次都有。浮动利率债券折现会回归面值是没错,但只有在quoted margin等于0的时候才成立。老师基础班中给的例题里面是加了quoted margin的。(注意看图中下划线和我标重的部分)

在强调另外一点,涉及到衍生品折现求价值,比如一年付息一次的浮动利率债券在0,1,2年的时候都会回归面值。浮动利率债券的折现率会在每个付息的时间点重置,并参考新的libor。浮动利率债券折现到(比如)0.25年,0.5年的时候并没有回归面值, 这是因为折现率随时都会发生变化的(会和0,1,2时刻的折现率不一样)

----------------------------------------------

努力的时光都是限量版,加油!