嗨,爱思考的PZer你好:

请问这道题中答案说的higher convexity barbell portfolio will likely outperform the bullet portfolio if there is an instantanous downward parallel shift... 这个逻辑是不是就是指的是E(delta_y) 这个公式(即expected change in price based on investor's views of yields and yields spread)呢?

正确。

我们在比较Barbell/Bullet/Laddered portfolio时,要求是这3个组合的所有条件都相同,这样才具有可比性,唯一的区别就是三个组合的现金流结构不同。

由于Barbell的现金流最为分散,Laddered居中,Bullet的现金流最集中,而现金流的分散程度与Convexity成正比,于是这3个组合中,Convexity的排序为:

Barbell > laddered > bullet

有了以上的基础,我们再来看利率通过公式E(delta Y)对债券价格的影响:

E(delta Y) = - duration × △ yield% + 1/2 × Convexity × (△Yield)^2

注意看利率改变时,Convexity对债券价格的影响永远是正向的。因为Convexity这一项永远是正数。

当利率下降时,通过Duration的影响,债券的价格上升,但是还没有完,Convexity这一项会再额外带来债券价格的上升;

当利率上升时,通过Duration的影响,债券的价格下降,但由于Convexity这一项是正数,会阻挡一部分债券价格的下降。

所以,利率变动时,当几个债券的Duration一样时,Convexity大的组合一定表现更好。

这3个组合(Barbell/bullet/laddered),他们的Duration一致,因此利率平行移动通过Duration对他们的影响一致,但是由于Barbell的Convexity更大,因此利率平行移动时,Barbell的表现会更好。

这就是提问里面这句话的意思:平行移动时,Barbell组合因为Convexity更大,所以他的表现更好。

这点如果记忆熟悉的话,以后不需要通过E(Delta y)这个公式来分析,直接可以判断出当利率平行移动时,Barbell的表现一定最好,因为Barbell的Convexity最大,能享受Convexity带来的更多好处。

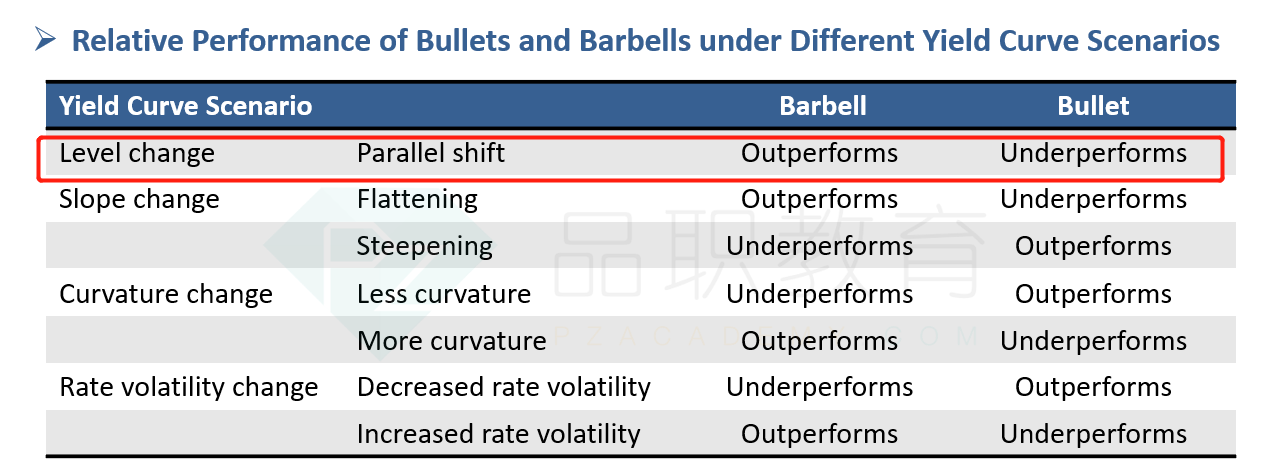

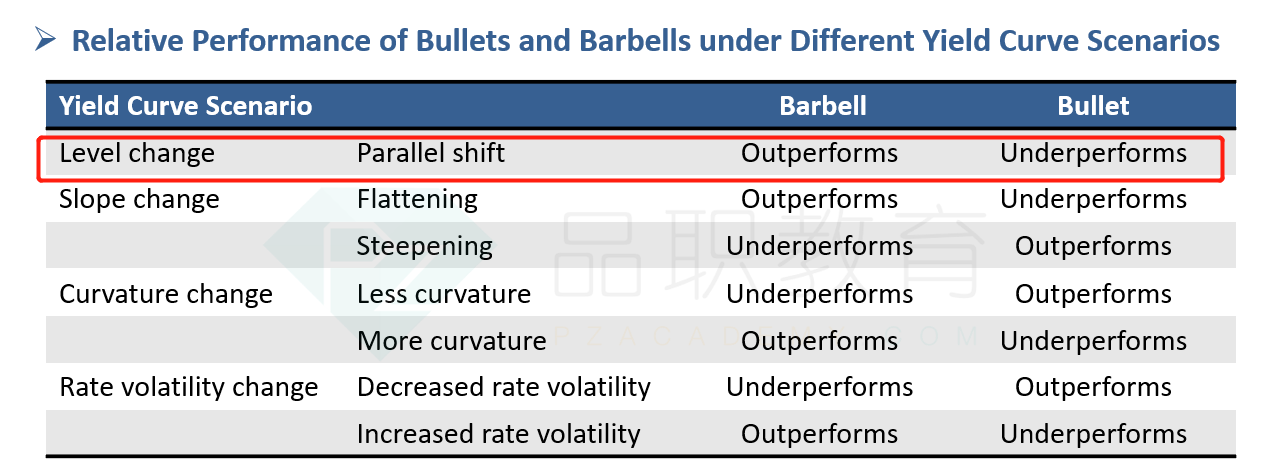

具体可以参考讲义240页这个表格,比较Barbell/bullet在不同的利率变动下的表现对比:

----------------------------------------------

就算太阳没有迎着我们而来,我们正在朝着它而去,加油!