发亮_品职助教 · 2021年04月19日

嗨,努力学习的PZer你好:

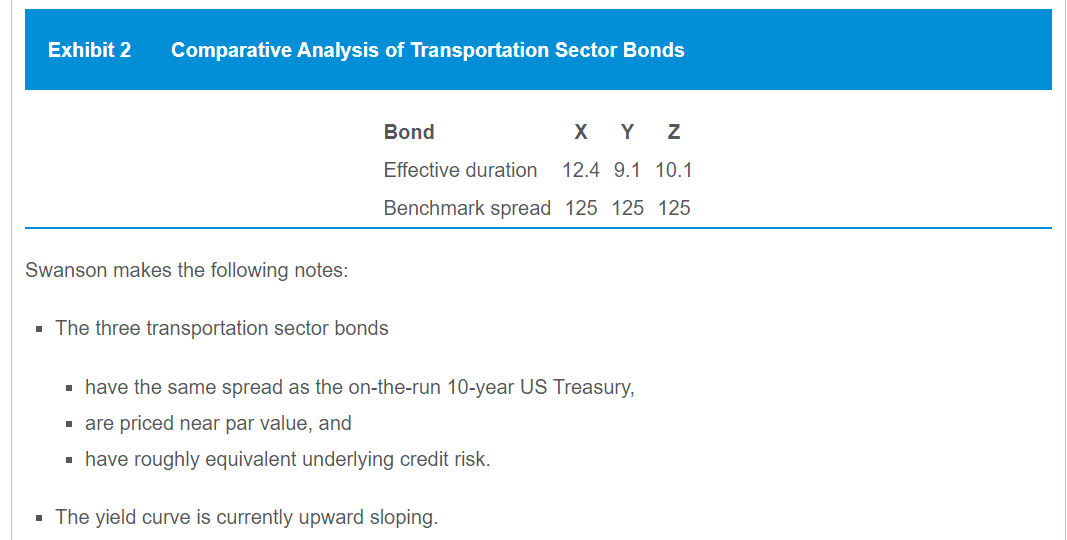

做这道题需要参考表2(Exhibit 2),以及他下面的几个Notes,如下图

先看Notes 1,这个是做本题的关键:

The three transportation sector bonds have the same spread as the on-the-run 10-year US Treasury

他这句是说,表格里面的三个债券,有相同的Spread,但是,这3个债券的Spread都是基于10年期国债算的。

回到表格2,我们发现,这3个债券确实有相同的Benchmark spread,都是125 bps;但注意,这个125bps,都是基于10年期国债算的。

Benchmark spread的计算公式为:

Benchmark spread = 公司债收益率 - Maturity相同的国债收益率

注意,债券X的Effective duration=12.4,所以这个债券的期限(Maturity)是大于12年的,算他的Benchmark spread时,应该至少用12年的国债作为Benchmark来计算这支债券的Benchmark spread;

同理,债券Y的Effective duration = 9.1,这个债券的期限(matuirty)应该就等于9年,算他的Benchmark spread时,应该用9年期国债作为Benchmark来计算这支债券的Benchmark spread。

同理,债券Z的Effective duration = 10.1,这个债券的期限(matuirty)应该就差不多等于10年,所以本题只有债券Z的Benchmark spread 125bps是最准确的。

注意看截图里的最后一句,他说收益率曲线是向上倾斜的,即,长期利率会更大。

表格在算债券X的Benchmark spread时,他等于 = 债券X的收益率 - 10年期国债的收益率 =125 bps;

但通过前面分析我们知道,债券X的期限大于12年,就算我们把债券X近似看成是12年期的债券,算Spread时应该减去12年国债的收益率;由于收益率曲线向上倾斜,12年期国债的利率大于10年期国债的利率,所以债券X的真实Spread应该要减去更大的12年期国债收益率,但表2里的125bps是减去了更小的10年期国债Yield,所以债券X真实的Spread小于125bps;

同理,在算债券Y的Spread时,题目表格算的125bps是用债券Y的收益减去了10年期国债的收益率,但真实的算法应该是减去9年期国债的收益率;因为债券Y是个9年期债券。同时因为收益率曲线向上倾斜,10年期国债的收益率更大,所以债券Y实际的Spread应该更大,大于125bps。

同理,债券Z就差不多是10年期的,本题算出来的125bps就是这支债券比较准确的Benchmark spread了。

这道题的题干是:

For valuation reasons, Swanson plans to sell the bond with the lowest G-spread.

他让我们卖掉G-spread最低的债券,那三支债券里面,G-spread最低的应该是债券X,他的实际G-spread应该小于125bps,所以本题应该卖出债券X。

这道题实际上是有一点问题的,因为算G-spread需要用债券的收益率减去Maturity相同的国债收益率;

这道题表格里面给的是Effective duration,这个数据只能代表利率的敏感度,不能准确反映maturity,用Effective duration来近似反映Maturity实际上是会有误差的,但在本题的条件下,就只能这么做了。

这道题的答案实际上就是上面的分析逻辑。参考上面回复即可。

----------------------------------------------

加油吧,让我们一起遇见更好的自己!

keith · 2021年04月29日

感谢详细的回答,看明白了,但是另外想问一下就是他notes里面那些priced near par value算是有用信息吗?

发亮_品职助教 · 2021年09月27日

嗨,爱思考的PZer你好:

题目中的意思就是说,12年、9年,10年公司债券的收益率是一样的对吧?

题目说12年、9年、10年公司债拥有相同的G-spread,然后这些Spread都是用10-year Government bond算的。

显然,这里有问题,因此12年债券的G-spread需要用12年期国债YTM来算,不能用10-year Government bond来算。其他2支债券的理解也同理。

----------------------------------------------

努力的时光都是限量版,加油!

jianghaiyang · 2021年09月28日

嗯,但题中的意思是我这样理解的吗?

发亮_品职助教 · 2021年09月30日

对

发亮_品职助教 · 2021年05月04日

嗨,努力学习的PZer你好:

但是另外想问一下就是他notes里面那些priced near par value算是有用信息吗?

价格是无用信息,算G-spread,只需用债券YTM减去(Maturity-matched government YTM)即可,关键点是减号前后的Maturity match。

----------------------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!

jianghaiyang · 2021年09月24日

题目中的意思就是说,12年、9年,10年公司债券的收益率是一样的对吧?