发亮_品职助教 · 2021年04月16日

嗨,努力学习的PZer你好:

这道题是这样,前面已经构建好了Duration-matching的策略。然后这一问就是测算了一下这个Duration-matching portolio的表现情况。

然后表格里面,就给出了在不同的利率变动之下,这个Portfolio的匹配效果。

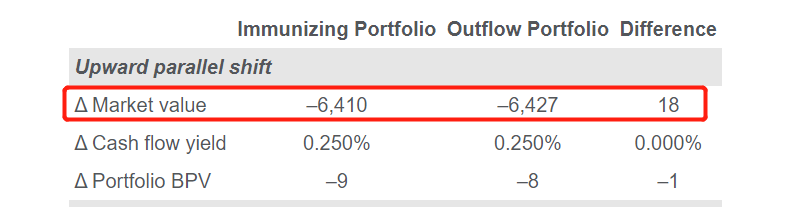

例如,下图就是平行上移时,组合匹配负债的效果:

我们发现,此时资产的价值波动是-6410,负债的价值波动是-6427,整体来看,两者在平行上移时,表现的差异就是18。

所以,在平行上移时,匹配的效果是非常好的,因为基本上资产与负债的表现是同步的。

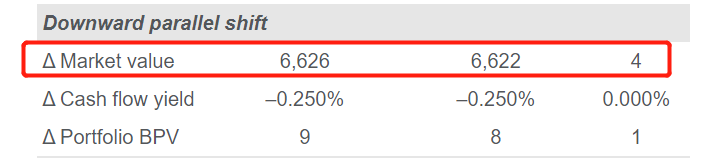

同理,下图就是平行下移,资产与负债也是基本同步的,匹配的效果也比较好:

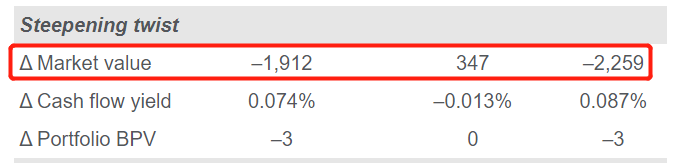

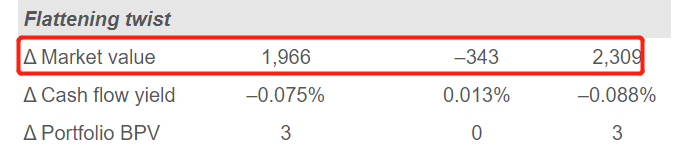

然后就是非平行移动了,非平行移动时,我们发现,资产与负债的匹配效果就会差很多,他俩的差异会更大:

所以,这道题是让我们评价一下组合的匹配效果咋样。

我们就只用看Market value的匹配程度即可。

我们就说平行上移与下移时,组合与负债的表现非常同步,两者的差异很小。所以匹配效果好。

但是在非平行移动时,两者的匹配程度较差,因此Market value的差异很大。

原因是,我们在做Duration-matching时,只匹配了资产与负债的BPV(Money Duration数据),而BPV是平行移动时衡量债券表现的数据,我们只匹配了BPV,所以在平行移动时,资产与负债的表现很容易同步;

只匹配了平行移动时的数据,因此在非平行移动时,匹配的效果会相对差一些,这就是Structural risk。

原题的答案有些多余,只用看Market value的变动幅度是否同步即可。

----------------------------------------------

加油吧,让我们一起遇见更好的自己!

keith · 2021年04月17日

感谢!解释太好了!