Massa羊羊羊兒🐏🐏🐏 · 2021年04月12日

发亮_品职助教 · 2021年04月13日

嗨,努力学习的PZer你好:

【Ladder:基础班讲义P174,中间有句话,“in principle,each can have the same......for a parallel shift in yield curve”。这句话是否有误,平移也是收益率曲线的变动,理应convexity越大的越好,即Barbell最好,为什么这句话说是same change in value?】

提问里的说法是正确的。就是综合来考虑的话,就算是平行移动,Barbell的表现会更好,因为Barbell组合的Convexity更大一些,有更多的“涨多跌少”。

但是这句话实际上是来自原版书,他在讨论时就只考虑到了Duration的影响,忽略的Convexity的影响,如下图:

原版书在这里是只想讨论非平行移动时三个组合(Barbell/bullet/laddered)由于现金流结构不同带来的影响,而Convexity是平行移动时的二阶影响,是平行移动时分析的数据,而这里分析时只想讨论非平行移动,所以这里就忽略了Convexity。

另外,【i volatility大时用barbell,这个说法是不是太绝对了?如果长期i上升,Bullet更好,此时就是i波动大但Bullet更好呀】

不绝对,这点是一定成立的。

因为讨论利率Volatility大的时候,实际上就是默认利率是平行变动的,我们在讨论Volatility大时,只是知道利率平行移动的波动加大,但是具体不知道是利率上升还是下降,那在这种Volatility大的情况下无论利率是涨还是跌,Barbell的Convexity更大,Barbell的表现一定更好。

那为啥利率的Volatility大就默认利率曲线是平行移动呢?

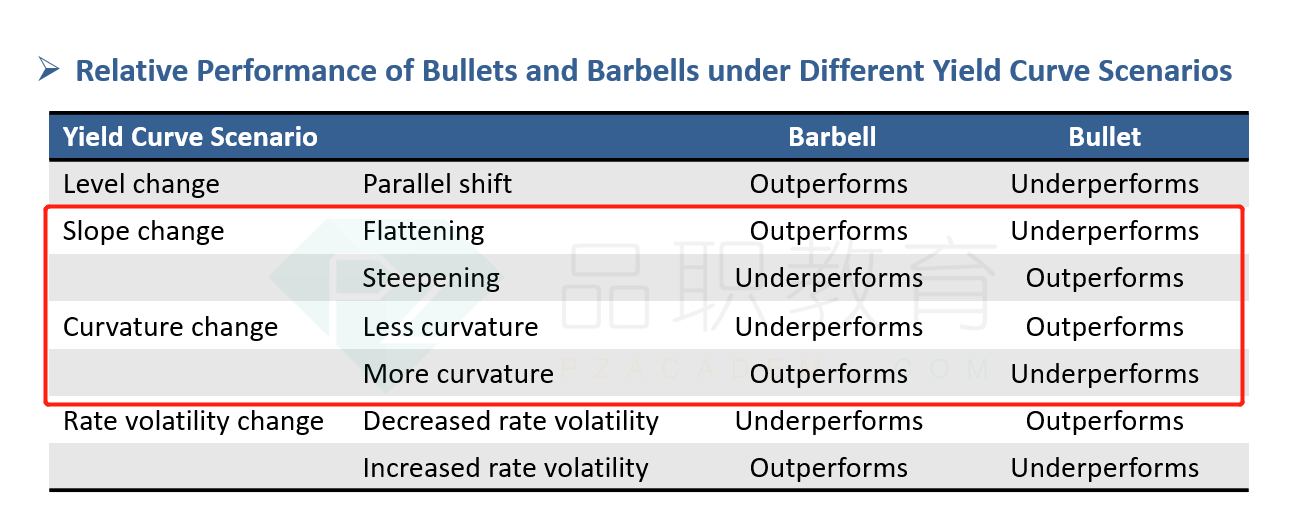

主要是因为,咱们把非平行移动单独拿出来分析了,我们有专门分析长期上升应该投啥资产,中期上升应该投啥资产,专门有曲线Steepening/Flattening, more curvature等等非平行移动下的讨论,所以这种非平行移动是有专门单独拿出来分析的。那曲线的Volatiltiy变大变小,就只是单独讨论利率平行移动了。如下图,有对非平行移动的专门讨论:

另外,讨论利率Volatility变大,实际上是默认我们无法预测利率具体是涨还是跌,如果我们能准确预测利率是跌的话,最优的策略一定是增加Duration;就是因为我们无法保证利率的变动方向,只是认为利率平行移动的波动加大,所以才说是利率的Volatility变大。那在利率平行波动加大的情况下,这3个Portfolio,一定是Barbell最优。

----------------------------------------------就算太阳没有迎着我们而来,我们正在朝着它而去,加油!