lixiaobai · 2021年04月09日

发亮_品职助教 · 2021年04月11日

嗨,爱思考的PZer你好:

在使用Spread duration时,是假设了Spread duration没有发生改变,所以用了期初的Spread duration。 ——如果题目里没有这句话“假定spread duration保持不变”并且给除了两个spread duration,我们就要用期末的对吧

对的。

不过我们考试的范围不会超过原版书正文的内容,所以正文都做了简化假设的话,考试也基本不会给出现给俩Spread duration的情形。

----------------------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!

发亮_品职助教 · 2021年04月11日

嗨,努力学习的PZer你好:

债券的收益率5分解里,其中计算因为预期收益率变化导致的价格变化百分比时老师一再强调如果久期也变了,就必须要用期末的久期,也就是要用变化后的久期来计算!

正确。

因为债券的Duration是一个时间的函数,仅仅是随着时间的改变,债券的Duration也会改变。那我们在这里算收益的时候,是认为利率的改变发生在未来(投资期末),所以应该用投资期末的Duration算。

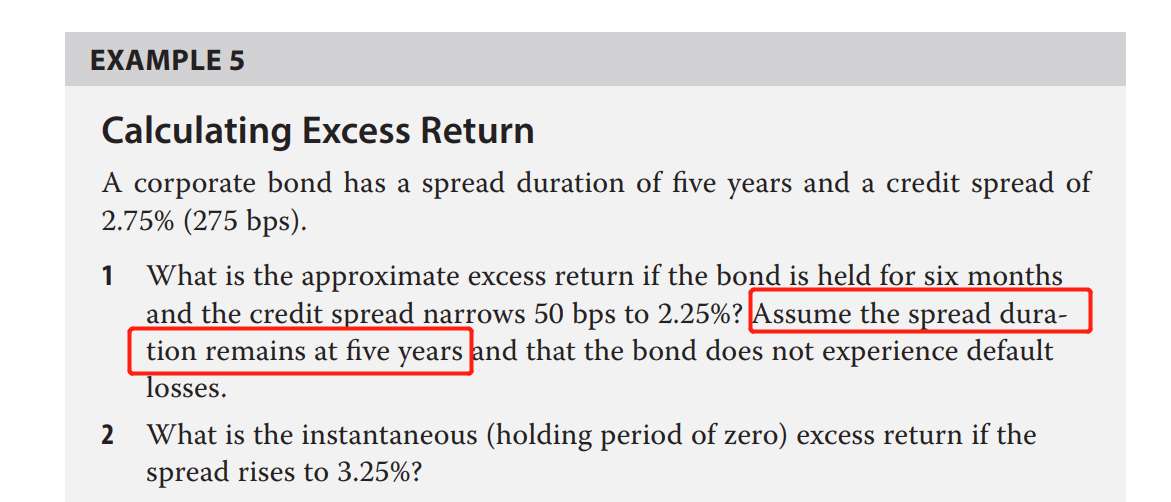

可是固收的最后一个reading讲到信用风险时,计算expected excess return时, 第二项是-SD*deltaS,这里的SD用的是期初的spread duration,为什么不用变化后的(也就是期末的spread duration)?

理论上也应该用期末的Spread duration,或者更加准确的说,应该就用Spread变化的那一刻对应的Spread duration。总之,我们这里是假设Spread的改变发生在未来,理论上应该用一个Spread duration的未来数据,而不应该用期初的Spread duration。

但是,原版书在这里计算的时候,是假设了整个期间,债券的Spread duration没有发生改变,如果投资期比较短的话,这个假设是非常OK的,所以直接用期初的Spread duration也OK,如下图原版书在计算题时的假设:

为什么这两个地方一个用期初的久期一个用期末的久期呢?

理论上讲,应该用利率变动那一刻对应的Duration,这样是最准确的了。

但是在计算Expected return时,是假设利率的改变发生在期末,所以用了期末的Duration;

而在使用Spread duration时,是假设了Spread duration没有发生改变,所以用了期初的Spread duration。

不过这种题目,题干都会有暗示。比如,计算Expected return时,会给两个duration,那就要斟酌一下需要用期末的。

而计算Excess return时,一般只会给一个Spread duration,直接用即可。

----------------------------------------------

努力的时光都是限量版,加油!

lixiaobai · 2021年04月11日

在使用Spread duration时,是假设了Spread duration没有发生改变,所以用了期初的Spread duration。 ——如果题目里没有这句话“假定spread duration保持不变”并且给除了两个spread duration,我们就要用期末的对吧