NO.PZ2019103001000084

问题如下:

Feng, a junior fixed-income analyst in an asset management company, discusses the differences between cash flow matching and duration matching strategy with his supervisor, Li, the senior fund manager in the firm.

Feng made the following statements:

Statement 1: Generally, to match multiple liabilities, duration-matching strategy is much more expensive than the cash flow matching strategy.

Statement 2: In a duration-matching strategy, future liability payouts are mirrored exactly by cash flows from coupon and principal payments.

Statement 3: In a cash flow matching strategy, there is no requirement for the reinvestment return.

According to the information above, which of the following is correct?

选项:

A.

Statement 1 is correct and statement 2 is wrong

B.

Statement 2 is correct and Statement 3 is wrong

C.

Statement 2 is wrong and statement 3 is correct.

解释:

答案:C is correct.

考点:考查Cash flow matching与Duration matching的对比

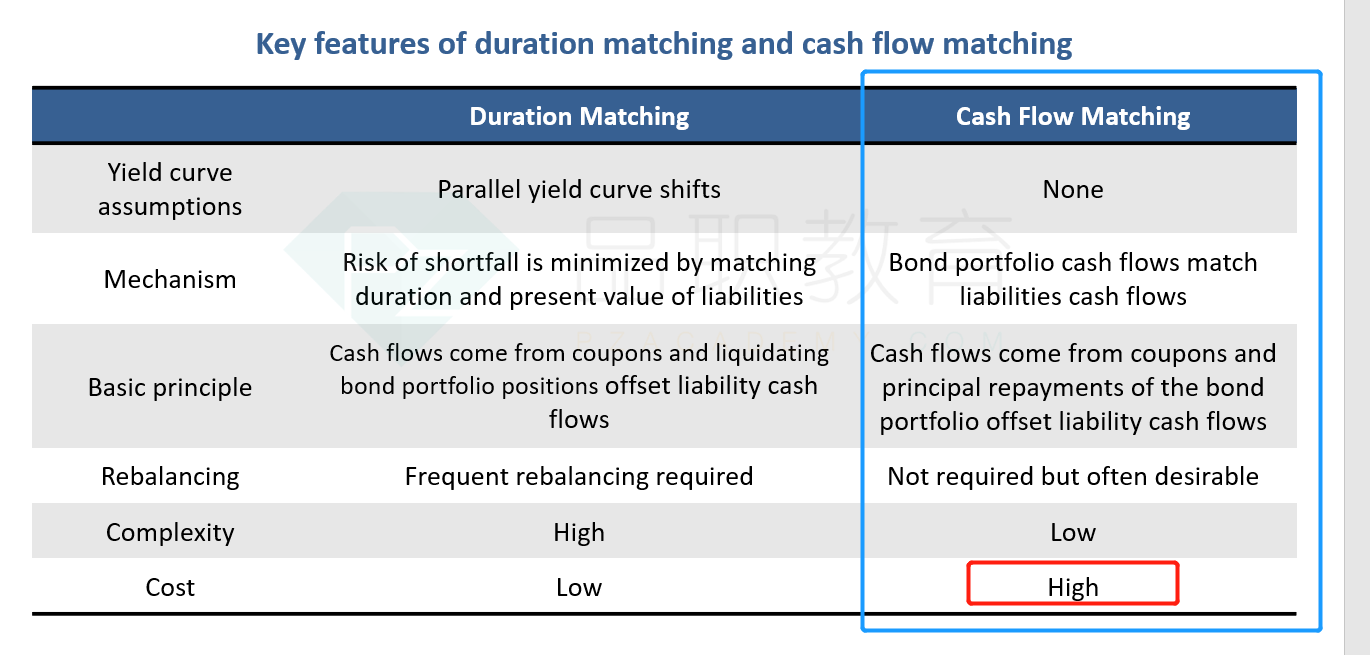

Statement 1错误,一般而言,Cash flow matching策略的成本要高于Duration-matching策略的成本

Statement 2错误,Statement 2描述的特点属于Cash flow matching,并非Duration-matching。在Cash flow matching中,是利用资产Coupon的现金流以及本金偿还(Principal payments)的现金流,来匹配(Mirror)负债的现金流。

而对于Duration matching策略,偿还负债的现金流来自资产Coupon、Coupon的再投资收益,以及提前卖出债券的现金流。

Statement 3正确,在Cash flow matching策略中,负债到期时,偿还负债的现金流恰好来自Coupon以及债券到期的本金现金流,无需假设再投资收益。

老师: 您好!我记得duration matching的方法适用于single liability,其构建成本low;而cf matching则适用于multiple liability,其cost higher。如果多个liability采用duration matching的方法,其cost应该要高于cf matching呀。