嗨,努力学习的PZer你好:

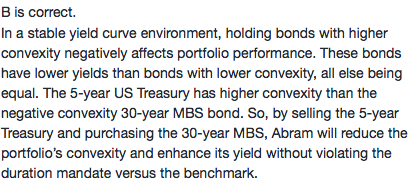

“1、strategy1卖短期债同时买长期债,是会增加convexity的,对吗?因为长期债期间现金流多于短期债,所以期限长的债券convexity更大。”

是的。长期债券的Convexity要大于短期债券的Convexity。

原因是Convexity是一个时间t的函数,且呈现近似的平方的关系。

比如10年期债券,与30年期债券,30年期债券的期限是10年期债券的3倍,则Convexity大概是9倍的关系。

“2、为什么说strategy1的本质是riding the yield curve呢?(其他人提问的答案中这么说的)。strategy1并不是买入长期债持有一段时间后再卖掉,而是同时买卖不同期限债券,债券不同的;riding the yield curve要求买入和卖出的应该是同一个债券吧。”

Strategy 1其实就是最简单的,把组合里的短期债券卖掉,买入长期债券。

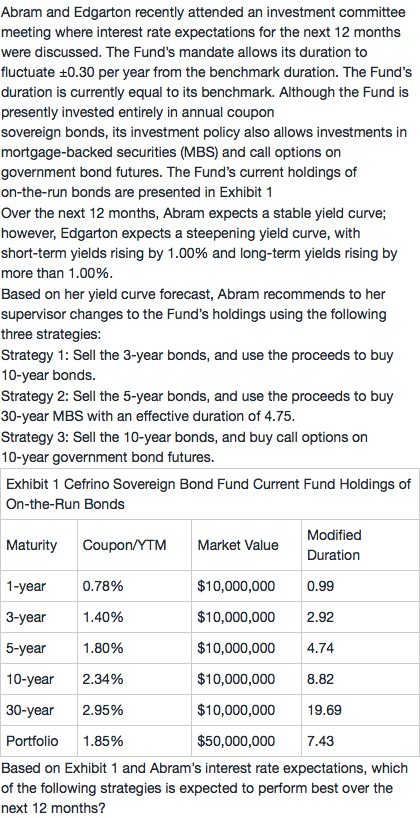

Strategy 1这道题是不行的,因为本题有Duration的限制,组合的Duration只允许改变±0.3,而Strategy 1卖出3年期债券,买入10年期债券,会大幅增加组合的Duration。

另外需要注意,我们三级学到的所有债券策略,都是基于利率预期的。本题是预期,在未来1年之内(题干说的12个月),利率稳定,所以本题的所有策略只针对未来12个月。

那这样的话,我们买入的10年期债券,是持有未来1年。相比3年期债券持有1年,持有10年期债券1年的收益更高。

同样的投资期,长期债券的收益会更高;

或者我们把Strategy 1的策略也可以看成是Riding the yield curve,因为同样的投资期,我们选择了更长期的债券,因为本题收益率曲线向上倾斜,且Stable,10年期债券的收益率更加陡峭,Riding the yield curve策略用更长期债券来做,收益会更高。

“riding the yield curve要求买入和卖出的应该是同一个债券吧”

是的。Riding the yield curve就是用一支债券做。

本题就是投资期有1年,我们卖出组合里的3年期债券,然后换成了10年期债券。这样做的好处是,我们换入了一个更长期的债券,10年期的利率更高陡峭,我们做Riding the yield curve策略,就是在收益率曲线上更陡峭的地方做,这样随着时间流逝、债券的期限变短,债券的折现率会发生大幅改变,会产生更多的Capital gain。

-------------------------------

就算太阳没有迎着我们而来,我们正在朝着它而去,加油!