老师您好 黄框处这几处的spread 并不是指credit spread对吗?new issuance 和supply都指的就是债券的整体spread吧?另外,issue size和spread关系不明朗这个结论是说credit spread 还是整体的?如果是整体的话,应该不对吧,issue size小的liquidity差就导致spread大。

谢谢

发亮_品职助教 · 2020年11月25日

嗨,努力学习的PZer你好:

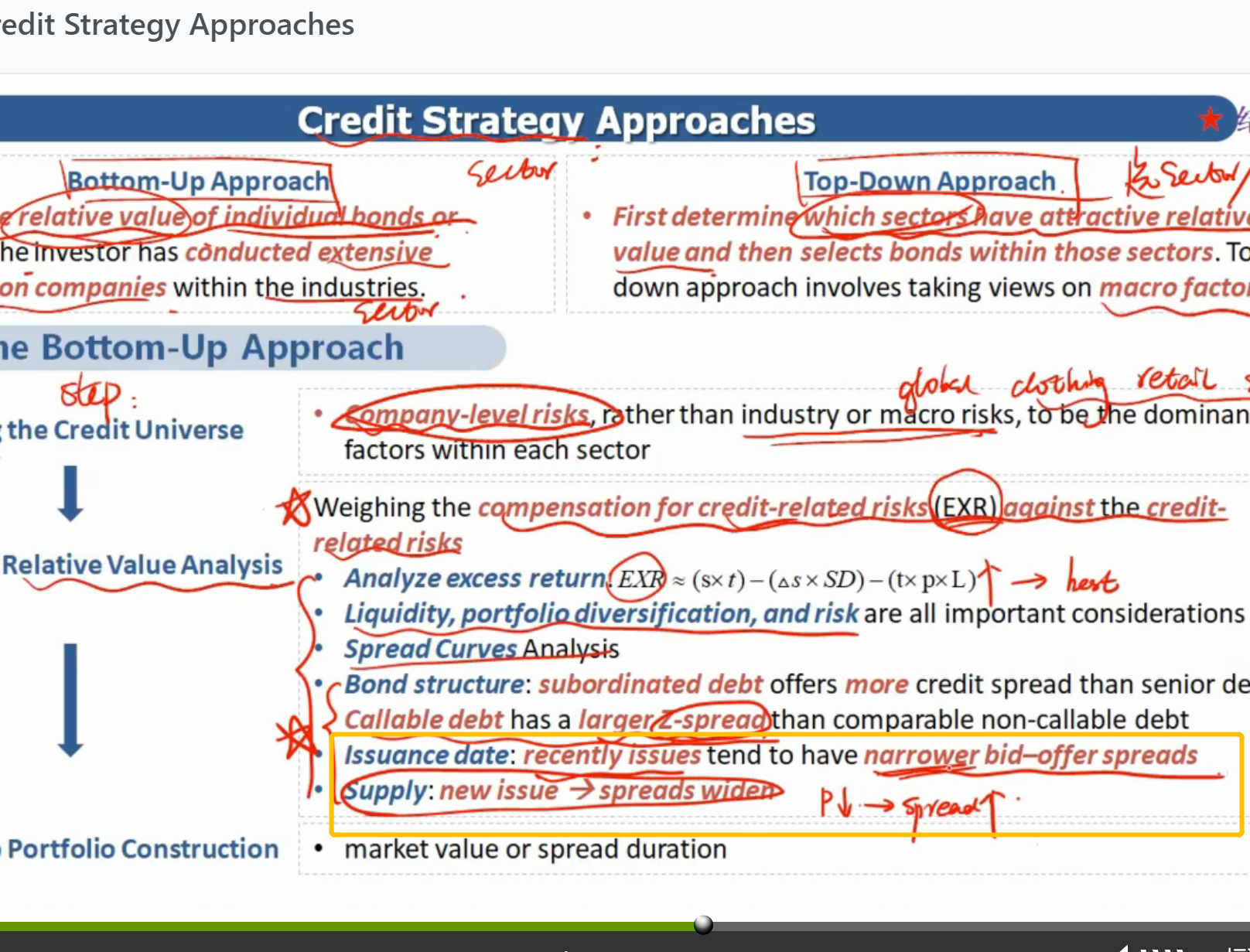

“黄框处这几处的spread 并不是指credit spread对吗?”

第一个Bid-offer spread,实际上是做市商的买卖价差。

例如,我们卖债券给做市商,他们以98元收;如果我们要买,他们愿意以102元出,也就是我们的买价是102元,这样做市商中间赚取Bid-offer spread 4元。

做市商赚取这中间差价4元,实际上是补偿他们承担的风险。

因为,要撮合这笔交易,他们要先买过来债券,才能再卖给我们,所以中间他要承担债券价格变化的风险,要补偿占用资金的成本,所以,如果市场上交易越快,越频繁,做市商买卖债券非常容易,他们实际上承担的中间风险很小。于是他们的报价:Bid-offer spread会比较小。

注意,这个Bid-offer spread,不是债券收益率YTM里面隐含的Spread。

我们说债券收益率YTM里面隐含的Spread,主要是补偿Credit spread,其实还会补偿其他风险,例如流动性风险(我们不能及时变现的风险)。

这个Bid-offer spread衡量的是做市商的买卖价差,可以衡量市场的流动性、交易状态,两者可能会有一定的关联,但不是债券收益率YTM里面的Spread。

第二个Spreads widen,这里的Spread就是债券YTM里面的Spread。

也就是提问里面说的,债券整体的Spread,实际上这个Spread里面主要就是Credit spread,还有一小部分对其他风险的补偿,包含对流动性风险补偿。

他这里面New issue,新发债会导致公司的Spread变大。

原因可从以下几点分析:

1、新发债,导致公司杠杆上升,公司风险上升。于是投资者要求的风险补偿Credit spread会上升,于是使得公司整体Spread上升。

2、公司增加债券供给,债券需求不变的情况下,债券价格就要下降,于是反算出来的YTM上升,减出来的Spread上升;

3、公司为了顺利发债,新债券会有一定价格折让,反算出来的债券YTM上升,减出来的Spread上升。

如果从Issue size outstanding来分析的话,债券规模大,债券的流动性变好,流动性风险降低,流动性补偿下降,在Credit spread不变的情况下,会使得公司整体的Spread下降。

但注意,影响公司债券整体Spread,最重要的因素是Credit spread,我们说公司Spread基本上反应的是Credit spread,只有一小部分可归于其他风险的补偿。所以,我们这里一定可以判断出来New issue使得公司Spread上升。

-------------------------------

努力的时光都是限量版,加油!

发亮_品职助教 · 2020年11月25日

可以的