第11题:为什么要用MONEY DURATION 去求解?还说可以用PVBP?这个地方一片空白怎么。是哪里的知识点。。。为什么不是能直接用DURATION求???脑子都糊了。老师能不能get 到我脑子胡的点。我为啥会糊。。这个知识点相关延伸的内容有么?比如这种情况下用MD,什么情况下用PVBP,什么情况下用普通的duration 。。

第14题:为什么用新的duration??没听懂

发亮_品职助教 · 2020年10月22日

嗨,从没放弃的小努力你好:

“为什么要用MONEY DURATION 去求解?还说可以用PVBP?”

Money duration和PVBP是一样的概念,只不过单位不一样。

Money duration = Market value × Modified duration,他衡量利率变动1单位,债券变动的金额;

PVBP = Market value × Modified duration × 0.0001。

因为习惯上,大家在衡量利率变动时,是使用Basis point来衡量的,所以就是使用习惯,大家会算一个标准化的Money duration,也就是把利率的变动标准化到1bp,然后计算债券变动的金额,这就是PVBP,其实就是将Money duration里的利率变动单位标准化到1bp。

所以Money duration、PVBP没什么本质区别,用两者都可以。

题目没有特殊要求的话,我们做题的时候就基本认为Money duration等同于PVBP。

“为什么不是能直接用DURATION求?这个地方一片空白怎么。是哪里的知识点。。。为什么不是能直接用DURATION求?”

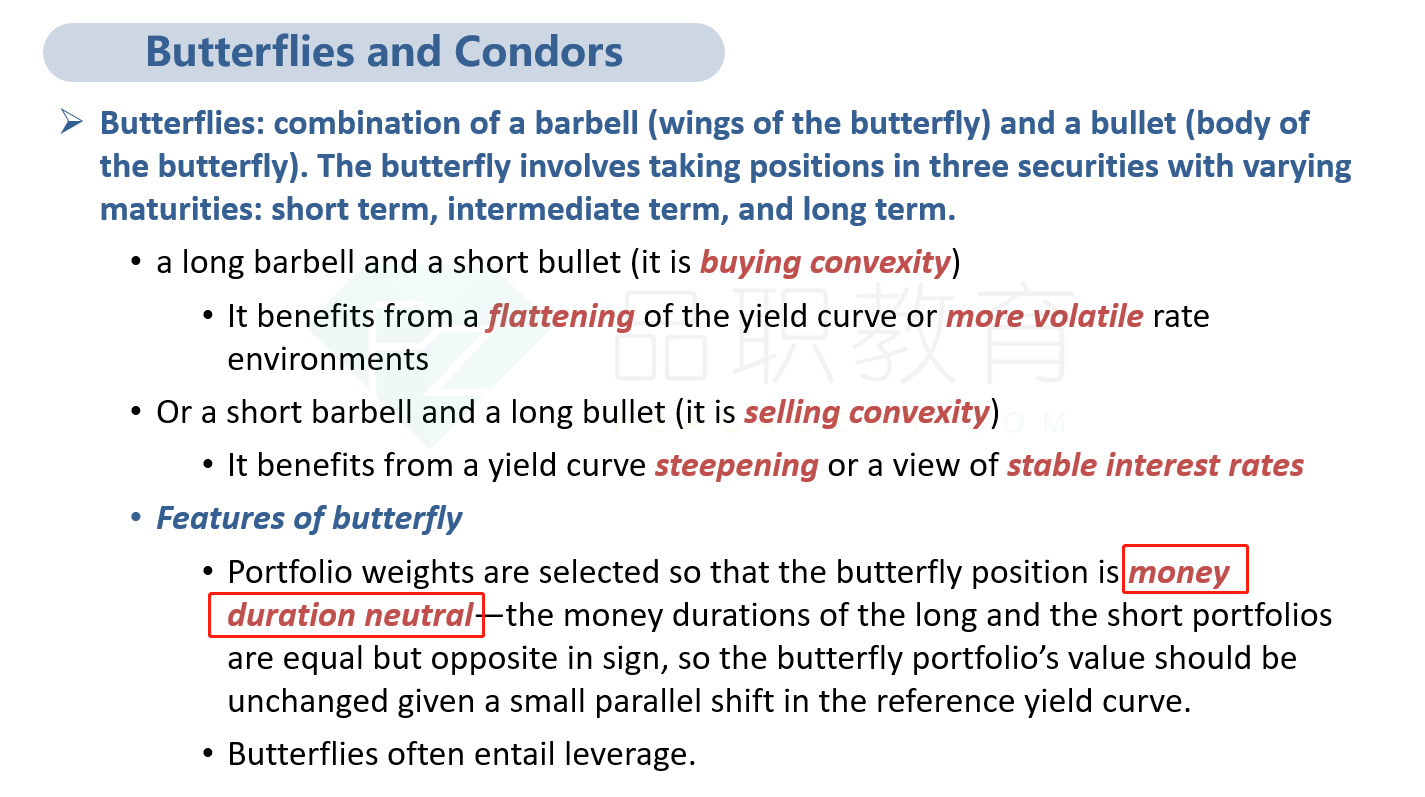

这里考查的是Butterfly和Condor的策略。

Butterfly和Condor策略可以用来捕捉收益率曲线上Curvature的变化,并且Butterfly/Condor策略是Long-short的(Money)Duration-neutral策略。读到题干描述里的:Curvature变化,Duration-neutral策略等等这些条件,知识点熟练的话应该能想到这两个策略。

Butterfly和Condor策略可以捕捉收益率曲线上Curvature的变化,是因为:

Butterfly和Condor是Duration-neutral的,所以收益率曲线平行移动时,不会影响这两个策略,不会带来收益影响。

虽然整体是Duration-neutral策略,但是Butterfly和Condor策略,在收益率曲线的不同位置上,有Long/Short头寸,所以会受益于收益率曲线上利率的相对变化。

比如说,收益率曲线上,中期利率相对短期、长期利率下降;那么受益的策略是Long中期债券,中期债券会受益于利率下降而产生Capital gain;同时为了构建Butterfly/Condor的Duration-neutral策略,我们就要Short短期、长期债券。

那这样的话,Long中期债券、同时Short短期/长期债券的Butterfly、Condor策略会受益于收益率曲线上,中期利率的相对下降。

这样的话,Condor/butterfly策略实际上捕捉到了收益率曲线Curvature的变化,会受益于Curvature的变化。

“比如这种情况下用MD,什么情况下用PVBP,什么情况下用普通的duration 。”

目前用MD的,基本就是算利率变化时,债券价格的变动率:Price% = - MD × △yield% + 1/2 × convexity × (△yield%)^2

而Condor/Butterfly这里的Duration-neutral,一定是Money duration-neutral。在计算时,需要使用PVBP、money duration。

关于Condor/Butterfly策略具体参考讲义下面位置:

“为什么用新的duration?”

因为我们计算的是:E(change in price based on yield view),注意,我们计算的是Expected value change based on 利率的预期变动。

关键词是“利率的预期变动”,也就是说利率现在还没变呢。利率的变化发生在未来时刻。

那我们计算未来时刻利率变动对债券价格的影响时,就只能使用未来的Duration数据,而不是Current duration。

原因是Duration受到多个变量的影响,例如,债券的Duration会受到利率的影响,会受到时间的影响等等。

也就是说债券的Duration是一个时间的函数,哪怕其他条件都没有变化,仅仅是时间的流逝,债券的Duration数据也会变。

那这样的话,既然我们计算未来利率变化对债券的影响,就一定不能使用Current duration,就只能使用未来时间的Duration。

而这道题的Duration(At the horizon),这是投资期末的Duration数据,是一个未来数据,因为需要使用他。

-------------------------------就算太阳没有迎着我们而来,我们正在朝着它而去,加油!