您好,上图是何老师固定收益基础课reading20的讲义内容,图中标有红色五角星的一段话,如果期权到期没有行权价值,不是白白付出期权费吗?怎么会比没有期权的组合收益更好呢?

发亮_品职助教 · 2020年07月02日

嗨,从没放弃的小努力你好:

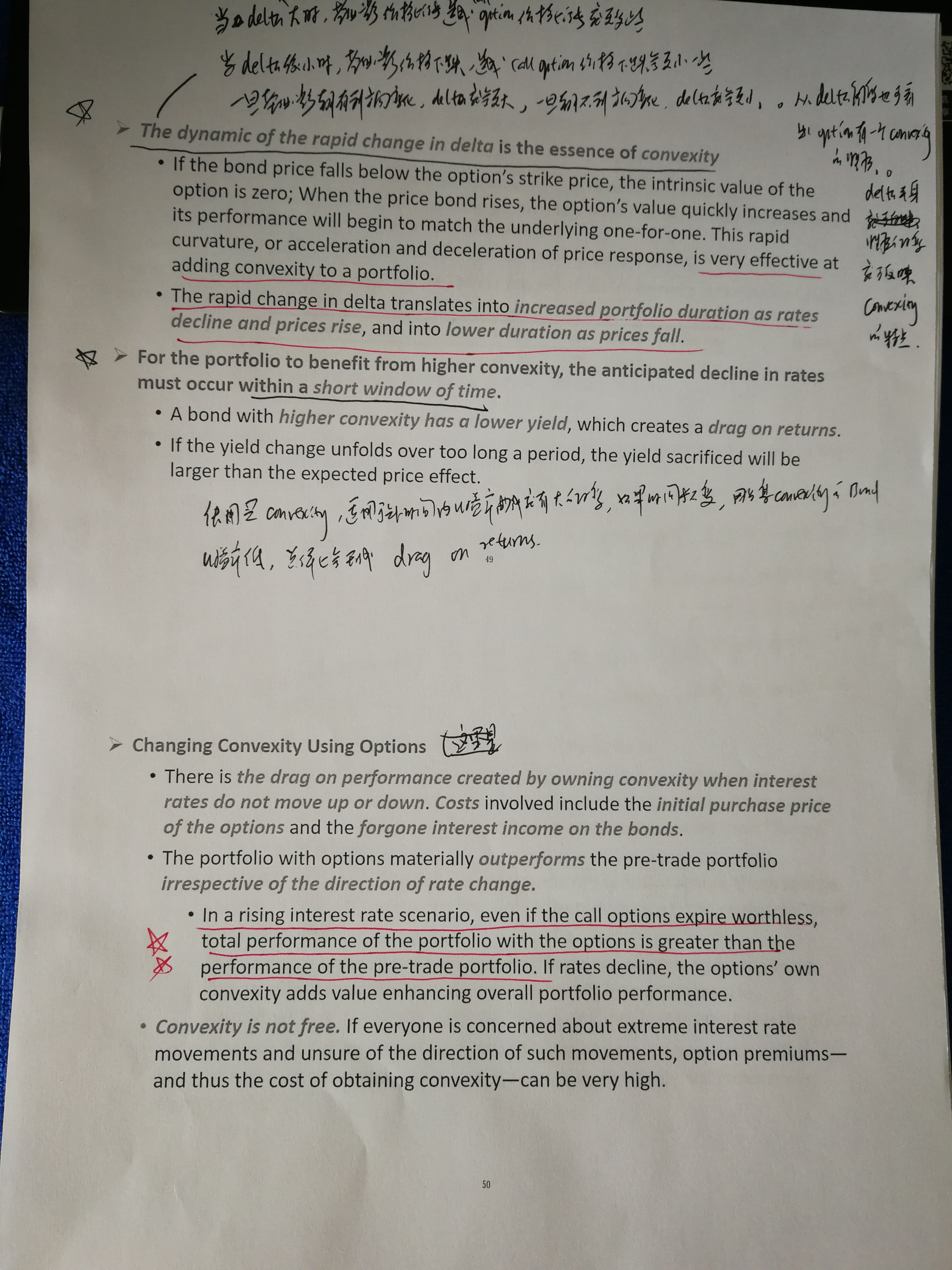

“图中标有红色五角星的一段话,如果期权到期没有行权价值,不是白白付出期权费吗?怎么会比没有期权的组合收益更好呢?”

因为这里面期权带来的好处核算到了债券组合价格变动里面了,我们无需从Option是否行权的角度考虑收益。

我们Buy option的目标,是增加债券组合的Convexity。

假设原来组合的Duration、Convexity数据是:Duration = 10, Convexity = 200;

现在我们预测到了未来利率会加大波动,但是对利率变动的方向没有把握,现在我们想利用债券Convexity“涨多跌少”的性质,增强组合的收益;

因为相同Duration下,Convexity大的债券,在利率下降的时候价格涨得更多、在利率上升的时候价格跌的更少;

通过增加Call option,通过合适的调整可以保证组合的Duration不变,但是却增加了组合的Convexity,那现在组合的买Call option,会使得债券的Convexity会变大。

假设Duration数据和Convexity的新数据如下:

Duration = 10,Convexity = 300;

那利率波动时,债券价格变化带来的收益是:

△ Price Yield % = - Duration × (△ Yield%) + 1/2 × Convexity × (△Yield%)^2

没有买Call option,Convexity是用200计算的;买了Call option,Convexity是用300计算的。

显然,我们现在通过Buy call option,让组合的Convexity更大,1/2 × Convexity × (△Yield%)^2的收益就更大,组合受益于更大的Convexity、导致Price yield%的涨多跌少。

所以,在利率波动加大的情况下,通过期权增加Convexity的债券组合,他的收益比没有期权的债券组合收益要更高。

我们不用考虑期权是否行权,因为期权带来的好处通过更大的Convexity、核算到债券价格的变化里了。

-------------------------------

加油吧,让我们一起遇见更好的自己!