发亮_品职助教 · 2020年02月23日

嗨,从没放弃的小努力你好:

“何老师讲discount rate=libor+spread,为什么这个spread一开始等于3%,不是会随着市场利率变化而变化吗?不理解价格等于面值这个推导过程”

这里是想推导浮动利率债券的Effective duration约等于0;

按照定义,Effective duration衡量的是:基准利率变化时,债券的价格变动幅度;注意这里是基准利率的改变。

所以如果是只看基准利率的改变,那一定要按住债券的Spread不变,变化的只有Libor;

因为Spread变化的话,债券的价格也会变,我们现在只想看看基准利率变化时,债券价格的变动幅度,所以要按住债券的Spread不变,变动的只有Libor。

这就是为啥在算浮动利率债券的Effective duration等于0时,分子、分母的Spread都是3%、没有变化,因为算Libor的影响时,Libor是自变量,分子、分母的Spread只能是常数。

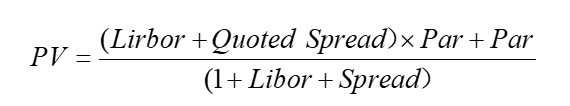

假设是一支只有一期的浮动利率债券;

分子的:(Libor + Quoted Spread)就是浮动利率债券的Coupon rate,其中Quoted spread是浮动利率债券发行时,根据那时候债券的信用质量,定出来的一个Spread,这个Quoted spread期初发行债券时一旦确定,债券的一生中,分子Coupon rate里的Quoted spread都不会变,所以影响浮动利率债券Coupon的,就只有市场基准利率,Libor。

分母上的Spread,是债券二级市场上交易时,投资者如果要投资债券,所额外要求的Spread,这个Spread会根据市场状况,实时发生变动的。

我们既然要分析浮动利率债券的Effective duration等于0,也就是Libor改变时,浮动利率债券的价格不变,那我们的自变量就只有Libor,分子Quoted spread与分母的Spread是一个常数,且两者一致。

所以,如果债券的信用质量没变,分子的Quoted spread与分母的要求补偿Spread一致,都是3%,这就是按住Spread不变的意思了。

-------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!