嗨,努力学习的PZer你好:

“我的理解是:其实此时应该站在一个“投资者”的角度来思考,持有一个callable bond,相当于持有一份option-free bond,同时short了一份option(给发行方),因此其价格低于普通债券。然后按照原则,asset要与liability越相似越好原则,就应该要short option。”

这里的思路是把含权债券往普通债券上合成。

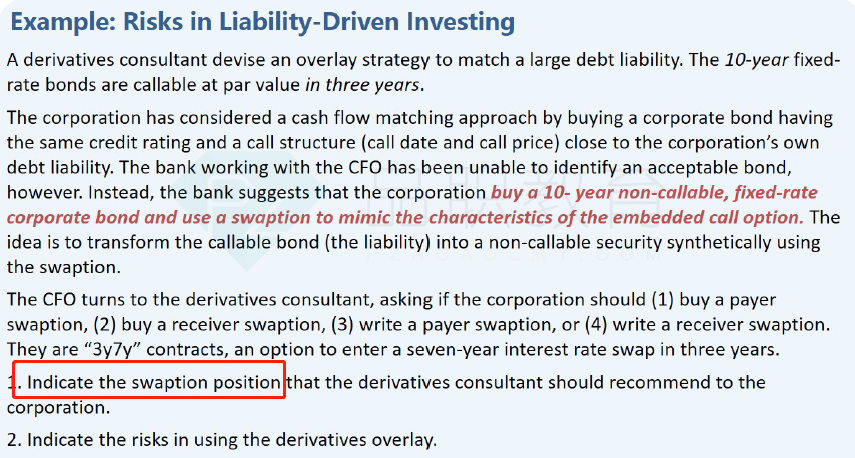

因为发行了Callable bond,理论上说买一个Callable bond资产来匹配最好了。但是市场上只能买到普通债券,所以我们就要利用衍生品,把负债端的Callable bond合成一个普通债券,这样就相当于负债端是一个普通债券,买一个普通债券资产Cover负债即可。

发行Callable bond = Short option-free bond + Long call option

为了Remove掉上面的Option,所以我们再Short一个Swaption,Long/Short option相互抵消,有:

发行Callable bond + Short swaption = Short option-free bond + long call option + Short swaption

后面的Long/Short option相互抵消,所以就只剩下了Short option-free bond,这就相当于发行了一支普通负债,然后直接买普通债券匹配即可。

后面两个Option如何能抵消?

只要他俩在相同的利率下,表现一样即可,说明两个Option的情况完全一致,因为一个是Long,一个是Short,两个完全Net掉了。

Callable bond里的Long option是利率降低时行权,后面那个Short option也是利率降低行权就可以Net,所以是Short Receiver swaption

以上是从头寸的角度来看匹配。可以验证一下,匹配好之后现金流是否Match:

利率上升的话,两个Option都Expire掉,所以发行的Callable bond就是普通债券,资产的普通债券Cover负债。

利率下降的话,两个Option都要行权,首先我们要提前赎回Callable bond,赎回Callable bond需要一笔现金流。

这个现金流就由资产端出,我们把资产端的普通债券卖出,获得现金流。在利率降低时,债券的价格上升,相同条件的普通债券与Callable bond相比,一定是普通债券的价格上升更高,因为Callable bond的价格有上限就是赎回价。

那这样的话,卖出资产端的普通债券、获得现金流,赎回Callable bond,我们还会有一笔盈余。同时,我们Short receiver swaption也会被行权,对手方有利、他们会行权,我们只能配合别人行权,所以我们是亏损的。对手方行权进入这个Swap时,我们可以直接平掉这个头寸,获得亏损。

卖出债券的盈余可以抵消一部分Swaption的亏损。至于是否能完全Cover住,需要具体的数据了,咱们这道例题原版书也没有展开了,所以分析到上面这里即可。

无论利率上升、下降,资产的现金流都完美Cover负债的现金流,所以实现了匹配。

“如果是持有一个putable bond,此时是不是应该long payer swaption 呢?”

我们是资产匹配负债,持有的话就是Long putable bond,这个已经是资产了,所以无需匹配。

如果是发行Putable bond的话(Short putable bond),发行方是把权利卖给了债券持有人,所以相当于:

发行Putable bond = 发行(Short)Option-free bond + Short put option

为了平掉后面的Short option,我们需要把负债合成一个Option-free bond,这样的话就是:

发行Putable bond + Long swaption = 发行(Short)Option-free bond + Short put option + Long swaption

后面的Short put option与Long swaption平掉,那就相当于我们只发行了Option-free bond,这样购买普通债券资产Cover负债完全OK了。

如何让后面的两个Option平掉?就是在相同的利率下,表现一样即可。

Put option是利率上升时行权。所以Long swaption也要在利率上升时行权,可以判断是:Long payer swaption。

以上是从头寸的角度,从现金流的角度来验证是否Match:

利率下降时,两个Option都Expire,负债发行的Putable bond相当于一个普通债券,我们资产端买入的普通债券,完美Cover。

利率上升时,债券持有人要提前卖还债券,我们要以约定的价格买回债券,所以负债端需要一笔现金流买回债券。这笔现金流就是由资产端的债券产生,我们卖出资产端的普通债券,获得现金流。

利率上升时,债券价格下降,我们资产端的普通债券下降的浮动一定更大,因为Putable bond有一个价格底,而普通债券没有底,所以我们卖出资产端的普通债券,是一定不够赎回负债Putable bond的。

因为我们是Long payer swaption,利率上升时,我们行权,是利己原则,所以我们盈利。

Swaption的盈利加上卖出普通债券的现金流,构成赎回负债Putable bond的现金流。

至于现金流是否完全一致,需要具体数据,原版书也没有展开,所以我们就不用管了。总之是利率上升时,依然资产的现金流依然能赎回负债的现金流。

无论利率上升、下降,资产都完美Cover负债的现金流,所以完成匹配。

“以利己原则:

在利率下降时,提前签订一个高利率是有利的,因此是receive

在利率上升时,提前签订一个低利率是有利的,因此是pay”

以利己原则判断Swaption是Receiver还是Payer非常快捷。这点没问题。不过建议在分析时,还是以发行方的角度分析。

我们是资产匹配负债,所以负债是给定的,Callable bond/Putable bond都会出现在负债端,也就是发行方的角度。

-------------------------------

就算太阳没有迎着我们而来,我们正在朝着它而去,加油!