老师您好,在reading 18中,何老师在视频中提到,match duration 的三个条件,其中第三个条件是要求portfolio的convexity 最小化,我的疑问是,为什么要凸性最小化才能更好的匹配liablity呢,这个逻辑自己总是想不通。求解答

发亮_品职助教 · 2020年01月08日

嗨,努力学习的PZer你好:

理论上说,Convexity是债券的优质属性,Convexity越大,获得的涨多跌少就越多。所以按这个思路,在匹配负债时,资产的Convexity应该越大越好。

但其实在匹配负债时,资产的现金流不能太分散,如果太分散就会造成影响资产、负债的关键利率点不一致,这样非平行移动时,对资产、负债的影响就不一样了,无法实现资产匹配负债的目的,于是就会引入Structural risk(非平行移动时,资产不匹配负债的风险)。

而现金流的分散程度与Convexity是成正比的。现金流越分散,Convexity越大。这样我们可以用Convexity数据来衡量资产的现金流分散程度。

这样就是,现金流越分散、Convexity越大,匹配时Structural risk就越大。

为了降低Structural risk,实现最好的匹配效果,我们就需要资产的Convexity数据越小越好。

总结下:

虽然在债券投资中,债券的Convexity越大,带来的涨多跌少效果越好;但是在匹配时,Convexity大,又会引入Structural risk。

为了实现匹配的目的,我们就需要降低资产的Convexity。所以在这里,我们追求的不是Convexity涨多跌少的好处。我们追求的是资产匹配负债的效果,所以Convexity越小越好。

在Reading 20 yield curve strategy那章,那里讲到的是主动投资,没有负债需要匹配,所以在那边就完全可以根据利率曲线的预期来调节Convexity,以此来调节资产的收益情况。

但在资产匹配负债这里,Convexity一定是越小越好,这样可以降低Strucutral risk、降低资产不匹配负债的风险。

资产的现金流越分散、Convexity越大,资产不匹配负债(Structural risk)就越大。下面就讨论下这是为什么?

Structural risk源自收益率曲线非平行移动时,资产不能Match负债的情况。

为什么会出现这种情况?

是因为如果资产的现金流与负债的现金流分布差距很大,影响他们的关键利率点就不一样,所以非平行移动时,对资产负债的影响就不同了,他俩很难保持匹配。

从反面看,用零息债券匹配单期负债,完全没有Structural risk,因为资产的现金流发生日,就是负债现金流的日期。影响资产、负债的利率是同一个利率,所以无论利率怎么变,对资产负债的影响是一样的。

而当用债券组合来匹配负债时,如果资产的现金流太分散了,就会引入较大的Structural risk。

如下图,负债的期限是10-year,如蓝线所示。如果我们用1个1-year的债券、1个30-year的债券,拼成一个Macaulay duration=10的债券资产组合(如红线所示)来匹配这笔负债,收益率曲线平行移动时,匹配效果还OK,一些非平行移动,就会使得资产的表现与负债的表现不一样,引入Strucutral risk。

例如,收益率曲线变得Less curvature,也就是10年期利率相对下降,1年期、30年期利率相对上升。

在这种情况下,因为负债的现金流发生在10-year,影响负债的10年期利率下降,所以负债价值上升。

而债券资产的价值下降,因为资产的现金流集中在1年和30年,影响他们的利率1年期利率与30年期利率上升,造成资产的价值下降。

这样的话,资产、负债,在这种非平行移动时,表现就不一致,无法达到匹配效果,就引入了资产不匹配负债的风险(Structural risk)。

如何降低资产的Structural risk呢?

就是降低资产的现金流分散程度,现金流越集中,匹配的效果越好,现金流越集中就体现出资产的Convexity数据越小,如下图:

当我们把资产的现金流集中一下,如9.5-year和10.5-year的债券资产构成Macaulay duration=10的资产组合,来匹配Macaulay duration=10的负债。

因为资产的现金流非常集中在Macaulay duration附近,所以影响资产、负债的利率点位就差不多了,这样非平行移动时,对资产负债的影响就差不多一样了。

极限就是用零息债券匹配负债,资产的现金流就是发生在10-year,这样影响资产、负债的利率点位是一个点位,那收益率曲线无论怎么变,对资产负债的影响都是一样的,所以就没有Structural risk了。

上面就说明了,在匹配负债时,资产的现金流不能太分散,太分散就会引入Structural risk,为了降低Structural risk,我们就需要让资产的现金流越集中越好。

而现金流越集中,用数据反映出来,就是资产的Convexity越小。所以我们是为了降低不匹配的风险,对资产的要求是Convexity越小越好,这点对于单期负债、多期负债匹配都成立(多期负债是资产Convexity大于负债Convexity的基础上,越小越好)。

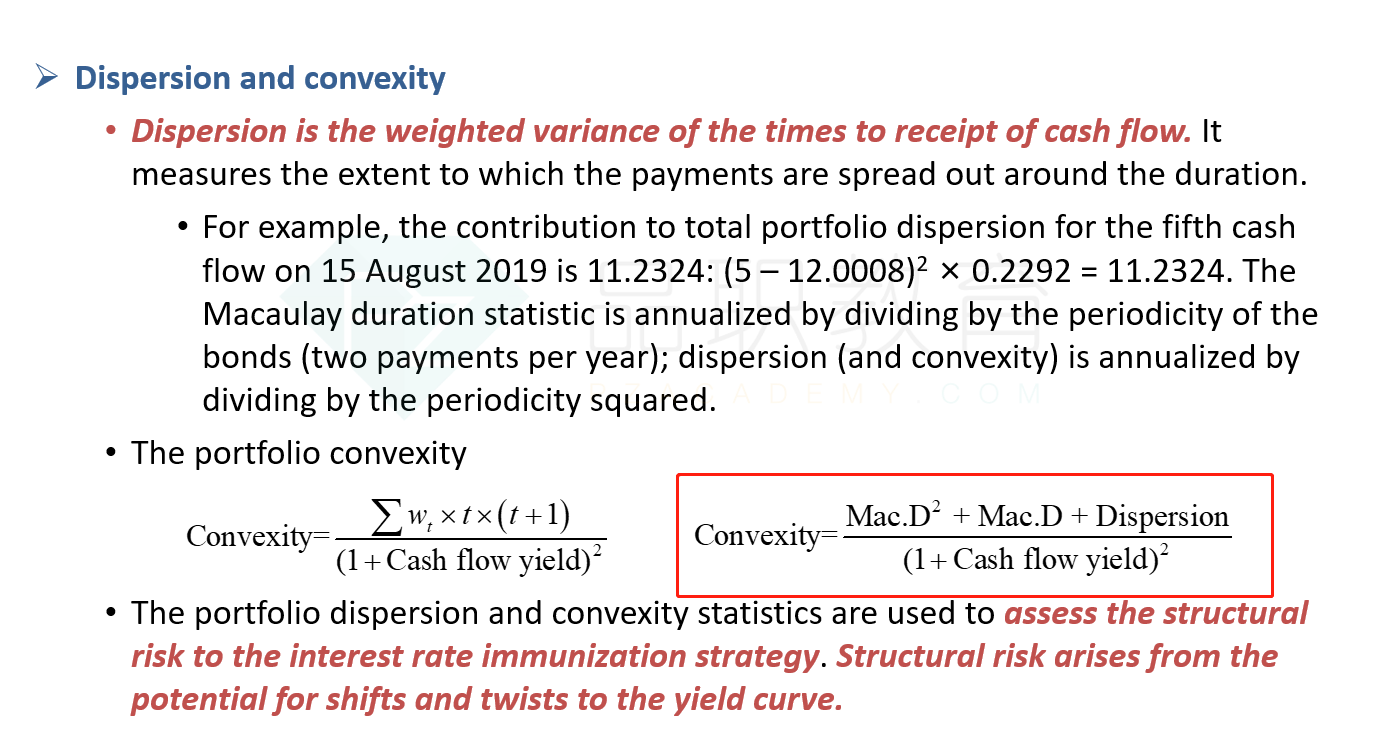

现金流Dispersion与Convexity的关系,这个公式也会考,要记住:

-------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!

ZRX · 2020年01月08日

谢谢老师保姆级解答👍听懂了 再多体会理解下