请问视频中,锁定收益率的前提是Mac D=Investment Horizon,而Price risk是根据Mac Duration来衡量的

1)MAC D不是衡量平均到期时间吗,为什么可以衡量Price Risk,而不是用Modified D

2)条件前提Mac D=Investment Horizon实现RI和PRICE RISK波动互相抵消,这里是否只是个大概的概念性假设,是否有包含数据的案例证明?

发亮_品职助教 · 2019年12月27日

“2)条件前提Mac D=Investment Horizon实现RI和PRICE RISK波动互相抵消,这里是否只是个大概的概念性假设,是否有包含数据的案例证明?”

不是假设。这是债券投资的特性,这点是可以证明,但比较复杂,也超出了我们考试的要求,所以我们协会没有讲解。

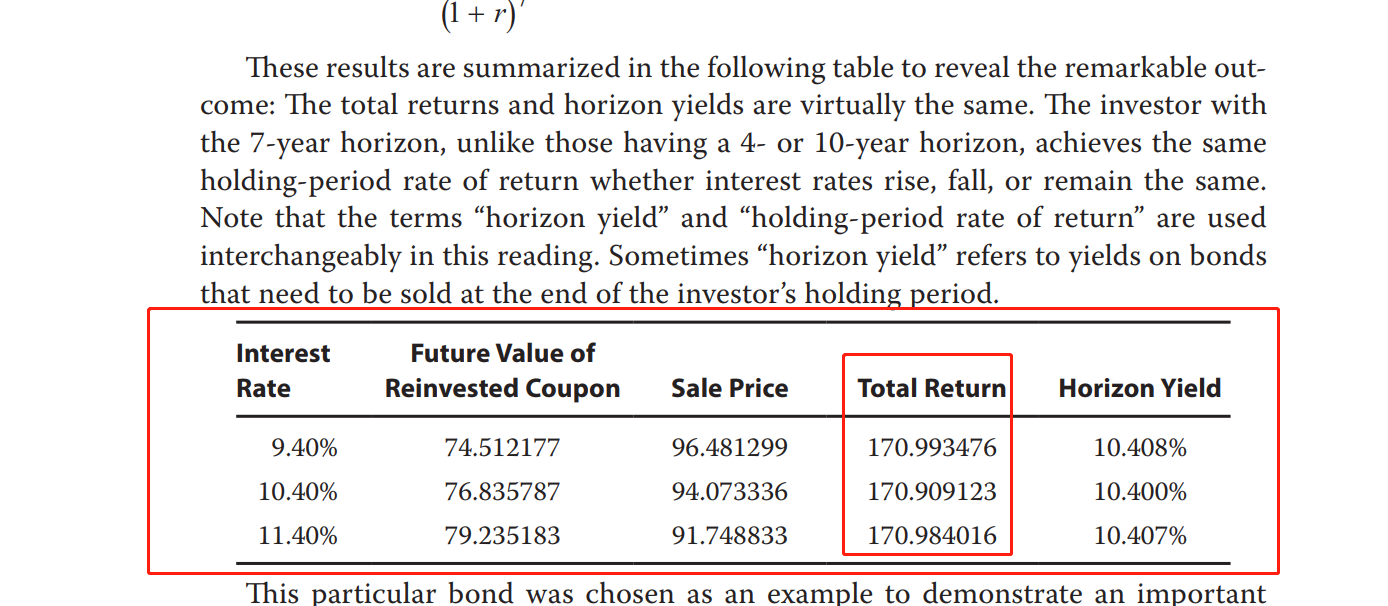

在我们1级的教材里面,原版书正文是通过用数据验证了这个说法(279页开始),大体过程如下:

找了一个10年期的债券,他的Macaulay duration = 7年,这时候让债券的投资期Investment horizon = 债券Macaulay duration = 7,也就是债券还剩3年到期的时候,就提前卖出债券。

算了一个利率不变情况下债券的投资收益率,差不多是10%;

假设利率平行上移,算了一个最终债券的投资收益率,差不多也是10%;

最后算了一下平行下移的最终债券投资收益率,差不多也是10%;

发现,债券的投资期 = 债券的Macaulay duration时,债券的投资收益率是不会受到利率变动的影响的,最终投资收益率都是10%。

这就是原版书用一个带数据的例子验证这个说法:当投资债券的投资期等于债券的Macaulay duration时,债券的投资收益不会受到l利率变动的影响。

具体债券投资收益的算法是:

有了投资期7年,有了利率的假设,可以算Coupon以及Coupon再投资收益的数额(对应Reinvestment risk);

有了利率假设,可以知道卖出债券时的卖出价格(对应Price risk);并且已知期初债券的价格;所以这七年的投资收益率可以算出来。

最终,得到了下面这个表:

初始利率是10.40%时,Coupon以及Coupon再投资收益在投资期末的数额(76.8357),加上期末卖出债券的价格(94.07),得到Total金额是:107.9091,可以算出来期初至期末的投资收益是10.40%

当利率下降至9.40%时,Coupon及其再投资收益加上期末债券的卖出价格,得到的Total金额是107.99,可以算出来投资收益是10.408%

当利率上升至11.40%时,Coupon及其再投资收益加上期末债券的卖出价格,得到的Total金额是107.98,可以算出来投资收益是10.407%

最终验证了结论:当投资期等于Macaulay duration时,利率改变,不影响债券的投资收益。

发亮_品职助教 · 2019年12月27日

嗨,努力学习的PZer你好:

“1)MAC D不是衡量平均到期时间吗,为什么可以衡量Price Risk,而不是用Modified D”

并不是Macaulay duration衡量Price risk,而是Macaulay duration与Price risk、Coupon reinvestment risk有很大的联系。

债券的投资收益,由两个方面的收益决定:

1. Coupon及Coupon再投资收益(Coupon reinvestment risk)

2. 债券卖出时的价格(Price risk)

Macaulay duration衡量的是债券现金流的平均回流时间,所以我们以他为分界,可以得到以下结论:

当债券的投资期小于Macaulay duration时,也就是小于平均时间,说明投资债券处于债券生命期的早期,绝大多数现金流还没有收到,此时对债券投资收益起决定性影响的是Price risk,因为债券的剩余期限还很长、Duration较大,利率变动对债券卖出的价格影响很大,进而影响Capital gain or loss;反而因为处在债券生命期的早期,Coupon及其再投资收益对债券投资收益的影响很小。

当债券的投资期大于Macaulay duration时,大于平均时间,也说明投资债券处于债券生命期的后期,投资债券收到了大多数现金流,此时对债券投资收益起决定性影响的是Coupon reinvestment risk,因为投资期较长、收到的现金流也较多,再投资收益比重大;

反而Price risk的影响小,因为在债券生命期的后期,债券的价格向面值收敛的趋势更明显,即便前期利率发生过变化对债券的价格产生了影响、或者利率即将发生变化,对债券卖出价格产生影响,但因为债券临近到期(Duration也更小)、向Par收敛趋势明显,这个价格的影响(Price risk)的影响会变小。

所以发现,Macaulay duration实际上算是一个分界线,投资期处在相对Macaulay duration的不同位置时,投资债券面临的主导风险不同,要么是Price risk主导、要么是Reinvestment risk主导。是从这点上,将Macaulay duration和Price risk联系上了。

-------------------------------

努力的时光都是限量版,加油!