嗨,努力学习的PZer你好:

“请问为什么用short头寸?asset 如果要尽可能cover liability不是应该和liability约相似越好吗?我理解的是liability 是公司有权利进去call option, asset 端应该也是要有拥有某项权利。”

是的,要资产尽可能地相似Liability,匹配效果越好。

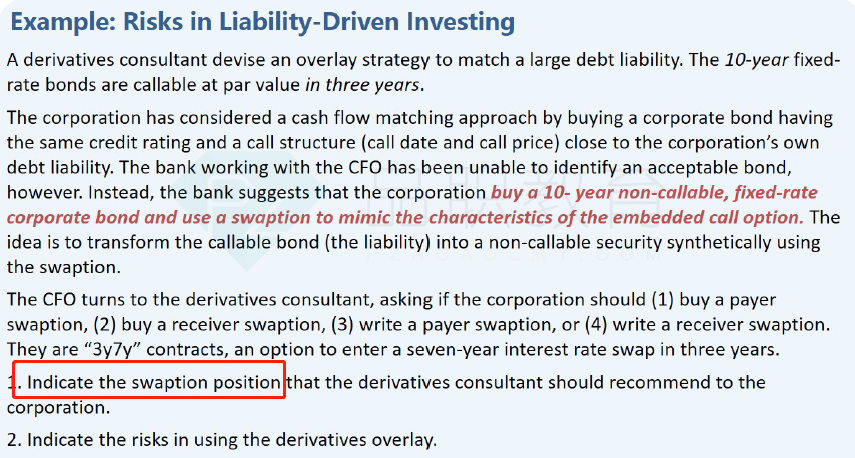

他是这样,站在发行人的角度,公司发行了Callable bond,是公司拥有Embedded Call Option、公司有权行使Option,所以这个Embedded call option属于公司的资产,所以公司是Long option。于是,公司再卖出一个合适的Option,short option,两个Option,Long/Short可以抵消。

也可以这么理解,Callable bond是相当于债券的投资者在买债券的同时、卖出了一份Option给发行人,所以发行人持有权利、可以选择是否提前赎回。

“我理解的是liability 是公司有权利进去call option, asset 端应该也是要有拥有某项权利。”

公司发行Callable bond,相当于Short callable bond;站在发行人的角度,发行Callable bond可以看成:发行了一个普通债券,同时从投资者处买入了一份Call option,Call option的标的物就是这份普通债券,发行人可以选择是否提前赎回这支债券。所以,对于发行人:

Short callable bond = Short Option-free bond + Long Call option

如果发行人再Short一份Option,可以把上面的Option remove掉,所以发行人需要卖出一份Option。

卖出之后,两个Option抵消、相当于我们把负债端的Callable bond合成了Option-free bond,相当于现在的负债就是普通债券了;所以此时购买一只普通债券资产,就可以Cover负债了。

注意Long/Short的两个Option并没有真正的抵消掉,只是利率变动时,他们俩的影响刚好相反,所以带来的效果可以抵消,所以相当于Option不存在。

在具体分析时,我们就可以根据利率涨跌,判断Option行权与否,分析资产负债两端匹配的情况了。

-------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!