”但是讲义只是说laddered更好(言外之意就是比bullet和barbell都好?),而且解释的角度是更加的diversified。”

对的。

在三个组合Duration相等的情况下,Bullet、Barbell的组合,现金流集中在某个点、或者某个小区域,这些点位的权重高,所以Non-parallel shift对两个组合的影响大;

相比而言,Laddered的现金流分散在收益率曲线上,每个点位的权重相对较小,Non-parallel的变动通过某些点位对组合的影响就小。

这就是教材说的:Laddered portfolio具有优势是Protection from shifts and twists,并且该优势是比Barbell/Bullet要好的。

优势的原因就是:the cash flows are essentially “diversified” across the time spectrum;因为Laddered portfolio的现金流更加分散。

这个优势与上一个回复提到题现金流管理,都是Laddered portfolio自身的优势,于Immunization无关。哪怕不用组合做Immunization策略,Laddered portfolio这些优势也是存在的。

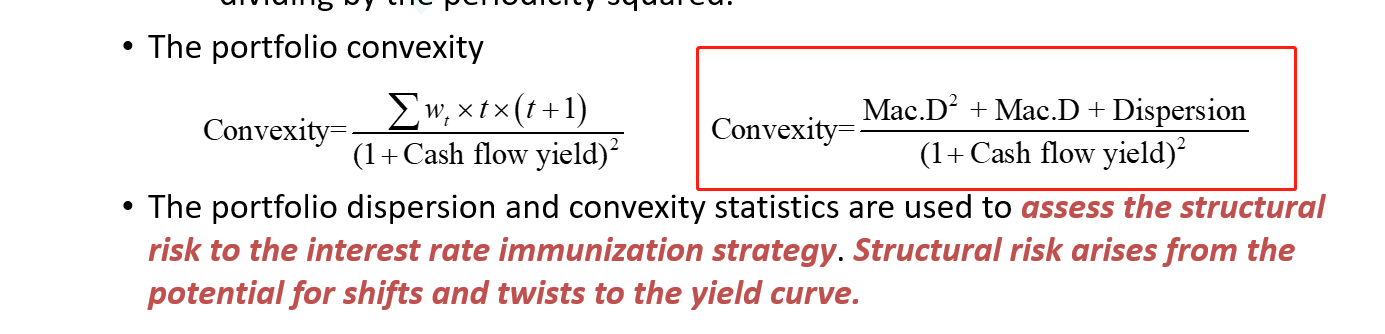

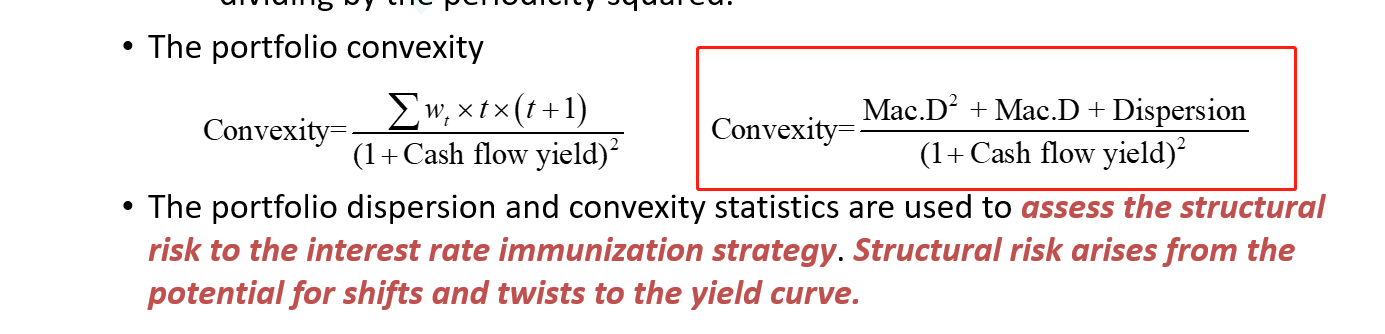

如果考虑到免疫策略,Barbell、Bullet、Laddered策略,在Duration、Cash flow yield相等的情况下,因为Convexity有如下公式:

所以知道,Barbell的Convexity最大、Laddered次之、Bullet最小。

所以在考虑匹配时,Barbell组合的Strucutral risk最大、Laddered次之,Bullet风险最小。也就是在非平行移动时,Laddered受到的影响居中。

为什么在考虑匹配时,在Shifts和Twists时,Laddered portfolio提供的保护是居中呢?

因为这匹配的效果是相对于负债的变动而言的。

对于Bullet组合,现金流就集中在负债到期日附近,影响资产、负债的单个利率点很接近(基本相同),所以哪怕收益率曲线是非平行移动,由于资产、负债的Key rate差不多,所以非平行移动,对资产和负债的影响很接近,于是非平行移动时,资产不匹配负债的风险就小。

而Laddered portfolio,因为现金流离负债现金流较远,影响资产、负债的利率点位有一定偏差,所以收益率曲线的非平行移动,对资产、负债的影响就有差异了,于是非平行移动时,资产不匹配负债的风险就相对较大。

而Barbell portfolio,因为资产现金流离负债现金流很远,影响资产、负债的利率点位偏差大,所以收益率曲线的非平行移动,对资产、负债的影响差异较大,于是非平行移动时,资产不匹配负债的风险就最大,即Structural risk最大。

以上解释了,在匹配负债时,Laddered portfolio,在Twists和Shifts时,Structural risk居中,免疫的效果居中。

”是不是因为如果用bullet,虽然convexity小了,但是很可能导致了convexity asset比liability都小了,所以bullet必然也是不合适的?”

不会的,在匹配时,考虑Barbell、Bullet、Laddered这种现金流分布的问题时,是基于他们的Macaulay duration相同,然后比较现金流的分布。否则光比较现金流分布没有意义,一定是在Macaulay duration一样的情况下比较才行。

所以这三种类型的组合在比较时,是匹配单期负债的。因为只有单期负债匹配才看Macaulay duration数据,多期负债匹配是忽略Macaulay duration的,只看BPV数据。

在资产的Macaulay duration等于负债Macaulay duration的情况下,也就是达到匹配时,资产的Convexity一定会大于负债的Convexity。

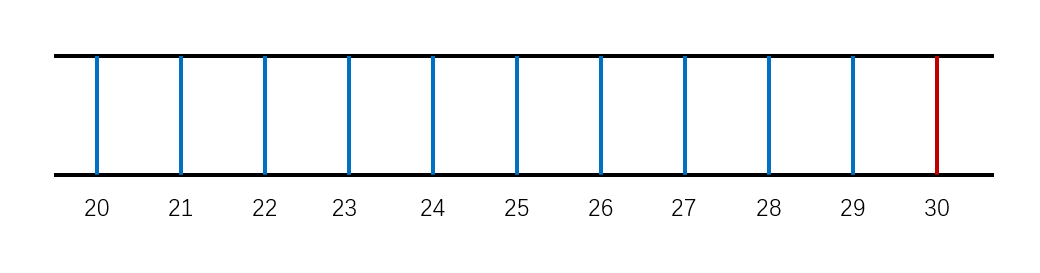

下图蓝线,是负债的到期现金流,如果匹配单期负债用Bullet组合,就是下图的两个红线构成的Bullet组合。

当两个红线越贴近蓝线,代表资产的现金流发生时间越靠近负债现金流的发生时间,资产的Convexity数据越小,匹配的效果就越好。极限就是红线与蓝线重合(这种情况就是用Zero-coupon bond去匹配),如果用附息债券组合去匹配的话,只能是资产的现金流分散在负债现金流周围,如下图红线分散在蓝线周围。

这样,其实Macaulay duration达到匹配条件时,资产的Convexity数据一定大于负债的Convexity数据,因为资产的现金流更分散。

所以在Macaulay duration相等时,不存在Bullet资产的Convexity比Liability小。

而在多期负债匹配时,基本不看资产现金流的分布状况,也就是不讨论Barbell/bullet/laddered这种情况,直接看资产的BPV与Convexity数据即可。

总结一下:在匹配的情况下:Laddered portfolio在三个组合的表现居中,Reinvest risk、Structural risk(非平行移动的匹配效果)居中。

在讨论Ladddered portfolio自身优点时:具有Liquidity management、可以滚动投资更长期、获得以更高的Yield、更Diversify所以受到非平行移动影响小于Barbell/Bullet(也就是Shifts和Twists的提供的保护要更好)。