品职答疑小助手雍 · 2019年11月07日

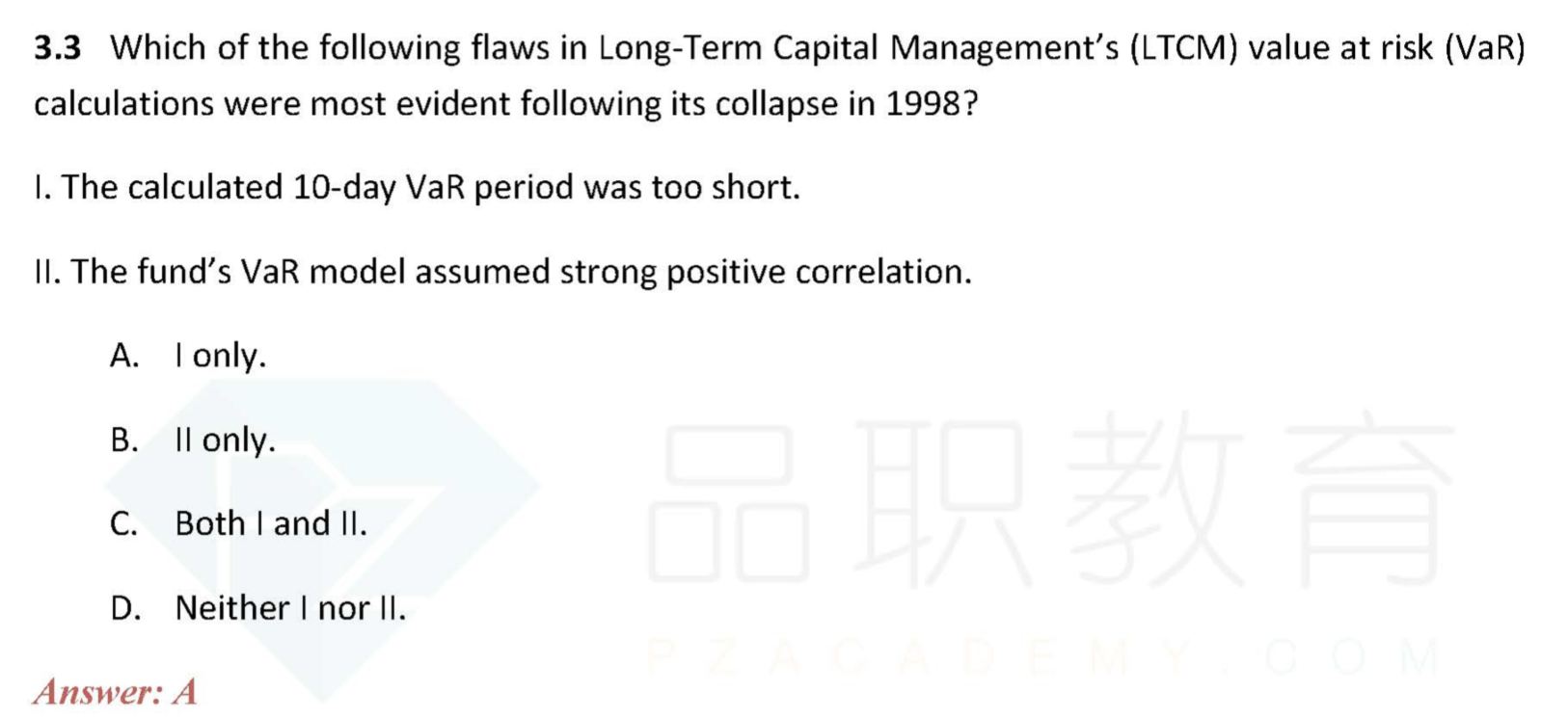

同学你好,首先不管ii这个correlation是国债与公司债间的,还是公司债们之间的。

如果是国债与公司债间的:fund的模型假设的是spread会收窄,这样如果rf不变国债价值不怎么变,spread变小会使公司债的折现利率变小,价值变高,这个long公司债,short 国债的策略才能获利。而这个spread收窄和strong positive correlation是不一样的, rf下降时公司债收益率降的更多,rf上升时公司债收益率升的少,这样spread才会收窄。也就是LTCM这种情况下没有这个strong positive correlation的假设。

如果是公司债们之间的:LTCM就是因为没考虑这个情况才倒闭的(国债飙升,公司债们相关性很高全都跪了),所以也没有考虑这个假设。

所以不管怎么理解这个词。。。LTCM都没有考虑这个假设。

最后,我觉得这题II的意思更像是说第二种情况,公司债们之间的correlation。