orange品职答疑助手 · 2019年08月13日

同学你好,这里的逻辑原版书上讲的比较好。拿一个deep OTM 的 call举例,也就是对于这个看涨期权而言,它的行权价很高,为K2。

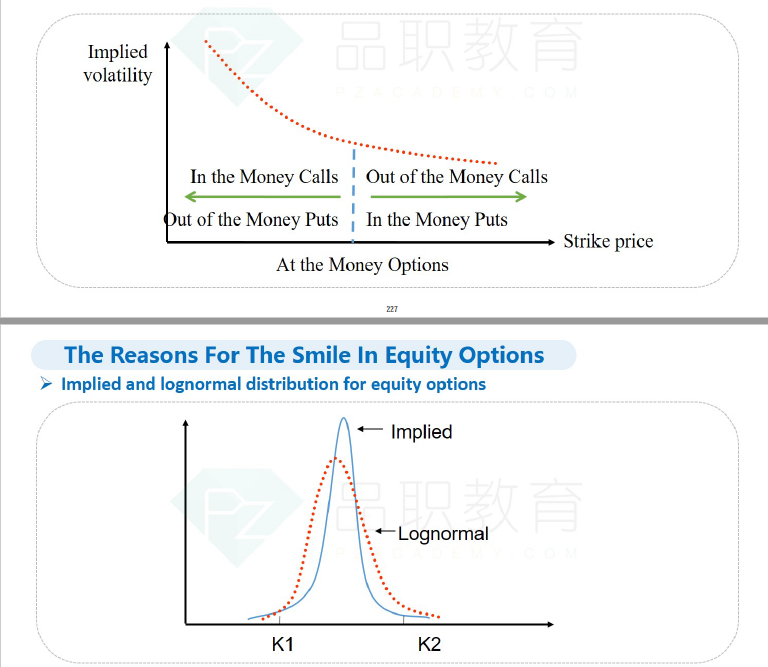

下图的第二个函数图像,它的横坐标是S。在这张图中,implied distribution 描述的是现实情况下,标的资产价格的密度函数。lognormal distribution是理论假设下的标的资产价格的密度函数。

对于这个看涨期权而言,它的行权价为K2,因此只有当S大于K2时,这个期权才会为投资者带来收益,也就是说,P{S>K2}的概率越高,这个期权就越值钱。而根据implied distribution和lognormal distribution,也就是根据真实情况下与理论情况下它的价格密度分布函数,我们可以看到,P{S>K2}的真实概率,是小于理论情况下P{S>K2}的概率的。也就是说,真实情况下的看涨期权,没有理论情况下的看涨期权值钱。而我们知道,期权的价格是和它的隐含波动率成正相关关系。因此,真实情况下,P{S>K2}的概率更低,看涨期权更不值钱,它的隐波也就越低。所以当行权价较高时,隐波较低。这解释了图一的右边为什么是行权价越高,隐波越低。

图一的左边同理。对于OTM的put而言(其行权价为K1),P{S

杠杆、崩盘恐惧症,是从另一个角度解释了为什么标的资产价格下跌时,波动率会变高。

huchuling · 2019年08月13日

非常感谢老师,这俩图您解释得好清楚呀。 但我更加不能理解的还是杠杆和崩盘的那个角度。比如,当价格下跌的时候,由于杠杆和崩盘时的心理因素影响,当资产价格下跌时,波动率更大,那根据这句话能画出的是波动率(作为纵轴)和资产价格(作为横轴)的一条曲线,形状似乎应该是向下倾斜的,但是这个横轴跟波动率微笑曲线的横轴不一样,对吧?这个怎么跟波动率微笑曲线的形状联系起来的呢?还是说,这件事情并不是在解释波动率微笑曲线的形状呀?

轧称的棉花糖 · 2019年10月19日

老师您好,我可以理解ITM 的call,波动率随着X下降而增大。但是对于PUT来说,X越小,越不可能行权,那么option的价值应该不会怎么变化了才对啊。不太懂