吴昊_品职助教 · 2019年06月13日

1.riding the yield curve策略相比maturity-matching策略多出来的收益部分就是价格的变化部分,其余两块,coupon和coupon的再投资收入两个策略是相同的。不需要将coupon和coupon的再投资收入考虑在内。

2.利率真的发生了未预期的上涨,那也就是future spot rate>forward rate,这就违反了riding the yield curve的条件。因此the bond就不会appreciate。

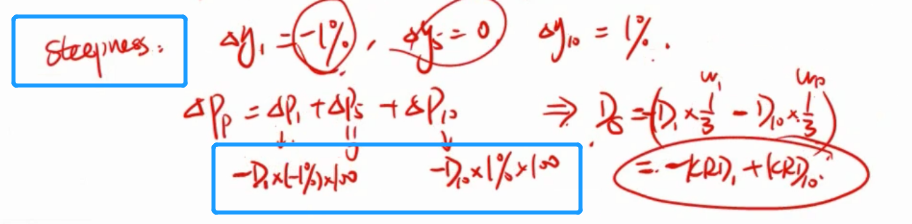

3.我们就在研究steepness的duration,即Ds,由于题目给出了steepness的定义,就是△y1=-1%,△y10=1%。所以△P=-D1*(-1%)*100-D10*1%*100,我们两边都除以Portfolio的price300。就是△P/P=Ds=-(1/3*D1-1/3*D10)