吴昊_品职助教 · 2019年05月27日

one side duration单边久期,本质上也是effective duration。callable bond在利率下降的时候,债券发行人容易提前赎回债券,所以它在利率下降的时候,one side duration较小。利率上升的时候,one side duration较大。因此对于callable bond,one side down duration比one side up duration更小。putable bond在利率上升的时候,债券持有人会将债券提前卖还给发行人。所以它在利率上升的时候,one side duration较小。因此one side down duration大于one side up duration。

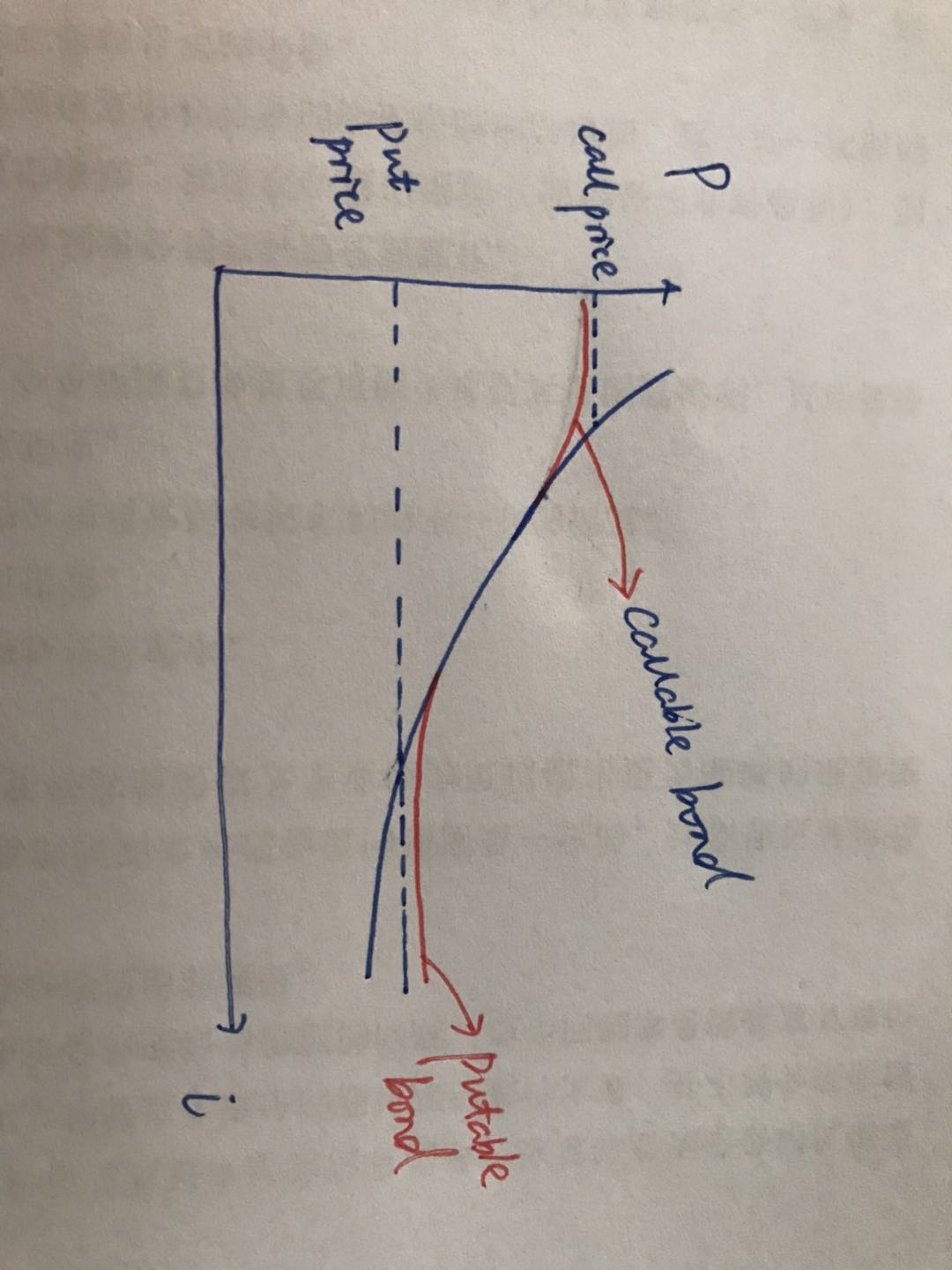

convexity的正凸和负凸是和下面这幅图有关。callable bond在利率下降的时候,价格涨不上去,会有一个价格上限 call price,所以曲线就呈现出了负凸的特性。而putable bond在利率上升的时候,价格跌不下去,会有一个价格下限 put price,所以曲线呈现出more convex的特性。

lognormal的分布是非对称的,因此利率二叉树其实也是非对称的,上面节点的利率上升的更多,而下面节点的利率下降更少。所以导致上面的价格下降的更多。这里只要知道这个结论即可。如何推导关联不需要了解。