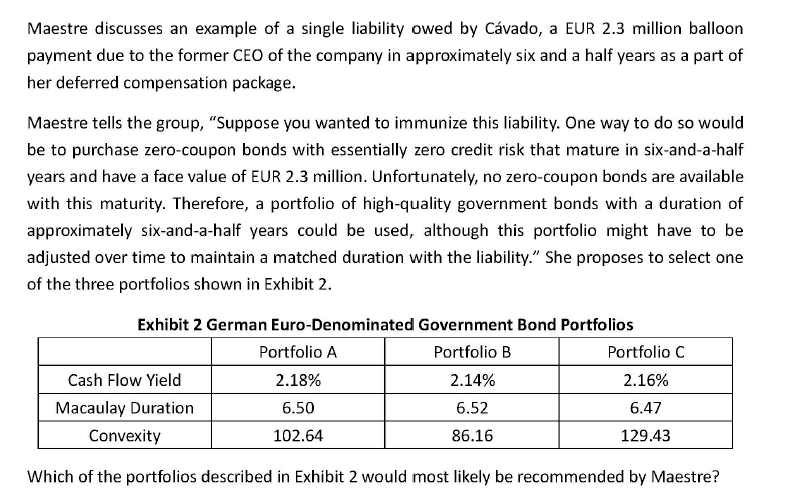

此题A的久期其实是最匹配的,A和B久期差0.02,convexity差16.48,但是久期基数小,convexity基数大,怎么判断到底哪个算差的多,哪个算差的少呢,定量考虑似乎也没有明确标准,我的理解久期才是匹配的最关键因素,convexity只是发生非平行移动才有影响,所以应该以久期为首要目标

另外这种题目久期和convexity都一样的话,cash flow yield影响选择吗?还是一个完全没有作用的指标?

发亮_品职助教 · 2019年05月01日

匹配的时候,久期只需达到近似相等就行。毕竟只有在期初,资产和负债的Mac.duration才最接近,随后会逐渐产生Gap,中间可能需要定期调整资产组合的Mac.duration。

包括原版书的例题、真题、Mock题这些,很少有久期完全相等的。只需做到近似匹配即可。匹配的时候要综合看三个条件,所以如果看到选项里面几个Portfolio的久期都差不多,就可以直接看其他条件了。

具体多少算差不多,以本题为例,Liability的Mac.duration是6.5;看到这三个Portfolio的Mac.duration数据,就初步判断三个都可以备选,Portfolio C稍微差点,但需要看其他数据进一步判断。

Convexity是一个重要的影响因素,绝大多数的收益率曲线变动都不是平行移动,只有少数情况下才是平行移动。所以多数情况下Convexity会起到比较大的影响。

我们说Convexity越小,组合的Structural risk就越小,但是这个结论是有前提的,前提是:在组合的Macaulay duration差不多相等、Cash flow yield差不多相等的情况下,才可以说Convexity数据越小,其Structural risk越小。

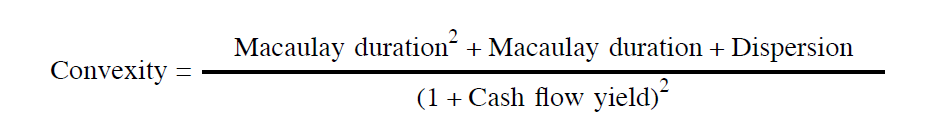

原因来自下面这个公式:

Convexity受到Macaulay duration/Cash flow yield/Dispersion的影响。

只有在Macaulay duration/Cash flow yield这两个指标不变的情况下,Convexity才能代表现金流的离散程度Dispersion,即Convexity越大,现金流越离散,Strucutral risk越大。

保证几个组合的Macaulay duration/Cash flow yield数据相近,我们才能通过选Convexity这个数据,选出Structural risk小的组合。

所以一般,我们选Convexity最小的时候,一定要保证几个备选Portfolio的Macaulay duration和Cash flow yield都相等、相近。这样Convexity小才能代表Structural risk小。

从目前见到的题目看,出现的都是Cash flow yield差不多大,所以做题时一般不太需要判断Cash flow yiled的情况,题目只是为了严谨性说明cash flow yield差不多,我们可以直接比较Convexity数据。