问题如下图:

选项:

A.

B.

C.

解释:

为什么swap curve对新兴市场是更好的选择?如果government 都没有流动性话,swap怎么会有和准备评估呢?swap 不是等于gov+credit risk吗?谢谢

吴昊_品职助教 · 2019年04月04日

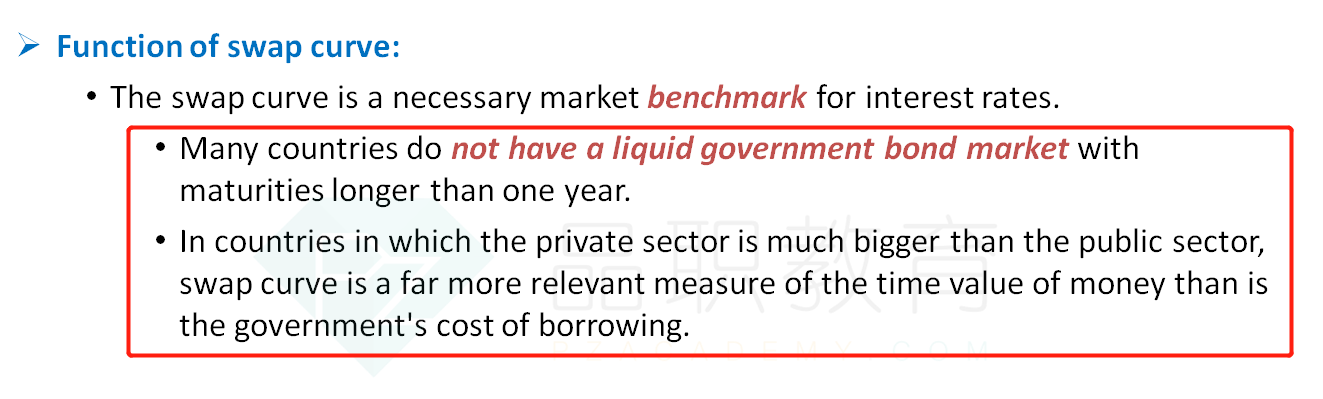

swap rate是利率互换中的固定利率,它可以看成是将来一系列浮动利率的打包价,能反应将来一系列市场利率的变动,所以这个固定利率也就是swap rate也可以看成是一个基准利率,作为benchmark。

参与互换市场的都是一些大型金融机构,交易量和交易规模都比较大,所以这个市场流动性比较好。流动性较好,经过交易双方不断argue得到的swap rate也比较准确。有些市场上,国债发行的量并不是很大,交易的人不多,流动性不是很好,此时用government spot rate作为基准利率就不是那么准确。正是因为互换市场流动性强,所以swap rate可以作为一个靠谱的benchmark。

题目中说A和B国债市场和互换市场都很活跃,此时government spot rate和swap rate都可以作为一个benchmark。而C国私人部门比政府部门更大,而且国债市场缺乏流动性。所以对于C国来说,swap rate作为benchmark就更好。原因有二:1.就是刚才说的,国债市场流动性差,那么再用government spot rate作为基准利率就不准确了。2.swap rate作为私人部门借款成本的基准更为合理。government spot rate是政府部门的借款成本。当私人部门占比较大时,swap rate更合理。

可以参考基础班讲义P35:

王琛 · 2020年03月24日

手动点赞!! 本来是点赞的,结果点的时候手滑点错了。。