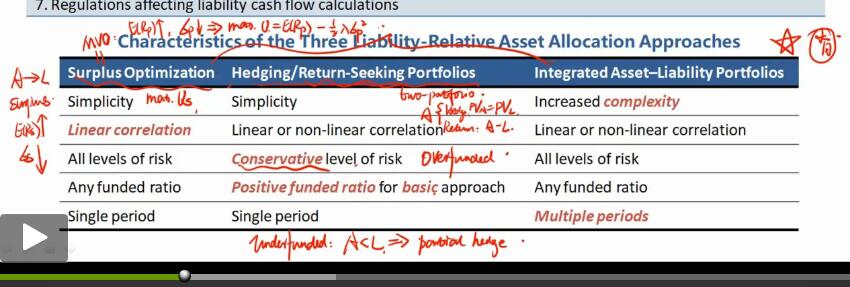

surplus optimization不是直接求surplus最大,而是surplus utility最大,效用最大化公式跟MVO很像:Max U=E(Rs)―0.005λσ2(Rs)。并且这里的surplus有定义式:the expected surplus return = Change in asset value―Change in liability value)/(Initial asset value) 基础班129页,不是A-L。通过expected surplus return这个参数,资产和负债形成了一个整体,这个数字是正是负不影响求解效用最大化。Max U 你就把它当成是数量的最优规划求解,即使算出来是负数,也可以解释,就是让negative surplus的负面效用最小,使得underfunded的程度最小。

而 hedging/return seeking是把资产端分出两部分,一部分hedging 复制负债端的投资 ,一部分是 return seeking 对资产超出负债的部分投资激进。如果资产少于负债,basic approach就没法操作了。hedging 的投资不要求计算correlation,因为负债端怎么样,资产端照着投资就行。至于 return seeking是否用MVO方法配置,这个不一定,基金经理挑一两个股票进行投资有可能,根据MVO选效用最大化的资产也有可能,如果用了MVO,是的,就要计算linear correlation。所以hedging/return seeking linear or non-linear都可以。