penny27 · 2019年01月09日

发亮_品职助教 · 2019年01月11日

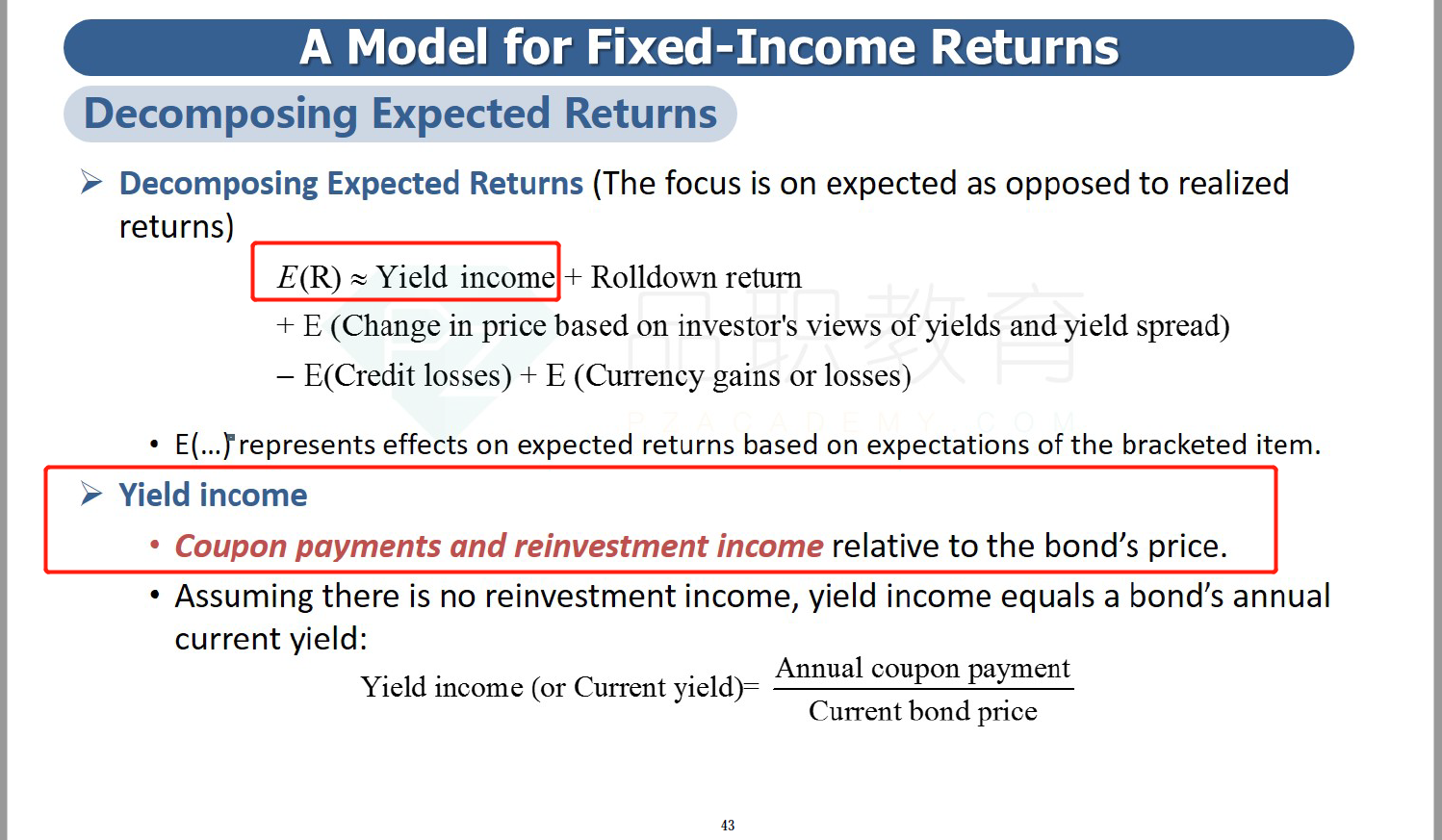

Coupon的再投资收益是包含在Yield income这项里的,我们在计算的时候只是做了简化,不考虑再投资收益,如下图红框:

所以理论上Yield income分子上是还包括一块Reinvestment return的,如果要考虑Coupon Reinvestment return,就加到分子上;

但是我们原版书从正文的讲解部分开始,就假设没有Reinvestment return,简化了计算;所有的例题、课后题也是不考虑Coupon再投资收益的,仅仅是为了简化计算。

所以就当做Yield income里面有Coupon的再投资收益,只不过为0;考试也不用考虑再投资收益的问题。

如下图就是原版书的一道课后题的解释:Yield income包括Coupon再投资收益,只不过计算的时候假设再投资收益为0;

Current yield就在债券的Coupon除以债券的Current price

而Rolldown return里面,是不包含Coupon收益及其再投资收益的;

只算了资本增值、损失的部分,只考虑债券价格的变动;因为是期初价格减期末价格。

期末减期初的价格,价格之差的来源是以下几点:

虽然折现假设了未来的现金流可以以折现率进行复利,但注意,这是未来现金流的收益影响已经反映到当期债券价格里面了,期初期末债券价格相减,已经排除掉了未来现金流收益的影响了。当期已实现的现金流及其再投资收益已放在了Yield income里了。

综合这两部分收益,包括了投资期间的资本增值、Coupon,以及Coupon再投资收益。只不过我们例题的计算假设了再投资收益等于零。