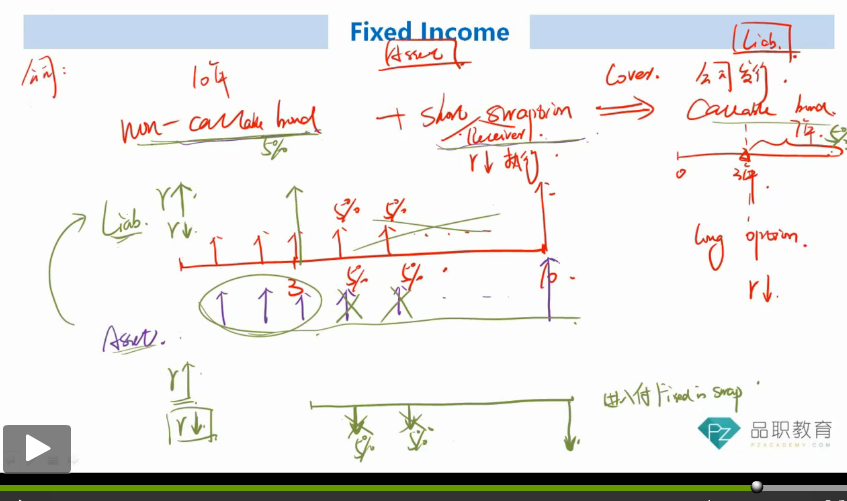

第一个问题,公司是Short Receiver Swaption的一方,所以,期权到期时,对手方会选择是否进入Swap,利率下降时,对手方有利,所以对手方进入Receive fixed-rate swap;对于swap而言:公司就要支付固定利率,收到浮动利率。

第一个问题中,利率下降后现金流是如何理解的?

由于Liability是Callable bond,所以就是头三年,公司为Callable bond支付固定利率,站在第三年年末,当利率下跌时,Callable bond被赎回,此时未来7年支付的固定利率现金流就不存在了。

发行一个Receiver swaption,站在第三年年末,利率下跌时,对手方行权,公司需要在未来7年支付固定利率的现金流。那些就相当于,未来7年,公司仍然在“支付固定利率债券的利息”。

所以,综合来看,公司在这10年一直在支付固定利息,相当于发行了10年期的固定利率负债,此时就可以直接买一个10年期的债券去匹配了,不用管利率涨跌对Callable bond行权的影响的。

第二个问题,公司发行了债券,发行方是Short bond(投资方是Long bond),只不过发行的是Callable bond,callable bond中的Call option是属于发行人的,因为发行人有权决定是否提前赎回,相当于发行人同时买了个call option,只不过这个option是内嵌在Callable bond里的;

所以对公司(发行人)来说Callable bond的头寸是:Short option-free bond + long call option

作为投资者,买Callable bond,是买了债券(Long bond),只不过这个债券在利率下跌时,发行人有权提前赎回,所以相当于投资者同时卖给了发行人这个Call option,只不过Call option是内嵌在Callable bond里的,所以对投资者来说,综合头寸是:

Callable bond : Long option-free bond + short call

视频里面只讨论了option的头寸,所以Callable中的Option对发行人是Long option,资产(投资者)就是Short option。

久期角度也可以大概想一下,比较绕,而且用久期角度分析不够好,考虑不到题目现金流匹配中对现金流的要求,Option的久期现在也不在知识点里了。

最好的方法就是现金流的角度分析,反正题目说了要做现金流匹配,那就按他的思路就好了。

这个例题回答了个其他问题可参考:http://class.pzacademy.com/#/q/21964