19:04 (2X)

发亮_品职助教 · 2025年06月22日

这块有点问题。是混淆了债券的yield(YTM),以及债券的投资收益率这两个概念。他们有联系,但是不同。

题目说的portfolio yield,包括我们讨论的债券yield(YTM),债券组合的cash flow yield,这些都是债券or债券组合的折现率。

我们是已知债券的cash flow,已知债券or债券组合的市场价格,然后利用折现公式反算出来折现率Yield。

所以yield其实体现的是债券的市场价格信息,一个市场价格对应一个折现率yield,当债券的市场价格改变时,其yield也会发生改变。

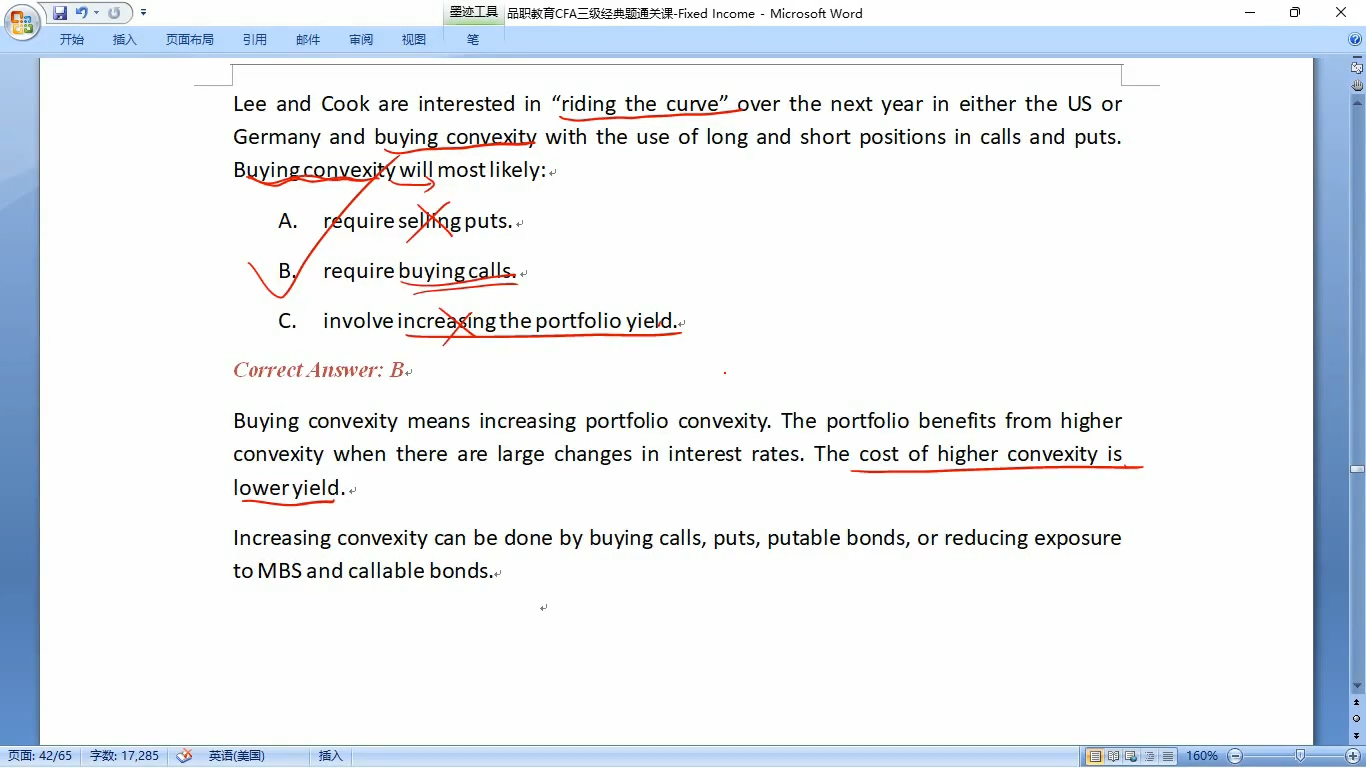

convexity是债券的优质属性,具有涨多跌少的性质。当利率改变时,convexity更大的债券总是表现更好。因为,债券的价格波动公式为:

△Price% = -duration×△yield + 1/2 × convexity × (△yield)^2

无论利率是涨还是跌,convexity里面的(△yield)^2总是正数,这说明无论利率是涨还是跌,convexity这一项都会让债券的价格上升,给投资者产生正收益。

尤其是在利率上升时,通过duration会让债券的价格下降(占主导),但是通过convexity会让债券的价格上升(次要),虽然convexity的影响力不如duration,但convexity的影响可以一定程度上防止债券价格下降过多。

越是convexity大的债券越是有涨多跌少的优势,所以convexity大的债券就会卖的比较贵,对应的市场价格高。投资者是付出了一定的成本购入convexity的。

所以convexity大的债券,在cash flow一定的情况下,市场价格高,则折现率yield低。

所以我们说,convexity大的债券,其折现率yield(YTM)低。这里讨论的是折现率/收益率。

而当利率发生较大改变时,在duration一致的债券里面,convexity大的债券表现更高,价格变动更有利,投资收益率更好。这里讨论是投资收益率(expected return,portfolio return)

以上讨论是2个不同的点。

像这道题,通过buy put and call来增加convexity,这其实是用期权费来买convexity,增加了组合的构建成本,组合的value上升,而组合的cash flow不变,对应折现率yield下降。所以正确的表述应该是decreasing portfolio yield.