王园圆_品职助教 · 2024年11月17日

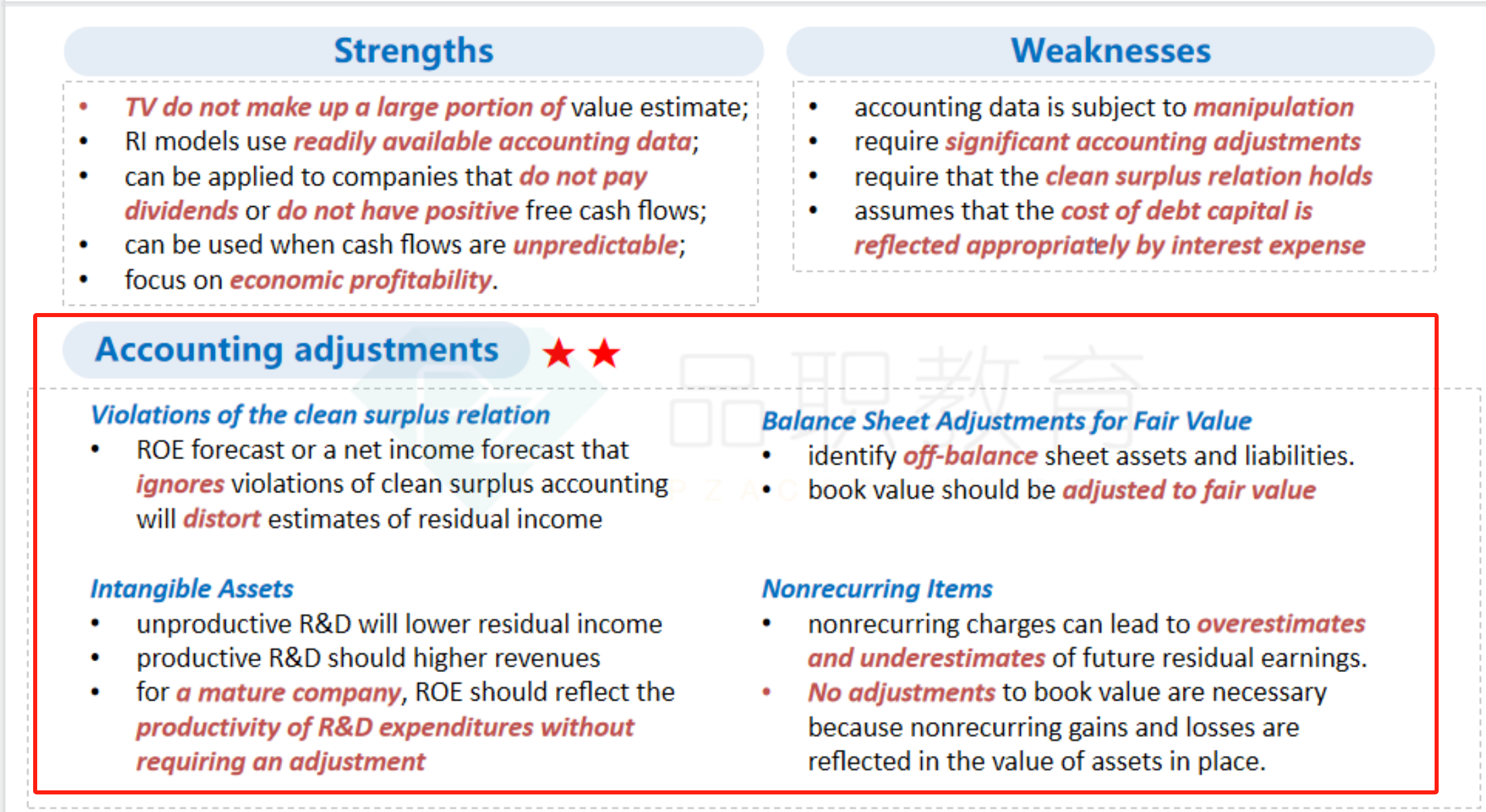

左上角第一个点是说,clean surplus是RI模型的假设,Clean surplus relation: ending BV = beginning BV + earnings - dividend 这个公式告诉我们equity的变化只跟RE有关——所以如果有大量的OCI,那公司的NI就不能反映真实的公司的收益来源(OCI也是公司收益的一个来源)。但是只用ROE或者NI计算RI的时候是不考虑OCI的,就会导致计算的RI和公司实际的RI不相符

左下角那个点是说,如果是一个没有带来产出unproductive的研发费用,就会使公司的residual income变得更低;

而一个能够带来产出productive的研发费用就会使公司有更高的revenue,从而在未来增加residue income;

所以对于一个成熟的企业来说;由于一边在产生研发费用(导致NI下降)的同时,一边也会有productive RND带来的更高的revenue(导致NI增加)。两相抵消最后对NI就没有任何影响了,也就不需要对这样的公司的ROE进行任何调整了

右上角第一个点是说,计算RI的时候,需要用的是equity的BV的market value才更准确。其次,需要识别公司的表外资产和负债从而计算更准确的equity book value,否则公司的BV就会不准确从而不能准确计算公司股东的要求回报BV*re

右下角那个点是说,举例来说,如果出现一个重大的自然灾害导致资产损毁,那资产就自动减少了,而equity = asset -liabilities,所以资产的减少自动就导致了equity的减少——这里说的不用再调整equity book value,其实就是指此时equity已经因为资产的减少而减少了,所以不需要因为这个non-recurring 事件再调减一次book value了(否则就多调整了)

而由于该资产损毁,会确认一笔non-recurring expense,然后会使公司的NI偏小。但是这个事件对I/S表来说确实是一次性的,由于这笔突然出现的资产减值损失,会突然使公司的NI这一年变小很多,但是未来这样的事理论上就不会出现,那未来的I/S表理论上就没有这笔资产减值损失,未来的NI就会回复正常——所以对于I/S表,确实分析师需要使用调整后不考虑这个自然灾害影响的NI来计算RI。

non-recurring是针对NI而不是针对资产负债表科目的,因为一旦这个资产损毁了,那对资产的减少就是永久的,而不是一年的影响。本来还可以使用10年的一个资产(就是可以在资产负债表上继续躺10年的一个资产,现在一下子没有了,对于未来10年来说都受到了这个自然事件的影响),所以这个自然灾害对于资产负债表就不是一个non-recurring 事件,分析师计算RI的时候使用book value的时候就应该用正常的减去了这个资产的equity book value来计算