老师,您好,使用interpolation的方法计算9-year CDS spread的解析我没看懂,我的方式是:

答案是190bps,请问我哪里做错了?谢谢!

发亮_品职助教 · 2024年06月28日

嗨,从没放弃的小努力你好:

X/50 = 9/10

等号左边的X/50算的是spread增量数据,即50bps代表的是从5年到10年(共计5年)的增量50bps,X代表的是从第5年到第9年(共计4年)的增量bps

而等号右边的年份9年和10年,这个不是增量年份,是总量年份,等号左右两边的数据不匹配。等号右边应该用增量年份。

下面展示一下用这种思路的正确解法:

等号左边是增量的利率bps数据,那等号右边也应该是增量数据(增量的年限数据)

所以x代表从5年到9年的增量spread,那其对标的增量年限是4年;50bps对标的增量年限是(10-5)=5年,则可以列出等式:

X/50 = 4/5,算出来X=40bps

已知X是从第5年到第9年的增量bps,已知5年期的spread是150bps,所以9年的spread是150+40=190bps

线性插值法等号左右两边,一边用增量spread/yield数据,一边用增量年份哈!

线性差值法,增量数据的第二种理解方法:

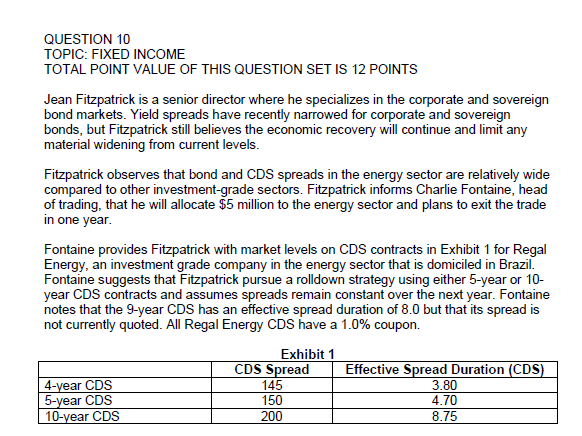

10年期和5年期差距是5年,10年期的Spread和5年期的spread差值是:200-150=50bps

5年一共差50bps,那么一年就差50bps/5=10bps

待求的9年期和5年期差距是4年,所以两者spread差距是40bps,那么9年期的spread在5年期spread的基础上再加上40bps即可,为150bps + 40bps = 190bps

还有一种算法是这样,运用组合的思想:

购买合适配比的5年期和10年期债券,可以拼凑出来一个9年期债券组合,现在需要知道5年期和10年期的权重配比。那就是解方程:

5年期权重 × 5-year + 10年期权重 × 10-year = 9 -year

已知5年期权重和10年期权重之和等于1,设5年期权重为x,所以有:

5x + (1-x)× 10 = 9

x=0.2,即20%权重的5年期债券,80%权重的10年期债券,可以拼凑出一个9年期债券组合。

那这个9年期债券组合的spread其实就是5年期和10年期Spread的加权:

20% × 5年期spread + 80%×10年期spread = 9年期spread

20% × 150 + 80% × 200 = 9年期spread → 9年期spread = 190bps

建议线性差值法按照上面的组合方法计算,就是用短期(5-year)、长期的期限(10-year),拼凑出一个待求的中期(9-year)。目标就是找到短期和长期的权重,有了权重之后,就可以加权算出来中期(9-year)的Yield or spread。

----------------------------------------------

努力的时光都是限量版,加油!