27:55 (2X)

对比着两张图看,有以下疑问:

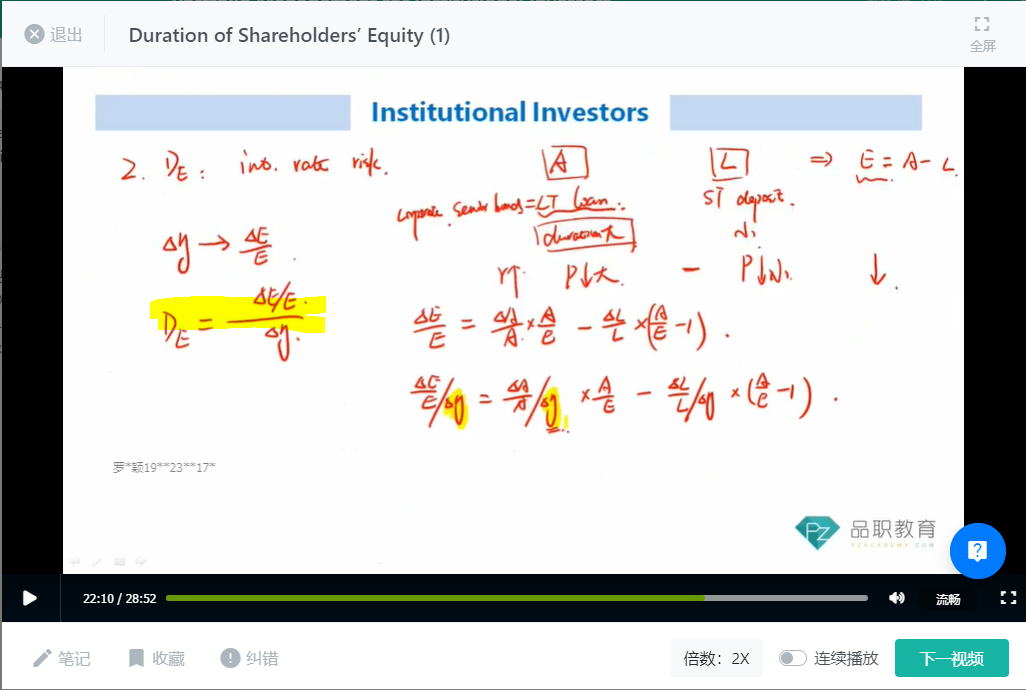

1、一般我们从经济学含义出发,应该是De= -(ΔE/E) / Δy,也只有基于这个带负号的形式,才可得出如图一的结论:当De>0时,意味着y上升,E下降。

2、但是如图二所示,是直接用De=(ΔE/E) / Δy这个不带负号的形式推导出后面equity duration的展开式。

想请教下老师,CFA三级考试时应该以哪种形式为准?因为图一和图二是冲突的,如果带负号,整个equity duration的展开式都应该反过来写

lynn_品职助教 · 2024年02月23日

嗨,努力学习的PZer你好:

对比着两张图看,有以下疑问:

1、一般我们从经济学含义出发,应该是De= -(ΔE/E) / Δy,也只有基于这个带负号的形式,才可得出如图一的结论:当De>0时,意味着y上升,E下降。

2、但是如图二所示,是直接用De=(ΔE/E) / Δy这个不带负号的形式推导出后面equity duration的展开式。

想请教下老师,CFA三级考试时应该以哪种形式为准?因为图一和图二是冲突的,如果带负号,整个equity duration的展开式都应该反过来写

1、

银行的equity duration我们最好从银行管理风险的实际意义来理解,因为duration我们以前有时候也是用绝对值的。

他这个公式源于最基础的会计恒等式: Asset = Debt (Liability) + Equity

Equity = Asset - Debt (Liability)

那我们可知:

△Equity = △Asset - △Debt;

左右两边同时除以Equity,可以给左边拼出来Equity duration(△Equity/Equity)

△Equity / Equity= △Asset / Equity - △Debt/Equity

意义在于,由于银行(保险公司)的资产、负债基本上都是利率产品,因此资产、负债均有利率风险。

作为剩余价值Equity,自然也会面临利率风险,那此时,我们就可以求出来一个Equity duration来看一下Equity股东面临的利率风险。

银行(保险公司),对自己资产、负债的管理,就可以影响到Equity duration,所以这个Equity duration可以起到警示风险的作用。

银行对资产的管理会影响到资产的Duration,会负债的管理会影响到负债的Duration,进而银行(保险公司)对资产、负债的管理会影响到Equity duration,因此Equity duration还会帮助指导银行(保险公司)进行相应的资产、负债管理,进而实现Equity duration即定目标。

那么,Equity duration = 调整后asset duration - 调整后liability duration

当Equity duration > 0 → 代表调整后资产Duration > 调整后负债duration ,此时:

利率下降 → 资产、负债的价值上升 → 由于资产Duration更大 → 资产的价值上升更大

利率上升 → 资产、负债的价值下降 → 由于资产Duration更大 → 资产的价值下降更大

我们发现,只要equity duration > 0,无论利率是上升还是下降,都是资产的变动幅度更大。本质原因是equity duration > 0,意味着资产的Duration更大一些。

----------------------------------------------

努力的时光都是限量版,加油!