嗨,爱思考的PZer你好:

关于bank和insurer的权益波动率疑问

老师您好,在机构IPS的银行和保险的权益波动率中,公式是Volatility of equity ^2= A/E ^2x volatility of asset ^2+ (A/E -1) ^2 x volatility of liability^2 - 2 x A/E x (A/E-1) x correlation x volatility of asset x volatility of liability。其中如果只是影响correlation的,那么correlation高/低就波动率低/高,比较好判断。但是如果是资产或者负债 的波动率变高或者贬低,因为关于这两个波动率前项是+号,后项的-号,请问这种情况下如何判断资产/负债的波动率对于权益波动率的影响?谢谢!

按我个人学习的经验总结,建议同学不完全依靠公式来判断,而是结合意义,

其实银行最怕的就是资产的Duration与负债的Duration不匹配的情况。因此我们才需要研究volatility of equity

Duration其实衡量的就是利率风险,也就是说,资产与负债的利率风险不匹配,那这样的话,利率变动时,资产、负债的变动不同步,就自然会导致Equity价值有较大的Volatility。

为了降低Equity volatility,也就是降低Equity价值对利率的波动率,就需要让资产的Duration与负债的Duration尽可能相等,尽量消除Duration mismatch;资产、负债的Duration mismatch越小,说明资产、负债对利率的敏感度就越同步,这样实际上就是增加了资产、负债对利率的同步性,即增加了资产、负债的Correlation。

增加了资产、负债的同步性(Correlation),也就会降低剩余价值Equity的波动率。

如果是资产或者负债 的波动率变高或者贬低

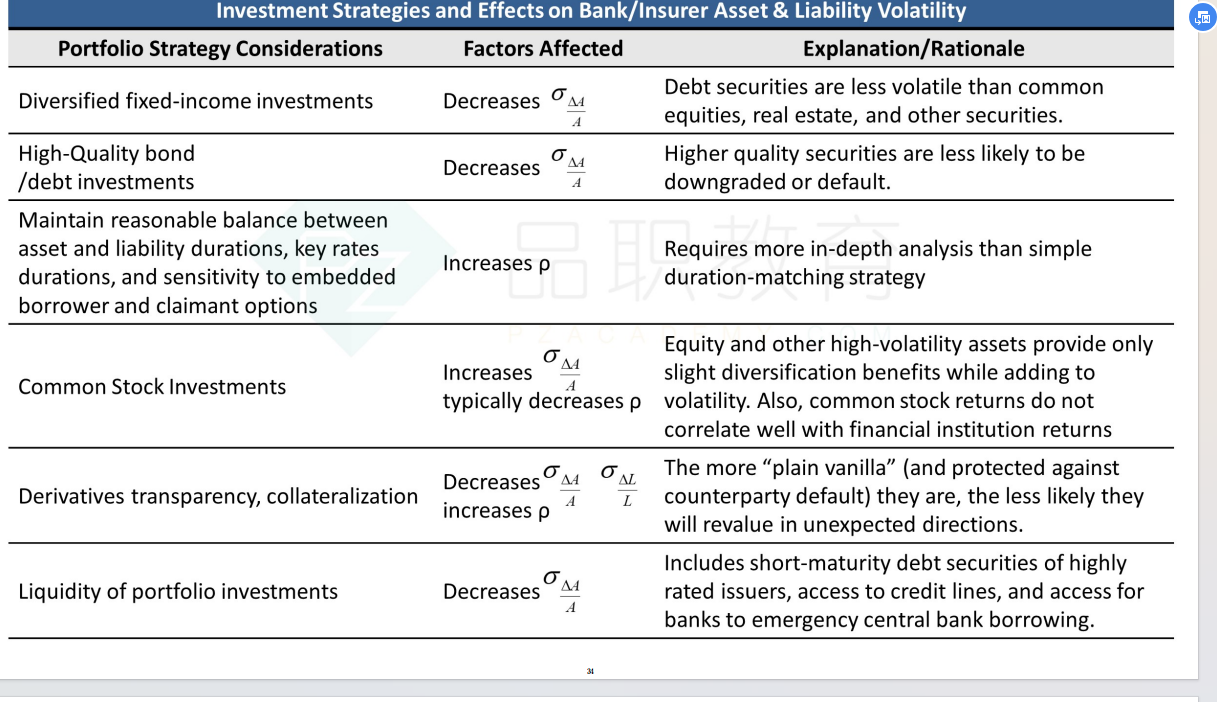

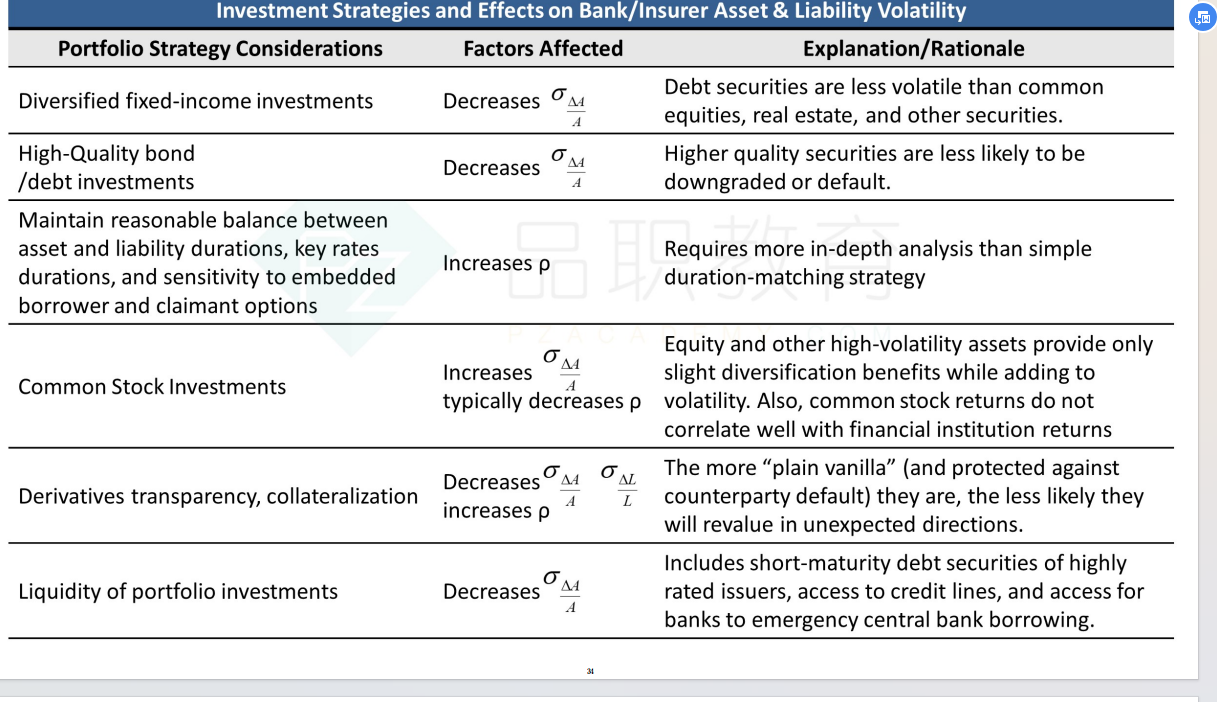

同理,如下图讲义,资产的波动和负债的波动也是按照原理来理解

要想Equity的波动率要可能地小,就要要求Asset与Liability之间的变化越同步,资产、负债的同步性越好,Equity的波动就越小。

Asset较高的Volatility,会使得Asset与Liability之间的变动更加不同步,进而加大Equity的波动。

----------------------------------------------虽然现在很辛苦,但努力过的感觉真的很好,加油!