43:49 (1.3X)

为什么只有浮动利率债券考虑不是在债券刚发行的时候购买债券,所以有T-t这段时间差?固定债券难道不会也有T-t这段时间差T-t这段时间差吗?

pzqa015 · 2024年01月23日

嗨,努力学习的PZer你好:

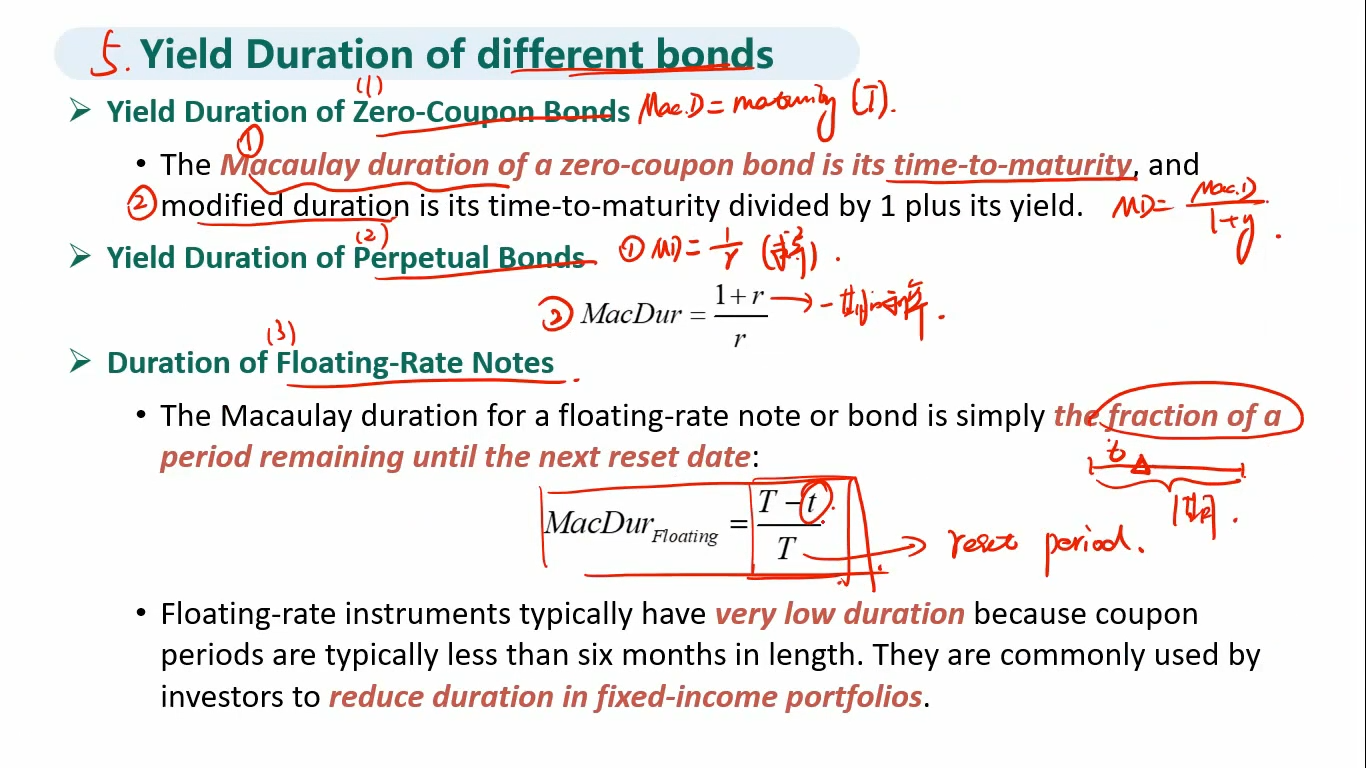

固定利率债券不是T,固定利率债券的mac duration=∑(PVCFi/P)*t,是现金流发生时间的加权平均。

零息债的mac duration=investment horizon,这个可以理解吧。

那么浮动利率债券,两个reset date之间,相当于是一直零息债,零息债的期限就是T。

那如果你在t时刻买这只浮动利率债,相当于就是t时刻买了剩余期限还有T-t的零息债。

所以,它的剩余期限就是T-t,mac duration也是T-t

同时,由于mac duration一般是多少年的概念,所以,要用(T-t)/T,得到的就是以年表示的mac duration.

----------------------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!