07:17 (1.5X)

这一段没有听懂,请老师讲解一下

convexty, duration , 现金流的关系。

pzqa015 · 2024年01月20日

嗨,努力学习的PZer你好:

这个问题从下面角度理解:

mad duration=∑(PVCFi/P)*t,代表的是现金流发生时间点的加权平均,权重是PVCFi/P,也就是该笔现金流现值占债券现值的比重,所以,简单的说,duration代表现金流的发生时间的平均值(当然,是加权平均)

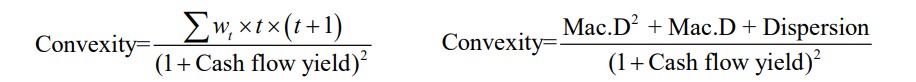

convexity有两个计算公式

公式中的cash flow yield就是portfolio 的ytm,所以,如果从单只债券的角度说,cash flow yield就是Ytm

根据第一个公式,convexity是现金流发生时间的方差

根据第二个公式,convexity与现金流的离散程度(dispersion)成正比,可以用convexity代表现金流的离散程度,

也就是说,现金流越离散(越分散),duration相同时,convexity越大。

这两个公式不会考察计算

但是这个结论要记住,就是conveixty代表现金流离散程度,duration相同时,现金流越分散,convexity越大。

至于“duration相同,CF越分散说明前面的现金流越多,maturity越长”

这句话可以用相同duration的零息债和付息债比较来佐证。

零息债的剩余到期日等于duration

付息债的剩余到期日大于duration(这个可以随便用mac duration的计算公式举例证明)

所以,如果一只零息债的duration等于一只付息债的duration,那么这只付息债的期限肯定是要长期与零息债的。

举例,一只付息债,coupon=3,期限是2年,ytm是1.5%

P=102.93

PVCF1=3/(1+1.5%)=2.96

PVCF2=103/(1+1.5%)^2=99.98

mac duration=2.96/102.93+99.98*2/102.93=1.94

2年期的付息债的久期是1.94,那么可以找一只剩余期限1.94年的零息债,它的久期也是1.94

两只债的久期都是1.94,但付息债的剩余期限是2年大于零息债的剩余期限1.94年。

零息债只有一笔现金流,付息债有两笔现金流,所以现金流更分散。

所以,duration,CF越分散,maturity越长。

----------------------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!