老师请帮忙解释一下下面这题的所有选项。特别B选项,为什么剔除过的securities还能overweight? 完全不理解B选项的英文意思

王岑 · 2023年11月14日

嗨,努力学习的PZer你好:

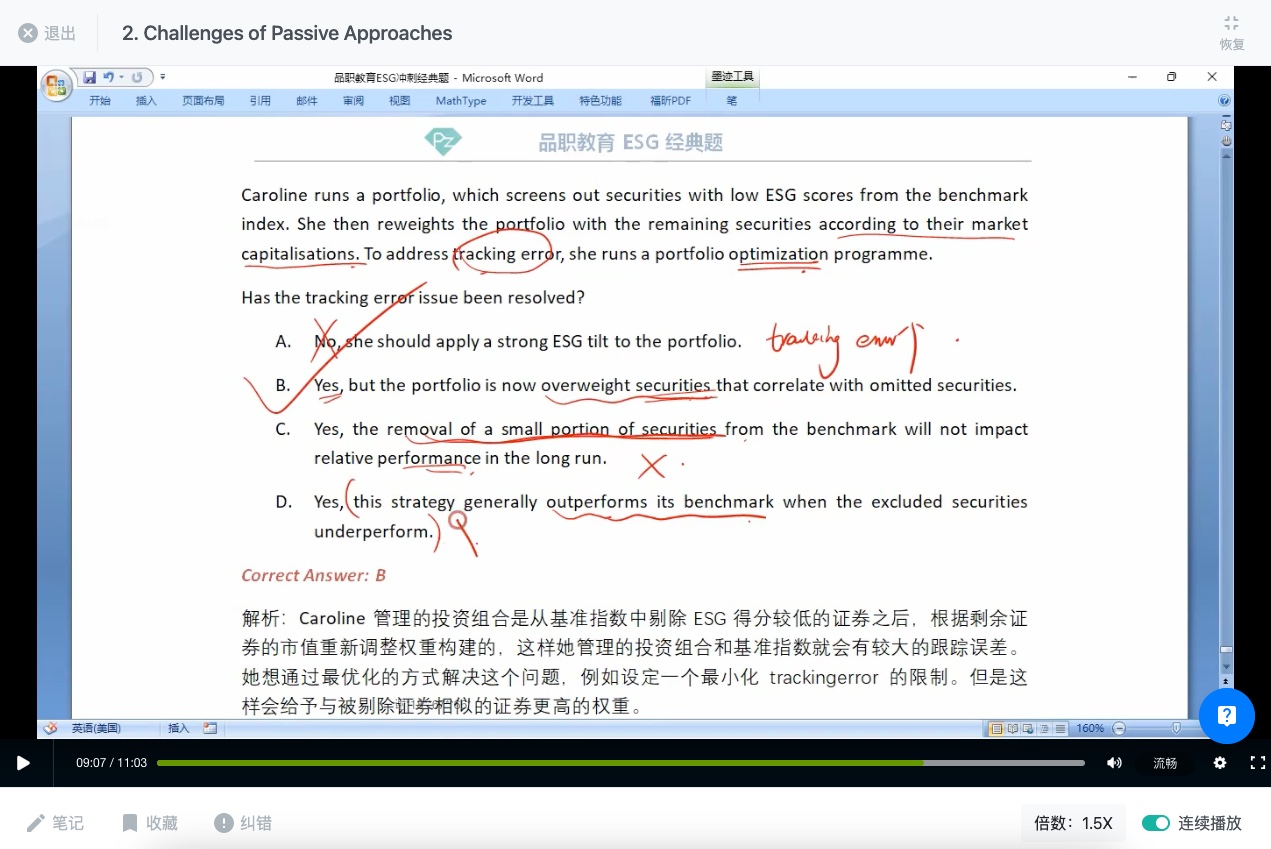

Caroline管理一个投资组合,这个投资组合与其基准(benchmark)相比,是剔除掉了ESG分数低的股票,并根据市值调整了权重。Caroline这样做之后,她管理的这个投资组合,就会产生较大的跟踪误差。之后为了解决跟踪误差较大这个问题,她又运行了一个投资组合优化程序。

题目是问,这个做法能不能解决跟踪误差的问题?

我们可以先明确一点,就是跟踪误差的问题是可以被解决的。因为在投资组合优化程序中,可以将跟踪误差设置到最小,是可以解决跟踪误差的问题的。

而仅仅让跟踪误差最小,并且剔除掉ESG分数低的公司,是不够的。

A选项说,“强ESG倾斜”,这个做法会造成更大的跟踪误差。

B选项说,跟踪误差可以被解决,但是会过度增持与被剔除的股票相关性高的股票。这个说法是正确,因为Caroline虽然剔除了ESG分数低的股票,但是用的是同一个基准,为了使这个投资组合与基准相似,就会过度持有与被剔除的股票相似度高的股票。

C选项的说法是不正确的,在长期,业绩表现也是会受影响的。

D选项的说法也不准确,就算是剔除掉了业绩表现不好的股票,投资组合也不一定能跑赢基准。这个说法过于绝对了。

----------------------------------------------努力的时光都是限量版,加油!